Tài sản và nguồn vốn tác động đến rủi ro kinh doanh ra sao? Góc nhìn từ VTR

Trong quá trình đánh giá 1 doanh nghiệp, cấu trúc vốn (nguồn tài trợ) và cấu trúc tài sản là 2 yếu tố rất quan trọng mà nhà đầu tư cần quan tâm đến. Cấu trúc vốn của một doanh nghiệp trong mỗi giai đoạn kinh doanh thường gắn liền với chiến lược kinh doanh của doanh nghiệp trong giai đoạn đó. Qua case VTR chúng ta cùng đánh giá rủi ro kinh doanh của VTR thông qua việc đánh giá 2 loại cấu trúc này.

1. LỰA CHỌN MÔ HÌNH KINH DOANH TĂNG TRƯỞNG MẠNH VỀ QUY MÔ THỊ PHẦN GIAI ĐOẠN 2014-2018

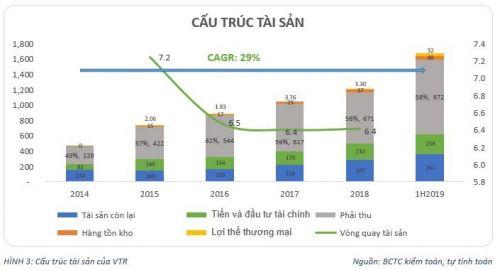

Đi kèm với sự phát triển mạnh mẽ của ngành du lịch, sự xuất hiện của các hãng hàng không giá rẻ đã tạo điều kiện cho một lượng lớn khách du lịch trong và ngoài nước được đi du lịch với mức chi phí hấp dẫn hơn. Đứng trước cơ hội lượng khách du lịch tăng trưởng vượt trội, VTR vốn là một công ty điều hành tour không có nhiều giá trị gia tăng trong sản phẩm đầu ra, doanh nghiệp đã lựa chọn mô hình kinh doanh theo hướng đẩy mạnh tăng trưởng về chiều ngang, tức tăng quy mô về thị phần ngành du lịch lữ hành. Cụ thể, ta có thể thấy tốc độ tăng trưởng kép (CAGR) của VTR giai đoạn 2014 – 2018 đạt ở mức khá cao 20%/năm , quy mô về doanh thu của VTR đã nở ra nhanh chóng, từ gần 3.5 ngàn tỷ (2014) lên đến 7.2 ngàn tỷ (2018), đứng top đầu thị phần các công ty du lịch lữ hành Việt Nam.

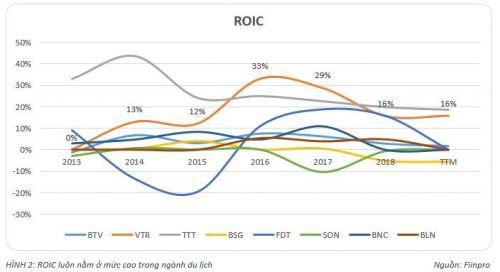

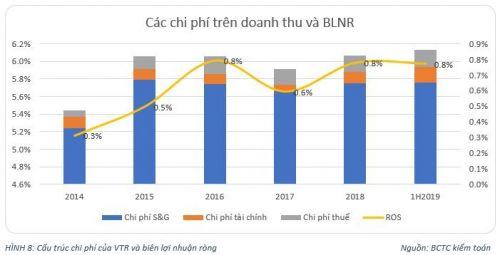

Vì không có nhiều giá trị gia tăng trong sản phẩm cung ứng nên biên lợi nhuận gộp (BLNG) của VTR rất mỏng, chỉ tầm 6% đến 7% mỗi năm. Tuy nhiên, những năm qua VTR luôn có mức hiệu quả sử dụng vốn khá tốt; cụ thể ROIC của doanh nghiệp luôn đạt mức cao so với các doanh nghiệp lớn trong ngành, đạt đỉnh điểm 33% năm 2016 và giảm về 16% năm 2018. Như vậy, có thể đánh giá lãnh đạo doanh nghiệp đã lựa chọn được mô hình kinh doanh phù hợp cho VTR suốt giai đoạn 2014 – 2018.

2. HỆ QUẢ CỦA VIỆC TĂNG TRƯỞNG CHÓNG MẶT VỀ QUY MÔ THỊ PHẦN

Tuy nhiên, để theo đuổi mô hình kinh doanh như vậy VTR đã có sự đánh đổi không nhỏ trong cơ cấu bảng cân đối của mình. Đi kèm với tốc động tăng trưởng mạnh về quy mô thị phần, tài sản của VTR cũng có mức tăng trưởng mạnh mẽ từ mức 465 tỷ năm 2014 lên hơn 1.6 ngàn tỷ vào Q2/2019, tốc độ tăng trưởng lũy tuyến(cagr) tổng tài sản khá cao, đạt 29%/ năm cho giai đoạn 2014 – Q2/2019. Thế nhưng, chiếm phần lớn trong cấu trúc tài sản của VTR là các khoản phải thu đạt đỉnh điểm 61% vào 2016 (năm mà lượng khách du lịch quốc tế tăng trưởng bùng nổ) và giảm xuống về 58% vào Q2/2019. Như vậy, ta có thể đánh giá chất lượng tài sản của VTR đang rất kém với mức độ bị chiếm dụng vốn vượt quá 50% tổng tài sản của doanh nghiệp.

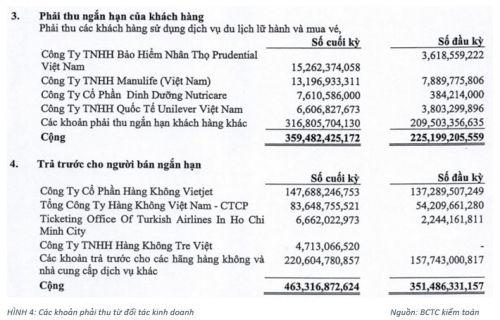

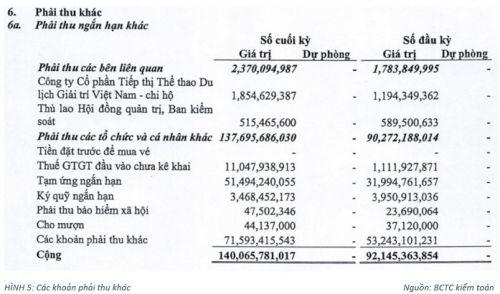

Nhìn vào thuyết minh các khoản phải thu, ta thấy rằng khoản phải thu của VTR đến từ các đối tác kinh doanh có tên tuổi như các hãng hàng không, các công ty bảo hiểm. Tuy nhiên, cần phải chú ý rằng gần 68% các khoản phải thu đến từ các đơn vị chưa được định danh (gồm các khoản “khác” và “tạm ứng”). Như vậy, chất lượng các khoản phải thu này của VTR vẫn là một dấu chấm hỏi lớn trong bảng cân đối kế toán của doanh nghiệp mà nhà đầu tư cần phải xem xét.

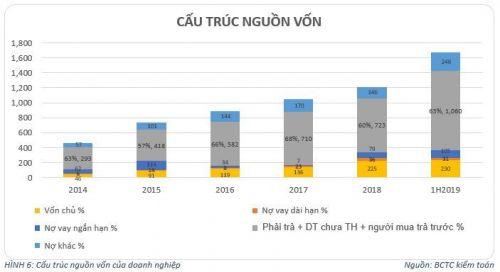

Gắn liền với mô hình kinh doanh của VTR. Ứng với các khoản bị chiếm dụng lớn ở phần tài sản là các khoản VTR chiếm dụng từ phía khách hàng và đối tác ở phần nguồn vốn của bảng cân đối kế toán. Sự tăng trưởng mạnh mẽ của nguồn vốn đóng góp chủ yếu từ các khoản nợ phải trả. Tuy nhiên, nợ vay lại chiếm tỉ trọng rất ít trong phần nguồn vốn mà thay vào đó là các khoản phải trả, doanh thu chưa thực hiện và người mua trả tiền trước luôn duy trì ở mức cao và đạt hơn 1 ngàn tỷ đồng tới Q2/2019 . Như vậy, ta có thể phần nào đánh giá được VTR có năng lực đàm phán tốt với khách hàng và nhà cung cấp khi mà khoản vốn chiếm dụng luôn duy trì trên 60%.

Chính vì mô hình kinh doanh mở rộng về thị phần nên VTR đã đẩy quy mô vốn chiếm dụng và bị chiếm dụng lên mức rất cao so với nguồn vốn góp ban đầu của doanh nghiệp. Vì thế, đánh giá sự cân bằng trong cán cân giữa đầu ra và đầu vào là rất quan trọng trong việc đánh giá rủi ro kinh doanh của VTR.

Nếu ta chia tổng số các khoản phải trả, doanh thu chưa thực hiện và người mua trả tiền trước cho các khoản phải thu sẽ thấy được rằng tỷ số này đang dao động trên 1, từ giai đoạn 2014 – Q2/2019. Có thể nói rằng, doanh nghiệp đang kiểm soát rất tốt cán cân này, giữ cho mức độ biến động ổn định và an toàn hơn 3 năm trở lại đây.

Như vậy, thông qua đánh giá cấu trúc vốn trong quá khứ ta có thể thấy mô hình kinh doanh của VTR hiện vẫn đang được vận hành ổn định và chưa có nhiều rủi ro từ phía nội tại doanh nghiệp.

3. SỰ GIẢM TỐC TRONG VIỆC TĂNG TRƯỞNG BUỘC DOANH NGHIỆP PHẢI TÌM HƯỚNG ĐI MỚI

Mặc dù ghi nhận được mức độ tăng trưởng chóng mặt trong quá khứ. Tuy nhiên, không có mô hình kinh doanh nào là tăng trưởng mãi mãi, cụ thể là tăng trưởng doanh thu theo năm của VTR đã giảm từ 26% năm 2015 xuống còn 17% năm 2018 (xem hình 1). Bên cạnh việc giảm tăng trưởng về doanh thu, hiệu quả sử dụng vốn đầu tư (ROIC) cũng đang giảm dần 3 năm liên tiếp (xem hình 2) cũng là 1 dấu hiệu cho thấy mô hình kinh doanh hiện tại của VTR đang mất dần tính hiệu quả. Chi phí giá vốn quá lớn, hầu hết là chi phí từ thuê bao máy bay nguyên chuyến (charter flight) đã ăn mòn biên lợi nhuận gộp của VTR xuống mức chỉ còn 6%-7%. Sau khi trừ các chi phí hoạt động và các chi phí còn lại thì biên lợi nhuận ròng của VTR chỉ còn chưa tới 1% tổng doanh thu ban đầu đóng góp vào thặng dư của chủ sở hữu. Chính vì những yếu tố này mà ban lãnh đạo VTR phải thay đổi chiến lược kinh doanh để tìm hướng đi mới cho doanh nghiệp.

4. NHỮNG KHÓ KHĂN ĐẾN TỪ YẾU TỐ KHÁCH QUAN TÁC ĐỘNG TỚI TĂNG TRƯỞNG NGÀNH DU LỊCH VIỆT NAM

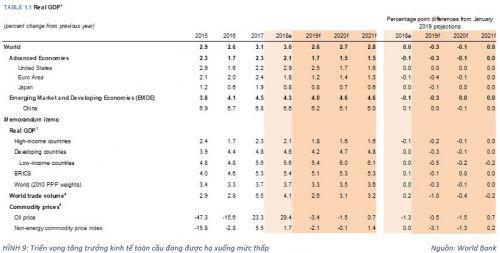

Với tình hình địa chính trị thế giới căng thẳng, Trade war giữa Mỹ và Trung Quốc chưa có hồi kết, nền kinh tế EU rệu rã đi kèm với Brexit, diễn biến Trung Đông phức tạp làm cho giá dầu bất ổn. Triển vọng tăng trưởng kinh tế toàn cầu đang được dự báo giảm xuống khá thấp 2.6% cho 2019 đặc biệt là khi GDP Trung Quốc được dự báo giảm xuống mức thấp nhất trong 1 thập kỷ qua và sẽ giảm dần trong 3 năm tới.

Dự báo kinh tế toàn cầu suy giảm tác động không nhỏ tới ngành du lịch Việt Nam. Đi theo sự kỳ vọng giảm tốc của nền kinh tế toàn cầu, các ngân hàng trung ương đã liên tục giảm lãi suất khiến cho đồng tiền Việt Nam đắt hơn một cách tương đối so với các loại tiền tệ khác, điều này gây bất lợi đối với các hoạt động trao đổi ngoại hối nói chung và ngành du lịch nội địa nói riêng. Với lượng khách Trung Quốc chiếm tới 31% tổng lượng khách du lịch vào Việt Nam (hình 10), thì việc kinh tế Trung Quốc suy giảm mạnh cho thấy ngành du lịch trong những năm tới sẽ không còn giữ được mức tăng trưởng cao như giai đoạn trước nữa.

5. NHẬN DIỆN RA THỊ TRƯỜNG NGÁCH VÀ CHUYỂN ĐỔI CHIẾN LƯỢC KINH DOANH BẰNG CÁCH ĐI SÂU VÀO CHUỖI GIÁ TRỊ NGÀNH

Chính vì sự giảm tốc của ngành du lịch khiến mô hình kinh doanh cũ (mở rộng về thị phần và doanh thu) của VTR không còn hiệu quả nữa. Doanh nghiệp đã thực hiện thay đổi chiến lược kinh doanh, chuyển hướng sang đầu tư vào ngành hàng không để đi sâu hơn vào chuỗi cung ứng (vertical integration), nhằm giảm tải lượng chi phí khổng lồ từ các chuyến bay thuê bao với mục đích cải thiện biên lợi nhuận lên 10%. Từ dữ liệu của cục thống kê có tới 79% khách du lịch đến di chuyển bằng đường hàng không tương ứng với hơn 10 triệu lượt khách trong 9 tháng đầu năm 2019.

Theo ban lãnh đạo, mỗi năm VTR đã phải bỏ ra tầm 3,000 tỷ để thuê máy bay trọn gói cho khách du lịch tương ứng với khoảng 500 chuyến bay mỗi năm. Tuy nhiên, tổng số chuyến bay cho khách du lịch nước ngoài vào Việt Nam đang vào khoảng 51,000 chuyến và thị phần này nằm gần hết ở các hãng hàng không nước ngoài, trong khi đó các hãng hàng không trong nước vẫn vận hành chủ yếu phân khúc khách hàng có nhu cầu đi lại thông thường và không đủ chuyến bay để hỗ trợ phía công ty du lịch. Chính vì lý do đó, việc VTR tham gia vào thị trường hàng không, không phải để cạnh tranh trực tiếp với các hãng hàng không hiện tại mà là để đánh trực tiếp vào miếng bánh 51 ngàn chuyến bay du lịch (charter flight).

Như vậy, vấn đề rủi ro kinh doanh của Travel Airline không nằm ở việc cạnh tranh với các hãng bay nội địa mà nằm ở việc tốc độ tăng trưởng ngành du lịch đang và sẽ bị giảm dần đi kèm với hệ thống cơ sở hạ tầng ngành hàng không đang bị quá tải về công suất và không đáp ứng nổi sự gia tăng mạnh mẽ của số lượng chuyến bay mỗi năm. Hai yếu tố này đều thuộc rủi ro hệ thống và doanh nghiệp không thể trực tiếp kiểm soát được. Thế nên, việc đầu tư vào ngành hàng không vào giai đoạn này đối với VTR có an toàn hay không, liệu rằng sức khỏe của doanh nghiệp có đáp ứng được thêm 1 ngành nữa hay không chúng ta cũng xem xét các chỉ số sau.

6. SỰ THÁCH THỨC LỚN VỀ VIỆC CÂN ĐỐI DÒNG TIỀN TRONG VIỆC DÙNG ĐÒN BẨY ĐỂ TÀI TRỢ CHO VIETRAVEL AIRLINES

Từ nguồn tin báo chí, Vietravel đã hoàn tất phát hành 700 tỷ đồng trái phiếu không chuyển đổi để bơm vốn cho Vietravel Airlines. Trái phiếu có thời hạn 2 năm với mức lãi suất cố định 9.25%/năm cho 15 tháng đầu và sẽ tăng lên 11% sau đó.

Việc huy động 700 tỉ trái phiếu không chuyển đổi của VTR có thể nói là 1 bước đi rất táo bạo và rủi ro từ phía lãnh đạo VTR vì lượng trái phiếu này sẽ làm cho hệ số đòn bẩy tài chính của doanh nghiệp tăng lên gấp đôi (lên hơn 10 lần) và hệ số nợ vay trên vốn chủ tăng gấp 7 lần hiện tại lên đến 3.64x.

Nếu chưa kể tới việc trả lãi gốc tiền lãi coupon từ khoản trái phiếu này cũng đòi hỏi doanh nghiệp phải có dòng EBIT đều và khỏe để trả nợ. Năng lực trả lãi của VTR đang giảm đi rất mạnh từ đỉnh điểm hơn 17 lần năm 2017 xuống còn 7 lần năm 2018.

Điều này đóng góp bởi 2 yếu tố, thứ nhất là vì nợ vay của doanh nghiệp đã tăng lên khá mạnh 3 năm gần đây từ 30 tỷ đồng 2017 lên 136 tỷ đồng Q2/2019 (xem lại hình 6); thứ 2, tăng trưởng EBIT của VTR đang có dấu hiệu chững lại trong 3 năm trở lại đây.

Nếu giả sử để hoạt động công ty vận hành ổn định, thì khoản nợ vay ngắn hạn được duy trì ổn định như Q2/2019 và không thay đổi tới 2021 (trái phiếu có thời hạn 2 năm). Lãi vay được tính theo bình quân gia quyền trên dư nợ hằng năm tầm 13%, cộng với khoản coupon phải trả thì tương ứng nợ lãi phải trả của VTR sẽ tăng rất mạnh từ 7.4 tỷ năm 2018 lên 80 tỷ năm 2021 (gấp 10 lần). Với giả định EBIT mỗi năm của VTR chỉ đủ bù cho lãi vay thì mức tăng trưởng lũy kế (cagr) trong 3 năm tới của EBIT phải đạt tầm 15%/năm để cover khoản chi phí này. Với tốc độ tăng trưởng EBIT giảm mạnh 2 năm qua từ hoạt động kinh doanh chính là việc đưa máy bay vào tháng 10/2020 như kế hoạch của doanh nghiệp thì việc bị hụt dòng tiền ngắn hạn rất có khả năng xảy ra và điều này đồng nghĩa với việc VTR phải thực hiện vay nợ ngắn hạn để trả cho khoản coupon 2020. Và tới năm 2021 khi khoản trái phiếu đáo hạn, thì khả năng doanh nghiệp sẽ phải phát hành thêm hoặc tăng vay nợ để đảo nợ là rất cao.

Với khoản vay 700 tỷ đồng trái phiếu hiện tại, ngoài các khoản thế chấp khác thì các khoản phải thu của doanh nghiệp với các đối tác và khách hàng chiếm trọng yếu, ở phân tích trên 68% các khoản phải thu này là chưa biết đích danh và rất khó đánh giá chất lượng thế nên doanh nghiệp phải chịu mức lãi cao.

Như vậy nếu trường hợp phát hành thêm trái phiếu hoặc vay ngân hàng để đảo cho khoản nợ vay này thì VTR phải đứng giữa 2 sự lựa chọn:

Trường hợp 1: Doanh nghiệp đi theo hình thức “Sales and lease back” như trường hợp của VJC doanh nghiệp sẽ phát sinh lợi nhuận từ việc “buôn bán máy bay” hoặc “chuyển nhượng quyền sở hữu máy bay”. Nhờ đó doanh thu của doanh nghiệp có thể sẽ tăng mạnh và EBIT được cải thiện đáng kể để trả nợ, tuy nhiên nếu đi theo hình thức này, thì các khoản vay mới sẽ chịu mức lãi cao vì VTR không thể dùng các máy bay này làm tài sản cầm cố (bản chất thuê hoạt động thì giá trị máy bay không nằm trong bảng cân đối của doanh nghiệp đi thuê).

Trường hợp 2: Doanh nghiệp thực hiện thuê tài chính để tài trợ cho việc mua máy bay như cách làm của HVN thì doanh nghiệp có thể lấy các máy bay mua được để đem làm tài sản cầm cố để giảm mức lãi vay. Tuy nhiên, ở hình thức này, doanh nghiệp không có được khoản thu nhập từ “chuyển nhượng quyền sở hữu máy bay” do đó EBIT dùng để trả nợ sẽ phụ thuộc vào tình hình hoạt động kinh doanh của VTR.

7. ĐỊNH GIÁ CỦA VIETRAVEL LIỆU CÓ CÒN RẺ?

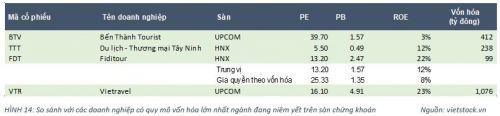

Vietravel là công ty du lịch lữ hành có mức vốn hóa lớn nhất sàn chứng khoán Việt Nam. So sánh với các doanh nghiệp có mức vốn hóa lớn được niêm yết trên sàn chứng khoán Việt Nam có mức độ tương đồng cao về triển vọng kinh tế. So với mức PE trung vị thì PE của VTR đang cao hơn 22%, và so với PB trung vị thì PB của VTR đang cao hơn 3.1 lần. Nếu so sánh với mức bình quân gia quyền theo vốn hóa thì PE của VTR đang giao dịch thấp hơn 36% và PB thì cao hơn 3.1 lần.

Để nói VTR có còn rẻ hay không còn tùy thuộc vào triển vọng của mức độ khả thi khi họ đánh chiếm vào miếng bánh khổng lồ 51 ngàn chuyến bay mỗi năm của khách du lịch mà đối thủ cạnh tranh hầu hết là các hãng hàng không nước ngoài với lợi thế lớn về kinh nghiệm và quy mô. Đây vốn là 1 bước đi táo bạo, thách thức và đầy rủi ro nhưng cũng là bước ngoặt để doanh nghiệp có thể vươn mình lên 1 tầm cao mới, đẩy mạnh thu nhập và biên lợi nhuận gộp thông qua đi sâu vào chuỗi giá trị ngành.

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận