Sau chuỗi ngày trầm lắng, gọi vốn từ trái phiếu doanh nghiệp sôi động trở lại trong tháng 7

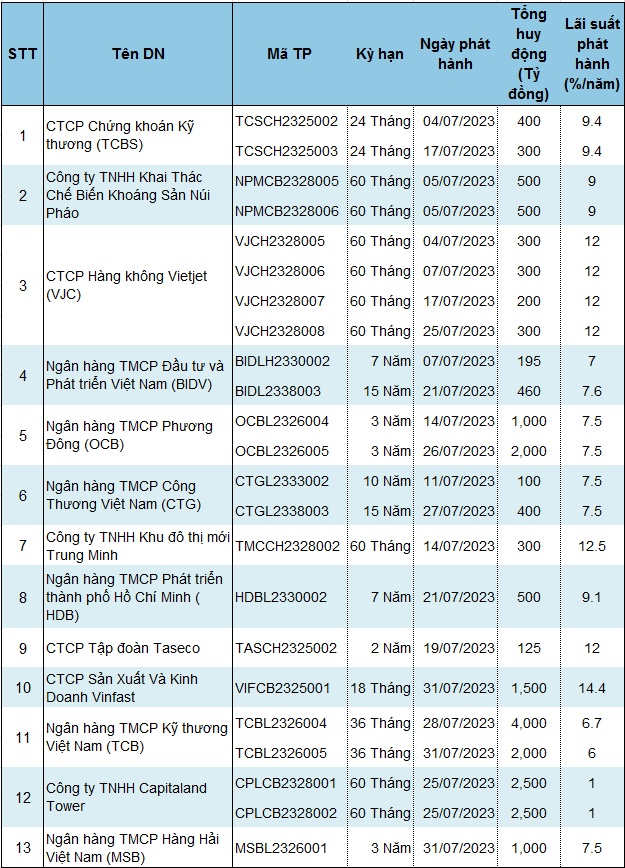

Dữ liệu từ Sở Giao dịch Chứng khoán Hà Nội (HNX) cho thấy, trong tháng 7 có 23 đợt phát hành trái phiếu riêng lẻ của 13 doanh nghiệp. Tổng giá trị huy động đạt 21,380 tỷ đồng, tăng mạnh so với mức 8,170 tỷ đồng trong tháng 6, tương ứng gấp 2.6 lần.

Techcombank hút 6,000 tỷ đồng từ trái phiếu

Sau nhiều tháng im ắng, nhóm tài chính - ngân hàng trở lại dẫn đầu về lượng phát hành trái phiếu doanh nghiệp riêng lẻ trong tháng 7 với 12,355 tỷ đồng (chiếm 58% tổng giá trị phát hành).

Trong đó, giá trị phát hành lớn nhất thuộc về Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank, HOSE: TCB) sau khi phát hành thành công 2 lô trái phiếu TCBL2325004 và TCBL2325005 với giá trị phát hành lần lượt là 4,000 tỷ đồng (lãi suất 6.7%/năm) và 2,000 tỷ đồng (lãi suất 6%/năm).

Các lô trái phiếu đều được phát hành ở thị trường trong nước và cùng có thời hạn 36 tháng.

Trước đó, vào ngày 29/06, Techcombank cũng đã phát hành thành công 3 lô trái phiếu: TCBL2325001, TCBL2325002 và TCBL2326003 với tổng giá trị huy động theo mệnh giá lên đến 8,000 tỷ đồng.

Ngân hàng TMCP Phương Đông (OCB) đứng thứ hai trong nhóm tài chính với 2 đợt huy động, tổng giá trị 3,000 tỷ đồng (cùng lãi suất 7.5%/năm) trong tháng 7. Lần lượt sau đó là các tổ chức như MSB (1,000 tỷ đồng, lãi suất 7.5%/năm); Chứng khoán Kỹ thương (700 tỷ đồng, lãi suất 7.5%/năm); BIDV (655 tỷ đồng, lãi suất 7 - 7.5%/năm), VietinBank (500 tỷ đồng, lãi suất 7.5%/năm) và HDBank (500 tỷ đồng, lãi suất 9.1%/năm).

Các doanh nghiệp huy động thành công trái phiếu trong tháng 7

Một số doanh nghiệp thuộc nhiều nhóm ngành khác cũng huy động thành công trái phiếu trong tháng 7 như: CTCP Sản xuất và Kinh doanh Vinfast, nhóm sản xuất, huy động 1,500 tỷ đồng trái phiếu với lãi suất 14.4%/năm; nhóm khai khoáng có Công ty TNHH Khai thác Chế biến khoáng sản Núi Pháo (2 đợt phát hành với 1,000 tỷ đồng, lãi suất 9%/năm) và nhóm hàng không có CTCP Hàng không Vietjet có 4 đợt phát hành - nhiều nhất trong danh sách - với tổng giá trị 1,100 tỷ đồng (lãi suất 12%/năm) theo mệnh giá.

Capitaland Tower phát hành 5,000 tỷ đồng trái phiếu, lãi suất chỉ 1%/năm

Nhóm xây dựng - bất động sản chiếm 25% tổng giá trị huy động trái phiếu riêng lẻ phát hành tháng 7/2023. Phần lớn trong đó thuộc về Công ty TNHH Capitaland Tower với 5,000 tỷ đồng, huy động từ 2 lô trái phiếu: CPLCB2328001 (phát hành ngày 25/07) và CPLCB2328002 (phát hành ngày 28/07). Mỗi lô có giá trị 2,500 tỷ đồng theo mệnh giá và đều là trái phiếu không chuyển đổi, không kèm chứng quyền và kỳ hạn 60 tháng. Đáng chú ý, 2 lô trái phiếu này cùng có mức lãi suất cố định 1%/năm - mức lãi suất thấp hơn hẳn so với thị trường trái phiếu ở thời điểm hiện tại, đặc biệt là đối với ngành bất động sản.

Ngoài phần lãi suất được hưởng, người sở hữu trái phiếu có quyền sử dụng một phần hoặc toàn bộ số tiền tương ứng với gốc và lãi chưa được thanh toán để góp vào vốn điều lệ của tổ chức phát hành. Sau khi thực hiện quyền góp vốn, trái chủ sẽ trở thành thành viên góp vốn của Công ty.

Trước đó, vào ngày 21/07, HĐQT Chứng khoán Kỹ Thương (TCBS) thông qua phê duyệt đầu tư kinh doanh trái phiếu kèm quyền góp vốn vào tổ chức phát hành do Capitaland Tower dự kiến phát hành trong quý 3/2023 với hạn mức kinh doanh thường xuyên tối đa là 7,300 tỷ đồng, trong đó hạn mức đầu tư đối với mỗi mã trái phiếu không vượt quá 2,500 tỷ đồng.

Bên cạnh Capitaland Tower, còn có 2 doanh nghiệp bất động sản khác phát hành thành công trái phiếu trong tháng 7 là CTCP Tập đoàn TASECO (125 tỷ đồng) và Công ty TNHH Khu đô thị mới Trung Minh (300 tỷ đồng) với lãi suất lần lượt ở mức 12.5% và 12%.

Trước đó, tháng 6, Tập đoàn TASECO cũng phát hành thành công 130 tỷ đồng trái phiếu với lãi suất 12%. Như vậy, trong thời gian ngắn, TASECO đã huy động được 255 tỷ đồng từ trái phiếu.

Ngoài ra, tháng 6 còn có 4 doanh nghiệp bất động sản phát hành thành công trái phiếu với lãi suất lên tới 14% hoặc tiệm cận 14%/năm. Đơn cử là Công ty TNHH Phát triển Kinh doanh Xây dựng 3; CTCP Vinam Land và Công ty TNHH Đầu tư Phát triển Mỹ Khánh (gọi tắt là Phát triển Mỹ Khánh) huy động lần lượt 2,250 tỷ đồng, 1,500 tỷ đồng và 2,245 tỷ đồng trái phiếu với cùng mức lãi suất 14%/năm. Còn CTCP Đầu tư Phát triển BĐS TMT (gọi tắt là Bất động sản TMT) phát hành 2,015 tỷ đồng trái phiếu với lãi suất 13.75%/năm.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận