Phát hành trái phiếu doanh nghiệp giảm mạnh, ước tính số chậm trả hơn 5.000 tỷ trong tháng 7

Tổng giá trị trái phiếu doanh nghiệp phát hành thành công ước đạt hơn 11.300 tỷ đồng, giảm 38% so với cùng kỳ, đa số các đợt phát hành đều đến từ các Ngân hàng TMCP chiếm hơn 96%.

Số liệu thống kê từ các thành viên trên thị trường cho thấy, thị trường trái phiếu doanh nghiệp đang ghi nhận tình hình ảm đạm trong thời gian gần đây.

Theo đó, về giá trị phát hành mới, một con số được thống kê bởi MBS cho thấy, từ ngày 1 đến ngày 18/7, tổng giá trị trái phiếu doanh nghiệp phát hành thành công ước đạt hơn 11.300 tỷ đồng, giảm 38% so với cùng kỳ, đa số các đợt phát hành đều đến từ các Ngân hàng TMCP chiếm hơn 96%.

Các đợt phát hành đáng chú ý bao gồm: Viettinbank 3 nghìn tỷ đồng, kỳ hạn 120 tháng, lãi suất 6;1%; SHB phát hành 2 nghìn tỷ đồng, kỳ hạn 36 tháng, lãi suất 6% và HDBank phát hành 1 nghìn tỷ đồng, kỳ hạn 96 tháng, lãi suất 7,47%.

Việc các Ngân hàng TMCP đồng loạt đẩy mạnh phát hành trái phiếu được cho là nhằm củng cố nguồn vốn trung và dài hạn để đáp ứng nhu cầu vay của doanh nghiệp trong bối cảnh tăng trưởng tín dụng đạt 6% trong 6 tháng đầu năm và dự báo sẽ tiếp tục tăng lên 14% trong những tháng cuối năm.

Lũy kế từ đầu năm, tổng giá trị trái phiếu doanh nghiệp phát hành đạt hơn 148.700 tỷ đồng, tăng 33% so với cùng kỳ. Lãi suất trái phiếu doanh nghiệp bình quân gia quyền trong 7 tháng đầu năm ước khoảng 7,4%, thấp hơn so với mức trung bình 8,3% của năm 2023.

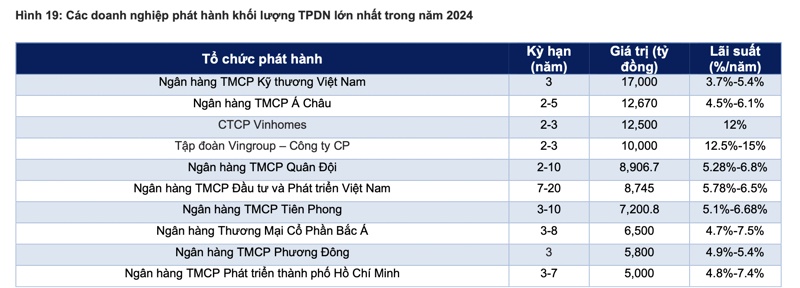

Tính từ đầu năm, Ngân hàng vẫn là nhóm ngành có giá trị phát hành cao nhất với khoảng 96.200 tỷ, tăng 140% so với cùng kỳ năm ngoái chiếm tỷ trọng 65%, lãi suất bình quân gia quyền là 5,4%/năm, kỳ hạn bình quân 4 năm. Các doanh nghiệp phát hành giá trị lớn nhất bao gồm: Techcombank 17.000 tỷ đồng, ACB 12.700 tỷ đồng, MBBank 8.900 tỷ đồng.

Xếp sau là nhóm ngành Bất động sản với tổng giá trị phát hành đạt 32.600 tỷ đồng cùng kỳ năm 2023 giá trị phát hành là 47.500 tỷ đồng, tỷ trọng 22%. Lãi suất bình quân gia quyền của trái phiếu bất động sản ở mức 12%/năm, kỳ hạn bình quân là 2,7 năm. Các doanh nghiệp phát hành giá trị lớn nhất bao gồm: Công ty CP Vinhomes 12.500 tỷ đồng, Tập đoàn Vingroup - Công ty CP 10.000 tỷ đồng và Công ty TNHH Đầu tư và Phát triển Bất động sản Hải Đăng 2.500 tỷ đồng.

Nhóm ngành ngân hàng chiếm 83,5% tỷ trọng mua lại trong tháng. Tính đến ngày 18/07, giá trị trái phiếu mua lại trước hạn ước tính khoảng 10.100 tỷ đồng, giảm 60% so với tháng trước. Lũy kế từ đầu năm đến nay, khoảng hơn 84.5 nghìn tỷ đồng trái phiếu doanh nghiệp đã được mua lại trước hạn, giảm 42% so với cùng kỳ.

Trong tháng 7, đã ghi nhận thêm 3 doanh nghiệp công bố chậm thanh toán gốc khiến cho tổng số chậm trả lên tới 116 doanh nghiệp. Hiện tại, tổng giá trị trái phiếu doanh nghiệp chậm các nghĩa vụ thanh toán ước vào khoảng 209.8 nghìn tỷ đồng, chiếm 21% dư nợ trái phiếu doanh nghiệp của toàn thị trường, trong đó nhóm ngành bất động sản tiếp tục chiếm tỷ trọng lớn nhất khoảng 68% giá trị chậm trả.

MBS ước tính có khoảng hơn 95.300 tỷ đồng trái phiếu sẽ đáo hạn trong 6 tháng cuối năm, trong đó chủ yếu đến từ nhóm ngành Bất động sản với giá trị trái phiếu đáo hạn lên đến hơn 61.900 tỷ đồng, chiếm 65% tổng giá trị đáo hạn. Tiếp theo là ngành ngân hàng - tổng giá trị là ước khoảng 14,280 tỷ đồng chiếm 15% giá trị đáo hạn.

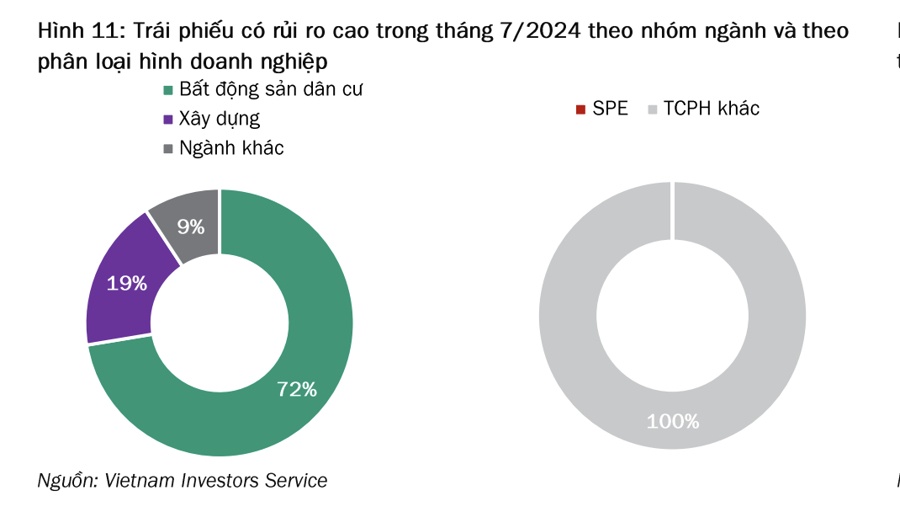

Đối với các khoản trái phiếu đến ngày đáo hạn, VIS Rating đưa ra ước tính có đến khoảng 60% trong 9 nghìn tỷ đồng trái phiếu đáo hạn có nguy không trả được nợ gốc đúng hạn trong tháng 7.

Cụ thể, trong số 5,4 nghìn tỷ đồng trái phiếu có rủi ro không trả được nợ gốc đúng hạn, có đến 5,2 nghìn tỷ đồng trái phiếu do các công ty thuộc nhóm ngành xây dựng, bất động sản dân cư phát hành trước đây không trả lãi đúng hạn vào năm 2023 như Nova Land, Nam Land, Big Gain, Đại Thịnh Phát, Kita Invest. 200 tỷ đồng trái phiếu gặp rủi ro không trả được nợ gốc còn lại được phát hành bởi 1 doanh nghiệp hoạt động trong lĩnh vực dịch vụ.

“Trong 12 tháng tới, khoảng 18% trái phiếu đang lưu hành với tổng giá trị là 207 nghìn tỷ đồng sẽ đáo hạn. Chúng tôi ước tính 27% trái phiếu có rủi ro không trả được nợ gốc đúng hạn chủ yếu ở các ngành bất động sản dân cư và xây dựng. 65% trong số trái phiếu này đã chậm trả lãi trái phiếu trước đó” – VIS Rating dự báo.

Về lãi suất, theo FiinRatings, sau giai đoạn thị trường thị trường trái phiếu doanh nghiệp có nhiều biến động mạnh vào cuối năm 2022, có những giao dịch trái phiếu của các doanh nghiệp đang gặp khó khăn về tài chính đã có lợi suất đáo hạn (YTM) rất cao, từ 20-30%, trong một vài trường hợp đặc biệt có mức YTM đã tăng lên hơn 50%.

Các giao dịch này chủ yếu xảy ra tại các trái phiếu Bất động sản với thanh khoản nhỏ (< 100 tỷ) trong khoảng giai đoạn cuối năm 2023-đầu năm 2024, khi các doanh nghiệp chưa có điều kiện thu xếp tài chính để trả nợ hoặc mua lại trái phiếu, cũng như dưới áp lực cắt lỗ từ một số nhà đầu tư.

Trong giai đoạn nửa cuối năm 2023 tới nay, nhiều doanh nghiệp Bất động sản đã gặp khó khăn về thanh khoản khi thị trường chung diễn biến không thuận lợi. Do vậy, đã có những trái phiếu doanh nghiệp được giao dịch với mức lợi suất có thể lên tới 20-25%.

Điều này cũng phần nào phản ánh mức khẩu vị rủi ro tương xứng của những nhà đầu tư đã mua vào, khi các giao dịch này thường diễn ra ở các trái phiếu doanh nghiệp có mức xếp hạng tín nhiệm ở mức rất thấp. Đây thường là các doanh nghiệp đang gặp khó khăn trong việc triển khai dự án. Trong khi đó, áp lực tài chính với họ là tương đối lớn trong khoảng 12-18 tháng tiếp theo, và khả năng tái tài trợ hoặc huy động vốn mới gặp nhiều thách thức.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường