Phân hóa NIM của các ngân hàng

NIM của các ngân hàng niêm yết có sự phân hóa tùy theo nhóm khách hàng.

Tỉ lệ NIM hay biên lợi nhuận ròng là sự chênh lệch phần trăm giữa thu nhập từ lãi và chi phí lãi phải trả của một ngân hàng, đây là một trong số những chỉ tiêu để đo lường tính hiệu quả cũng như khả năng sinh lời của ngân hàng.

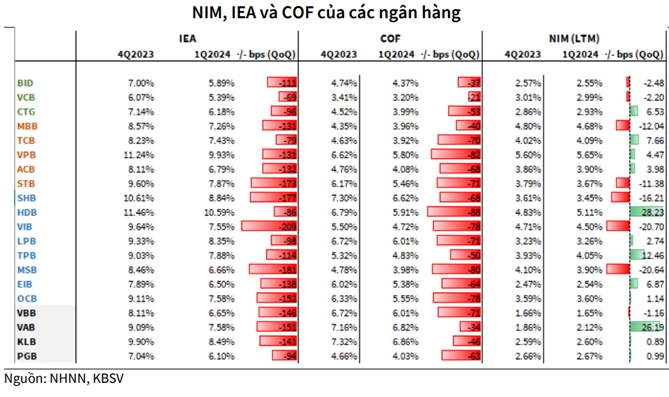

Trong quý I/2024, NIM của toàn ngành có sự cải thiện khi có mức độ giảm chậm lại so với quý trước, thậm chí ghi nhận mức tăng trở lại ở một số ngân hàng. Tuy nhiên, NIM của các ngân hàng niêm yết có sự phân hóa tùy theo nhóm khách hàng.

Số liệu từ Công ty Chứng khoán KB Việt Nam (KBSV), thời điểm quý I/2024, các ngân hàng có tín dụng được dẫn dắt bởi nhóm khách hàng doanh nghiệp như Techcombank, HDBank, LienVietPostBank có NIM cải thiện tương đối tích cực, trong khi các ngân hàng quốc doanh với vai trò đi đầu hạ lãi suất để hỗ trợ kinh tế, các ngân hàng tập trung cho vay bán lẻ bị ảnh hưởng tăng trưởng trong quý I có NIM cải thiện với tốc độ chậm hơn.

Nhờ mặt bằng lãi suất duy trì ở mức thấp, cùng tỉ lệ tiền gửi không kỳ hạn được duy trì ở mức cao, chi phí vốn của của các ngân hàng cũng có sự cải thiện tích cực. Tuy nhiên, lợi suất trên tài sản sinh lời (IEA) giảm mạnh hơn (70-200 điểm cơ bản) khi các ngân hàng đưa ra nhiều chính sách ưu đãi hơn về lãi suất để tăng khả năng cạnh tranh và thúc đẩy tín dụng; cơ cấu tín dụng dịch chuyển sang phân phúc khách hàng doanh nghiệp đã khiến NIM toàn ngành chưa thể tăng trở lại như kỳ vọng.

Trong thời gian gần đây, lãi suất ở một số ngân hàng đã có xu hướng tăng trở lại, liệu điều này sẽ tác động ra sao đến ngành ngân hàng. Trả lời câu hỏi của NCĐT, bà Đỗ Minh Trang, Giám đốc Trung tâm Phân tích, Công ty Chứng khoán ACB (ACBS) cho rằng lãi suất tăng trong bối cảnh thanh khoản của cả hệ thống đều đang vững vàng sẽ không tạo ra bất lợi đáng kể nào đối với ngành ngân hàng. Thông thường, trong lịch sử, khi lãi suất huy động tăng, các ngân hàng sẽ “chuyển bớt” chi phí đó sang lãi suất cho vay khách hàng, và cố gắng bảo toàn biên lãi thuần (NIM). Tuy nhiên, bối cảnh hiện giờ là cầu tín dụng tương đối yếu, do thị trường bất động sản còn trầm lắng và nhu cầu tiêu dùng chưa phục hồi như giai đoạn trước dịch, vì vậy, để giữ nhịp độ tăng trưởng tín dụng, các ngân hàng sẽ chủ động giảm lãi suất cho vay.

“Chúng tôi dự báo NIM của các ngân hàng sẽ tiếp tục giảm trong các quý còn lại của năm 2024. Bên cạnh đó, khi lãi suất tăng lên, các ngân hàng cũng sẽ không còn cơ hội bán trái phiếu Chính phủ để ghi nhận lãi đầu tư trái phiếu như trước đây, từ đó khiến thu nhập lãi cũng bị ảnh hưởng. Tựu chung lại, chúng tôi dự báo, trong quý II và quý III, ngành ngân hàng có thể ghi nhận tăng trưởng lợi nhuận so với cùng kỳ năm trước do nền quý II, quý III/2023 rất thấp, nhưng khó có tăng trưởng so với quý I/2024. Và tới quý IV/2024 thì có khả năng không có cả tăng trưởng theo quý và tăng trưởng theo năm”, bà Trang chia sẻ.

Ở góc nhìn phân tích, Công ty Chứng khoán MB (MBS) cho rằng năm 2025, giả định nhu cầu tín dụng cao hơn dẫn đến lãi suất cho vay cao hơn sẽ phục hồi NIM của các ngân hàng trong khi chi phí vốn (COF) sẽ được duy trì ở mức tương tự như năm 2024.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường