PGV: Vị thế quan trọng trong cơ cấu sản xuất điện

Tổng Công ty Phát điện 3 (EVNGENCO 3 - PGV) được thành lập theo Quyết định số 3025/QĐ-BCT ngày 01/06/2012 của Bộ Công Thương trên cơ sở tổ chức sắp xếp lại Công ty TNHH một thành viên Nhiệt điện Phú Mỹ, các công ty phát điện hạch toán phụ thuộc, các ban quản lý dự án nguồn điện và tiếp nhận quyền đại diện chủ sở hữu vốn Nhà nước tại một số công ty phát điện thuộc Tập đoàn Điện lực Việt Nam đang hoạt động theo luật doanh nghiệp.

GIỚI THIỆU SƠ LƯỢC VỀ CÔNG TY

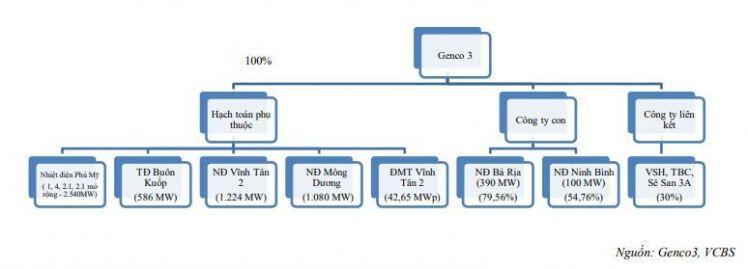

Cấu trúc tổng công ty

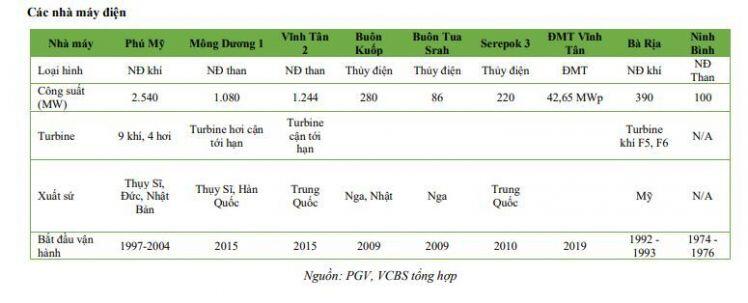

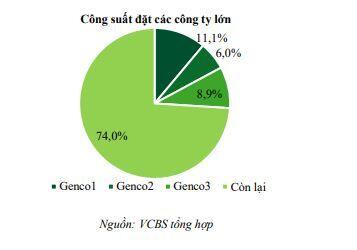

Genco 3 giữ vị thế khá quan trọng trong ngành điện Việt Nam với 8,9% tổng công suất đặt toàn ngành và 11,4% công suất đặt phía Nam với 6.559 MW theo tỷ lệ sở hữu chủ yếu là các nhà máy nhiệt điện với vai trò rất quan trọng trọng việc chạy nền, ổn định tần số và an toàn hệ thống điện, thường được ưu tiên huy động ở mức cao lên tới trung bình khoảng 60 – 70% công suất khả dụng.

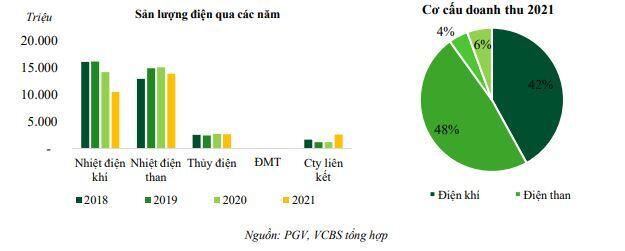

Cơ cấu doanh thu, sản lượng theo nguồn

Nhiệt điện chiếm phần lớn doanh thu và sản lượng của PGV với 82% tổng sản lượng năm 2021 đặt và 90% doanh thu năm 2021. Cụ thể, nhiệt điện khí chiếm 42% doanh thu

PHÂN TÍCH KẾT QUẢ KINH DOANH

KQKD qua các năm cải thiện rõ rệt do giảm lãi suất cho vay và hết phân bổ lỗ tỷ giá phát sinh trong giai đoạn xây dựng.

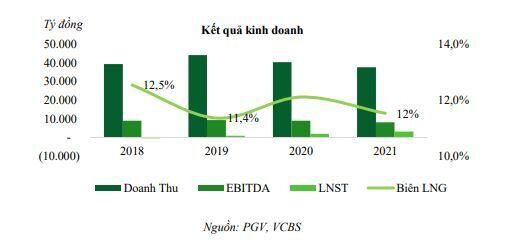

Doanh thu qua các năm đạt khoảng 37- 41 nghìn tỷ đồng chủ yếu phụ thuộc vào phụ tải và kế hoạch huy động điện của A0 và sự ảnh hưởng của các nguồn điện khác như thủy điện hay NLTT trong 02 năm trở lại đây. Năm 2020 doanh thu chỉ đạt 37.695 tỷ đồng (-6% yoy) do nhu cầu bị ảnh hưởng mạnh bởi đợt giãn cách xã hội do dịch Covid 19.

BLNG duy trì mức ổn định quanh 11,5% – 12,5% với đặc điểm nguyên vật liệu là than và khí đầu vào được chuyển tiếp vào giá bán và hưởng mức lợi nhuận khá ổn định qua các năm theo giá thỏa thuận trong hợp đồng. Khả năng phát điện trên thị trường cạnh tranh để hưởng mức giá bán tốt nhất theo thời điểm sẽ phụ thuộc nhiều vào khả năng vận hành của công ty. Chúng tôi đánh giá PGV sở hữu đội ngũ vận hành rất có kinh nghiệm và rất hiệu quả.

EBITDA duy trì khá ổn định quanh mức 8.100 tỷ đồng – 9.200 tỷ đồng qua các năm. Đặc điểm của doanh nghiệp là đầu tư tài sản cố định lớn dẫn đến chi phí khấu hao cao.

LNST các năm gần đây cải thiện rất mạnh từ -525 tỷ đồng năm 2018 tăng lên 3.171 tỷ đồng năm 2021 chủ yếu do phân bổ hết lỗ tỷ giá trong thời gian xây dựng từ năm 2018 và giảm mạnh chi phí lãi vay năm 2020 và 2021 do công ty chủ yếu vay ngoại tệ và lãi vay biến động theo lãi suất Libor 6 tháng (Lãi suất Libor 6T năm 2020 và 2021 giảm mạnh do các nước trên thế giới đẩy mạnh kích thích kinh tế do ảnh hưởng bởi Covid 19)

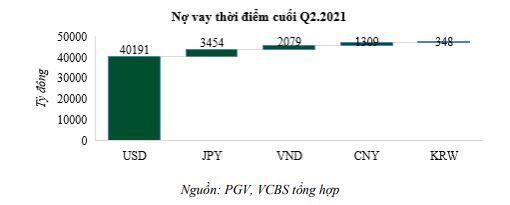

Tuy nhiên, LNST sẽ bị biến động khá mạnh khi tỷ giá ngoại tệ như USD, JPY, KRW hay CNY thay đổi do công ty sử dụng nợ vay khá lớn. Ngoài ra, lãi suất vay là lãi suất thả nổi theo Libor 6 tháng cũng khiến cho chi phí tài chính cũng biến động mạnh.

Theo đó, nếu loại bỏ lãi nhờ đánh giá lại tỷ giá của các khoản vay trong năm 2021, LNST điều chỉnh của PGV chỉ đạt khoảng 2.290 tỷ đồng. Với 1% ảnh hưởng tăng/giảm của đồng USD so với VND sẽ làm giảm/tăng LNST tương ứng hơn 300 tỷ đồng. Đối với lãi suất Libor và lãi huy động đồng VND tăng/giảm 1% giảm/tăng LNST thêm tương ứng hơn 300 tỷ đồng nữa.

TÌNH HÌNH TÀI CHÍNH

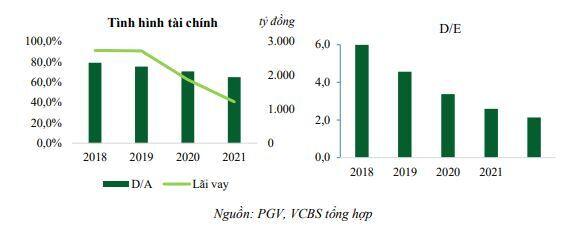

Công ty sử dụng chủ yếu là nợ vay để tài trợ cho TSCĐ theo như đặc điểm chung của ngành điện phải đầu tư lớn cho TSCĐ một lần và hoạt động trong nhiều năm, các năm hoạt động chỉ tốn một phần chi phí nhỏ để duy tu, bảo dưỡng. Tại thời điểm cuối năm 2021, D/A đạt 61,9%, cải thiện khá tốt so với mức 79,2% năm 2018 do dòng tiền hoạt động kinh doanh đem về trả nợ tốt. Tỷ lệ D/E giảm mạnh từ 6,0 lần năm 2018 còn 2,1 lần cuối năm 2021.

TRIỂN VỌNG DOANH NGHIỆP 2021

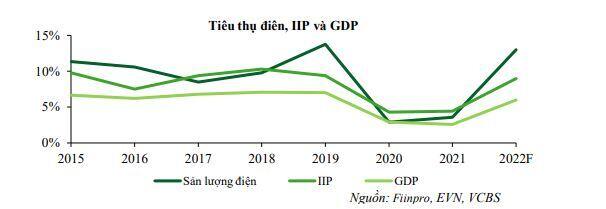

Ngân hàng Standard Charter Việt Nam dự báo GDP Việt Nam năm 2022 - 2023 tăng trưởng ở mức 6,7% - 7%, World Bank dự báo ở mức tăng 5,5% cho năm 2022. Như vậy, phụ tải điện điện theo ước tính của chúng tôi dự kiến sẽ tăng khoảng 10 – 12% cho năm sau.

Theo ước tính của chúng tôi, tổng sản lượng của PGV có thể tăng thêm 13- 16% so với năm 2022, tương ứng đạt hơn 31 tỷ kWh do năm 2021 bị ảnh hưởng mạnh bởi phụ tải phía Nam sụt giảm nghiêm trọng nhưng sẽ hồi phục mạnh năm 2022.

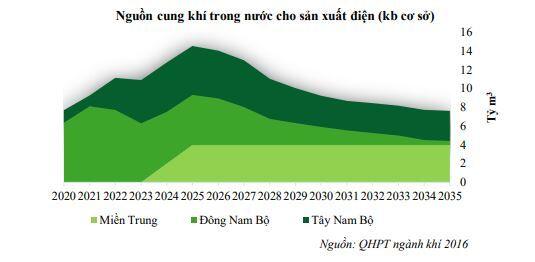

Nguồn cung khí được đảm bảo nhưng với giá cao hơn 30% – 40% giá các mỏ cũ. Ngày 16/11/2020, dòng khí đầu tiên từ mỏ Sao Vàng – Đại Nguyệt với sản lượng mỗi năm đạt khoảng 1,5 tỷ m3 khí/năm (tổng trữ lượng khoảng 170 tỷ m3 ) đã được tiếp nhận thông qua đường ống Nam Côn Sơn 2 bổ sung một lượng lớn khí phục vụ cho hoạt động sản xuất điện khu vực Bà Rịa – Vũng Tàu. Các nhà máy nhiệt điện khí như Phú Mỹ, Nhơn Trạch sẽ giảm thiếu hụt khí trong cao điểm mùa khô. Thời điểm mùa khô là thời điểm các nhà máy nhiệt điện được huy động cao nhất và giá bán tốt nhất. Một khi đủ nguồn khí để hoạt động trong thời gian này có thể đem lại lợi nhuận lớn cho năm hoạt động. Hiện các nhà máy nhiệt điện Phú Mỹ đang được ưu tiên cung cấp khí so với các nhà máy nhiệt điện Nhơn Trạch (1&2).

Các nhà máy nhiệt điện Phú Mỹ được ưu tiên cung cấp khí hơn các nhà máy điện lân cận như Nhơn trạch 1, Nhơn trạch 2 sẽ hỗ trợ cho hoạt động ổn định. Với thỏa thuận của PVN và PGV, các nhà máy nhiệt điện Phú Mỹ của PGV sẽ được bao tiêu lượng lớn khí của bể Nam Côn Sơn (hợp đồng có hạn đến hết 2024 – theo Bản cáo bạch) và ít xảy ra tình trạng thiếu khí như các nhà máy nhiệt điện Nhơn Trạch 1, 2.

Chúng tôi kỳ vọng El Nino hoặc trạng thái trung tính có thể quay lại từ giữa 2022 sau 02 năm xảy ra La Nina là 2020 và 2021.

Theo IRI, xác suất La Nina cho tới tháng 6/2022 vẫn còn mức cao (48%) và xác suất trung tính lên tới 52%, nhiệt độ bề mặt biển hiện tại vùng trung tâm xích đạo thấp hơn trung bình nhiều năm khoảng 1,0 oC và có thể sẽ tăng lên vào khoảng tháng 5 – 6. Lượng nước hồ hiện tại ở khu vực phía Bắc vẫn thấp hơn trung bình nhiều năm khoảng 20 – 30% khiến sản lượng nhiệt điện sẽ được cải thiện trong năm 2022 ở khu vực này.

Ở khu vực phía Nam, dự báo mưa sẽ ít hơn trung bình khoảng 10 – 15% và hạn mặn dự kiến sẽ đến sớm vào khoảng cuối tháng 2, đầu tháng 3. Như vậy khu vực phía Nam cũng cần phải gia tăng huy động sản lượng điện từ các nhà máy nhiệt điện bên cạnh nhu cầu phục hồi hậu covid 19.

Với diễn biến như vậy kết hợp thêm giá dầu, khí neo ở mức cao nhờ nhu cầu phục hồi tốt, chúng tôi ước tính giá thị trường điện bình quân năm 2022 sẽ gia tăng khoảng 7% - 10% so với trung bình năm 2021. Điều này sẽ tiếp tục hỗ trợ doanh thu phát điện cạnh tranh của các nhà máy điện của PGV trong năm 2022

Tuy nhiên, diễn biến Tỷ giá và lãi suất có thể diễn biến không có lợi trong năm 2022. Các NHTW trên thế giới đang trong quá trình giảm các gói kích thích kinh tế nhờ tín hiệu tích cực từ nền kinh tế sẽ làm gia tăng lãi suất cũng như đồng ngoại tệ như USD, EUR mạnh lên trong năm tới. Theo ước tính của VCBS, dự kiến USD có thể sẽ tăng khoảng 1% so với VND trong năm 2022. Điều này sẽ làm cho PGV có thể phát sinh khoản lỗ tỷ giá chưa thực hiện khoảng hơn 400 tỷ đồng.

Lãi suất Libor tiếp tục tăng cũng sẽ ảnh hưởng tới chi phí lãi vay của PGV với 1% tăng sẽ làm tăng khoảng hơn 300 tỷ chi phí lãi vay. Như vậy, khoản giảm chi phí lãi vay hơn 650 tỷ đồng năm 2021 sẽ không còn và thay vào đó, theo ước tính của chúng tôi, chi phí lãi vay năm 2022 có thể tăng thêm 140 tỷ đồng (có tác động của việc giảm dư nợ gốc).

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận