Nợ xấu xu hướng tăng, rủi ro liên thông từ bất động sản

Rủi ro liên thông giữa thị trường tiền tệ - vốn và bất động sản đang rõ nét hơn. Chất lượng tài sản của hệ thống tài chính đang tiềm ẩn rủi ro

Hôm nay (20/4), Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) và Ngân hàng Phát triển châu Á (ADB) công bố báo cáo thị trường tài chính Việt Nam 2022 và triển vọng 2023.

Đại diện nhóm nghiên cứu trình bày báo cáo, TS Cấn Văn Lực - chuyên gia kinh tế trưởng BIDV - chỉ ra, thị trường tài chính Việt Nam vẫn trong giai đoạn phát triển, dễ chịu tác động bởi các yếu tố bên ngoài. Rủi ro liên thông giữa thị trường tiền tệ - vốn và bất động sản trở nên rõ nét hơn, khi vi phạm của một số doanh nghiệp bất động sản khiến thị trường chứng khoán, trái phiếu doanh nghiệp suy giảm, rủi ro thanh khoản hệ thống ngân hàng gia tăng.

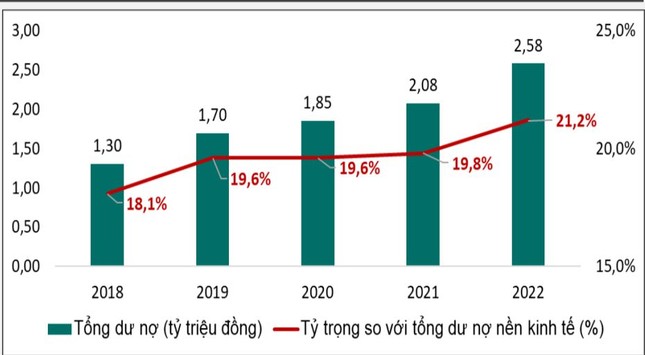

Năm 2022, thanh khoản hệ thống ngân hàng eo hẹp hơn. Tín dụng tăng 14,18%, trong khi huy động vốn chỉ tăng gần 8%, chịu tác động từ vụ việc vi phạm của Tập đoàn Vạn Thịnh Phát và Ngân hàng SCB.

Bước sang năm 2023, nhóm phân tích dự báo, kinh tế Việt Nam tăng trưởng chậm lại (5,5 - 6%), lạm phát có thể cao hơn (4,5%). Tuy nhiên, thanh khoản thị trường ngân hàng sẽ khả quan hơn. Nhóm phân tích cũng dự báo, thị trường trái phiếu doanh nghiệp dần phục hồi nhờ điều chỉnh chính sách (Nghị định 08, Nghị quyết 33, điều chỉnh Nghị định 65 phù hợp hơn).

Trong khi đó, thị trường cổ phiếu được dự báo còn khó khăn, do môi trường lãi suất còn cao, tăng trưởng kinh tế chậm lại. Tuy nhiên, nửa cuối năm 2023, thị trường có thể phục hồi.

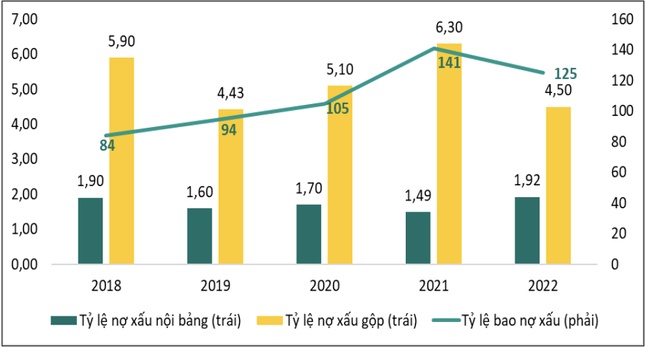

Ông Lực lưu ý, chất lượng tài sản của hệ thống tài chính đang tiềm ẩn rủi ro, khi nợ xấu có xu hướng tăng. Lượng trái phiếu doanh nghiệp, nhất là bất động sản đáo hạn khá lớn. Rủi ro liên thông giữa lĩnh vực tài chính - bộc lộ rõ nét hơn. Tuy nhiên, tất cả vẫn trong tầm kiểm soát.

Để ổn định và phát triển thị trường tài chính, ông Lực và nhóm phân tích kiến nghị Việt Nam nâng cao hơn nữa hiệu quả phối hợp chính sách tiền tệ và tài khoá, tiếp tục đẩy nhanh giải ngân chương trình phục hồi 2022 - 2023, chương trình mục tiêu quốc gia và đầu tư công. Các giải pháp hỗ trợ thanh khoản cho hệ thống tài chính, đẩy mạnh cơ cấu lại các tổ chức tín dụng yếu kém cũng cần thực hiện đồng bộ.

Ngoài ra, ông Lực nhấn mạnh việc tiếp tục giảm mặt bằng lãi suất, tạo điều kiện cho các tổ chức tài chính tăng vốn chủ sở hữu, đáp ứng nhu cầu cung ứng và phân bổ vốn cho nền kinh tế, đảm bảo an toàn vốn. “Tăng năng lực quản trị, tài chính, chuyển đổi số, quản lý rủi ro, quan tâm kiểm soát rủi ro hệ thống, nhất là rủi ro liên thông giữa tài chính và bất động sản”, ông Lực khuyến nghị.

TS Vũ Nhữ Thăng - Phó Chủ tịch phụ trách Ủy ban giám sát tài chính quốc gia - cho biết, năm 2022, tăng trưởng tín dụng đạt 14%, còn tín dụng bất động sản tăng 24%. Ông Thăng chỉ ra, tỷ lệ này so với thế giới không cao, nhưng so với tổng tín dụng trong nước thì có vấn đề.

Về chính sách tiền tệ, ông Thăng nhận định, trong lúc nhiều quốc gia vẫn áp dụng chính sách thắt chặt thì từ tháng 3 năm nay Ngân hàng nhà nước Việt Nam đã 2 lần giảm lãi suất điều hành. Chính sách tiền tệ đang được nới lỏng hơn, dư địa giảm lãi suất vẫn còn. Theo ông Thăng, việc điều chỉnh lãi suất cần tránh bất ngờ, bị động cho thị trường.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận