Nợ xấu ngân hàng sẽ phân hoá không đều thời điểm cuối năm

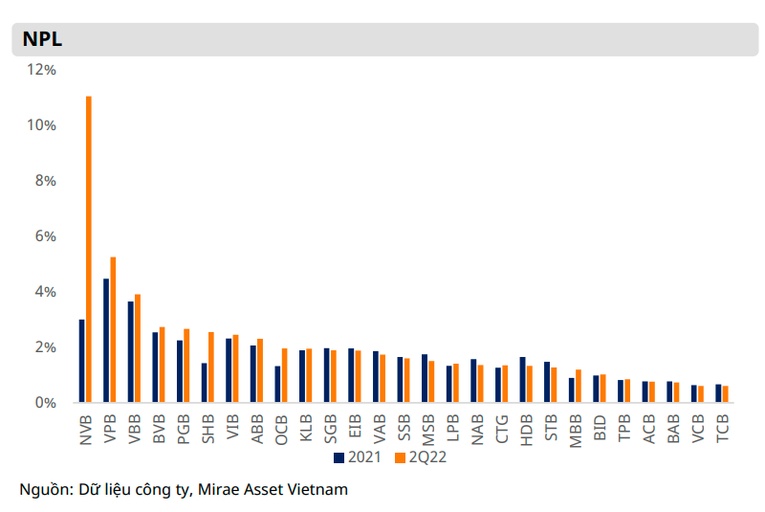

Theo Mirae Asset, tỷ lệ nợ xấu trung bình của nhóm ngân hàng đã tăng vào cuối quý II. Trong đó, ngân hàng có chất lượng tài sản tốt như VCB, TCB, và ACB vẫn duy trì tỷ lệ nợ xấu thấp, trong khi các ngân hàng nhỏ lại ghi nhận tỷ lệ này tăng đáng kể.

Theo báo cáo phân tích về ngành ngân hàng, Chứng khoán Mirae Asset cho rằng, tỷ lệ nợ xấu tại các ngân hàng vẫn có thể tăng trong giai đoạn còn lại của năm 2022, do các khoản nợ tái cơ cấu đang dần hết sau khi đến hạn thanh toán (thời gian ân hạn).

Trước đó, trong 6 tháng đầu năm, tỷ lệ nợ xấu trung bình của nhóm ngân hàng niêm yết đã tăng 0,2% lên mức 2,1% vào cuối quý II/2022. Cụ thể, các ngân hàng có chất lượng tài sản tốt như VCB, TCB, và ACB, vẫn duy trì được tỷ lệ nợ xấu thấp, trong khi các ngân hàng nhỏ lại ghi nhận tỷ lệ này tăng đáng kể.

Đáng lưu ý, nợ xấu của Ngân hàng TMCP Quốc Dân NCB (HoSE: NVB) trong 6 tháng qua đã vượt ngưỡng 10%, cũng dẫn đến một vài quan ngại về tình trạng nợ xấu tại các ngân hàng nhỏ.

Tuy nhiên, ngoại trừ trường hợp cá biệt này, Mirae Asset cho rằng, nhìn chung tỷ lệ nợ xấu mở rộng không ghi nhận chuyển biến xấu. Nói cách khác, một vài ngân hàng cũng đã cải thiện được tỷ lệ nợ xấu tiềm ẩn (nợ nhóm 2).

Theo thông tin của NHNN nhằm ứng phó với tác động Covid-19 lên hệ thống ngân hàng các khoản cho vay khách hàng sẽ được phép tái cơ cấu và được giữ nguyên nhóm nợ (nợ nhóm 1) trong các tháng còn lại của năm 2022.

Đến hết thời gian ân hạn, nếu khoản nợ tái cơ cấu không được trả đúng định kỳ, thì sẽ ngay lập tức trở thành nợ xấu (bỏ qua bước chuyển sang nợ nhóm 2), và các khoản nợ khác của cá thể đi vay đó tại cùng hoặc các tổ chức tín dụng khác sẽ cùng bị xếp hạng tại nhóm nợ thấp nhất.

Tuy nhiên, nếu “khoản nợ tái cơ cấu” có thể hoàn thành giai đoạn thử thách – trả nợ gốc và lãi phát sinh đầy đủ trong 3 tháng liên tiếp sẽ được chuyển lại về nợ nhóm 1 sau khi kết thúc thời gian ân hạn.

Mặc dù vậy, xu hướng chung của nợ xấu vẫn có thể tiếp tục tăng trong nửa sau năm 2022 vì đa phần nợ tái cơ cấu phát sinh trong quý III/2022. Tuy nhiên, tình trạng nợ xấu sẽ có sự phân hóa giữa các ngân hàng tùy thuộc vào tính chất tập khách hàng của từng ngân hàng cũng như các yếu tố vĩ mô như sự phục hồi của nền kinh tế và kiểm soát lạm phát.

Ngoài ra trong 6 tháng đầu năm, nhiều ngân hàng đã bắt đầu tiết giảm chi phí dự phòng ngay trong bối cảnh các khoản nợ tái cấu trúc đang dần kết thúc thời gian ân hạn, đi kèm với tỷ lệ nợ xấu tăng.

Các chuyên gia cho rằng, như vậy, có thể tỷ lệ nợ tái cấu trúc chuyển thành nợ xấu đang diễn biến tốt hơn dự báo, qua đó cho phép các ngân hàng hoàn nhập dự phòng hay hạ thấp tỷ lệ bao phủ nợ xấu.

Tuy nhiên, do các tình hình kinh tế chung vẫn tiềm ẩn nhiều rủi ro nên Mirae Asset vẫn đánh giá cao các ngân hàng có chiến lược phòng thủ hơn. "Các ngân hàng sở hữu tỷ lệ bao phủ nợ xấu cao có khả năng duy trì mục tiêu kép là duy trì tăng trưởng lợi nhuận và chất lượng tài sản tốt. Các cái tên tiêu biểu như VCB, ACB, và MBB," chuyên gia Mirae Asset nhận định.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường