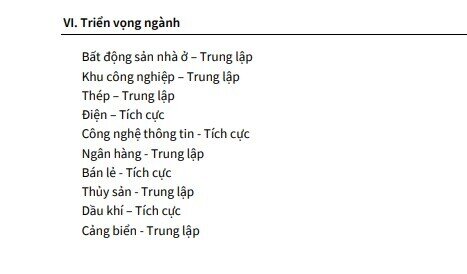

Ngành nào tích cực trong 6 tháng cuối năm 2023?

Trong báo cáo mới đây, chứng khoán KB đã đánh giá tích cực với các ngành điện lực, công nghệ thông tin, bán lẻ và dầu khí.

Ngành Điện - Các mã tiêu biểu POW, NT2 REE, QTP, GEG, PC1

Tình hình tiêu thụ điện 1Q2023 thấp hơn kỳ vọng, giảm nhẹ so với cùng kỳ. Sản lượng điện thương phẩm 1Q2023 đạt 61.83 tỷ kWh (-1.6%). Luỹ kế 4 tháng đầu năm 2023, sản lượng điện sản xuất toàn hệ thống đạt 23,36 tỷ kWh (+3.6%). Tính chung 5 tháng đầu năm, chỉ số sản xuất công nghiệp (IIP) ước tính giảm 2% cùng kỳ, chỉ số những ngành thâm dụng năng lượng đều cho thấy sự suy giảm như thép (-5.5%), xi măng (-4.4%), sản xuất giấy (-8.5%).

Chúng tôi hạ dự phóng tăng trưởng tiêu thụ điện từ 7% xuống 6%, phù hợp với dự báo tốc độ tăng trưởng GDP trong năm do sự chậm lại của kinh tế toàn cầu ảnh hưởng đến xuất khẩu và sản xuất của Việt Nam. Về cơ cấu huy động nguồn điện, nhiệt điện than và thuỷ điện vẫn chiếm tỷ trọng lớn nhất với lần lượt 45% và 24.9% tổng sản lượng.

Giá thị trường phát điện cạnh tranh tiếp tục duy trì ở mức cao do thiếu điện. Giá CGM tháng 5/2023 ghi nhận 1,942.58 VNĐ/kWh (+71%). Luỹ kế 5 tháng đầu năm, giá CGM đạt trung bình 1,789 VND/kWh (+20%). Tình hình thời tiết ảnh hưởng đến sản lượng thuỷ điện khiến hệ thống không đủ đáp ứng nhu cầu phụ tải tăng cao trong mùa nắng nóng. Đặc biệt, miền Bắc phụ thuộc huy động chủ yếu từ các nhà máy thuỷ điện và nhiệt điện. Điều này khiến giá điện CGM tăng cao đột biến do cung không đủ đáp ứng nhu cầu, thậm chí một số nhà máy phải đổ dầu vào chạy nhằm đảm bảo cung ứng điện khiến chi phí sản xuất tăng theo.

Chúng tôi duy trì quan điểm về triển vọng phân hoá giữa các nhóm nguồn phát trong 3Q2023:

• Thuỷ điện: Thời tiết không thuận lợi làm giảm sản lượng của các nhà máy thuỷ điện. Điều này đồng nghĩa với việc KQKD của các nhà máy thuỷ điện sẽ bị ảnh hưởng nhiều, nhất là những giai đoạn nắng nóng đỉnh điểm.

• Nhiệt điện: Thuỷ điện gặp khó mở ra dư địa huy động nhiều hơn cho nhóm nhiệt điện. Đặc biệt các nhà máy tại miền Bắc sẽ hưởng lợi nhiều do huy động phụ thuộc vào 2 nhóm nguồn phát chính mà không có nhiều nguồn thay thế. Bên cạnh đó, giá than và giá khí đầu vào có xu hướng hạ nhiệt cũng là yếu tố tích cực của nhóm này.

• Nhóm cổ phiếu xây lắp điện: Quy hoạch điện VIII được phê duyệt gần đây là cơ sở để triển khai các dự án nguồn và lưới điện. Các doanh nghiệp xây lắp sẽ được hưởng lợi đầu tiên nhờ các gói thầu xây lắp điện, xây lắp đường dây và trạm biến áp được triển khai đầu tư nhiều hơn.

Với diễn biến giá của các cổ phiếu hiện tại, đặc biệt là nhóm ngành nhiệt điện tại miền Bắc, chúng tôi nhận thấy giá các cổ phiếu này đã phản ánh một phần kỳ vọng của thị trường vào triển vọng KQKD. Mặc dù vẫn có quan điểm tích cực về ngành, KBSV cho rằng các nhà đầu tư chỉ nên tham gia mở vị thế với các cổ phiếu ngành điện khi giá xuất hiện nhịp điều chỉnh sâu và tạo ra các mức upside đủ hấp dẫn theo khẩu vị của từng nhà đầu tư.

Ngành Công nghệ thông tin - Mã tiêu biểu FPT và CMG

Doanh thu công nghiệp CNTT tăng trưởng âm so với cùng kỳ do xuất khẩu phần cứng, điện tử sụt giảm. Sau 5 tháng đầu năm, doanh thu công nghiệp CNTT ước đạt 52.2 tỷ USD (- 8%); kim ngạch xuất khẩu sản phẩm phần cứng, điện tử ước đạt gần 43.9 tỷ USD (-7.42%). Nguyên nhân chủ yếu do nhu cầu đầu tư suy giảm trong bối cảnh kinh tế toàn cầu chậm lại. Số lượng doanh nghiệp ICT đạt 71,300 doanh nghiệp tính đến tháng 4/2023 và tăng 1 % so với đầu năm 2023, tốc độ tăng trưởng đi ngang so so với cùng kỳ 2022.

Hoạt động đầu tư cho CNTT chậm lại tại thị trường Mỹ và Châu Âu. Lãi suất tăng cao khiến các doanh nghiệp tập trung cắt giảm chi phí, qua đó khiến nhu cầu chi tiêu cho công nghệ thông tin giảm. Chỉ số lượng đơn hàng mới tháng 4/2023 của lĩnh vực CNTT chỉ tăng 2% so với mức nền thấp trong năm 2022. Khó khăn tại thị trường Mỹ và Châu âu sẽ ảnh hường đến ngành công nghệ thông tin của Việt Nam vốn có giá trị xuất khẩu phần mềm qua các khu vực này chiếm tỷ trọng lớn.

Mảng xuất khẩu phần mềm duy trì tăng trưởng tốt, đặc biệt là tại thị trường Nhật Bản và khu vực châu Á Thái Bình Dương. Như trong trường hợp của FPT, doanh thu dịch vụ CNTT nước ngoài trong 1Q2023 tăng 32% và số lượng hợp đồng kí mới tăng 44.1%. Trong đó, thị trường Nhật Bản và APAC đóng góp tích cực nhất với tăng trưởng doanh thu lần lượt đạt 31.2% và 65.7% nhờ xu hướng đầu tư cho chuyển đổi số mạnh mẽ.

Chúng tôi duy trì quan điểm tích cực đối với triển vọng mảng xuất khẩu phần mềm trong trung – dài hạn do (1) Nhu cầu đầu tư cho công nghệ thông tin, đặc biệt là chuyển đổi số trên thế giới sẽ tiếp tục duy trì ở mức cao. Công ty tư vấn CNTT Gartner của Mỹ dự báo chi tiêu cho lĩnh vực phần mềm toàn cầu trong năm 2023 và 2024 tăng trưởng mạnh, lần lượt đạt 12.3% và 13.1% (2) Chi phí lao động của Việt Nam là tương đối thấp so với các nước xuất khẩu phần mềm mạnh khác.

Duy trì tăng trưởng tích cực trong năm 2023. Chúng tôi cho rằng các doanh nghiệp ngành Công nghệ - Thông tin sẽ tiếp tục duy trì tăng trưởng 2 con số trong năm 2023. Các cơ hội đầu tư có thể xem xét bao gồm nhóm cổ phiếu có hoạt động xuất khẩu phần mềm, chuyển đổi số mạnh mẽ như FPT và CMG. Mỗi nhịp điều chỉnh giá cổ phiếu sẽ là cơ hội thích hợp cho việc đầu tư và nắm giữ cổ phiếu cho triển vọng lạc quan dài hạn trong tương lai.

Ngành Bán lẻ - Mã tiêu biểu MWG, FRT, PNJ

Tổng mức bán lẻ hàng hoá tiếp tục duy trì tăng trưởng so với cùng kỳ. Theo Tổng cục Thống kê, tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng tháng 5/2023 ước đạt 519 nghìn tỷ đồng, tăng 1,5% so với tháng trước và tăng 11,5% so với cùng kỳ năm trước. Lũy kế 5 tháng đầu năm 2023, tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng ước đạt 2.527 nghìn tỷ đồng, tăng 12,6% so với cùng kỳ năm trước. Theo chúng tôi đánh giá, mặc dù tổng mức bán lẻ hàng hoá tăng trưởng nhưng nhiều doanh nghiệp bán lẻ vẫn gặp khó, các doanh nghiệp đã phải giảm giá, khuyến mãi để duy trì doanh thu và giữ thị phần dẫn đến lợi nhuận sụt giảm khá mạnh.

Lạm phát và lãi suất giảm hỗ trợ nền kinh tế nói chung và ngành bán lẻ nói riêng. Ngày 16/6, NHNN tiếp tục giảm lãi suất điều hành lần thứ 4 trong năm nhằm hỗ trợ cho nền kinh tế, giúp các doanh nghiệp tiếp cận vốn đưa vào sản xuất kinh doanh, tạo công ăn việc làm cho người lao động. Tuy nhiên, chúng tôi đánh giá cần có thời gian để thấy rõ các tác động từ thay đổi chính sách vào hoạt động của ngành bán lẻ.

Tăng lương cơ bản và giảm thuế VAT bổ trợ cho ngành bán lẻ. Từ ngày 1/7/2023 mức lương cơ sở đối với cán bộ, công chức, viên chức và lực lượng vũ trang tăng 20% từ 1,49 triệu đồng/tháng lên 1,8 triệu đồng/tháng. Cũng từ 1/7/2023, nhiều nhóm hàng hoá tiêu dùng cũng được chấp thuận giảm thuế VAT từ 10% xuống 8%. Các yếu tố này góp phần tăng sức cầu nền kinh tế, qua đó tác động trực tiếp đến doanh số kì vọng của ngành bán lẻ thời gian tới.

Sức mua ngành bán lẻ dự báo sẽ có sự hồi phục từ nửa sau 2H2023, tuy nhiên có sự phân hóa giữa ngành hàng thiết yếu và không thiết yếu. Đối với hàng hoá thiết yếu, các công ty sở hữu các chuỗi liên quan đến bách hoá, siêu thị, nhà thuốc (MWG, MSN, FRT) kì vọng sẽ có tăng trưởng trở lại. Đối với các hàng hoá không thiết yếu, hàng hoá xa xỉ (PNJ) sẽ không bị ảnh hưởng nhiều do tệp khách hàng thu nhập cao ít bị ảnh hưởng bởi suy giảm sức mua, tuy nhiên các chuỗi liên quan đến thiết bị công nghệ, điện máy gia dụng nhiều khả năng sẽ phục hồi với tốc độ chậm, trong đó mặt hàng điện máy gia dụng sẽ hồi phục sớm hơn mặt hàng thiết bị công nghệ. Các hãng bán lẻ vẫn tiếp tục các chính sách giảm giá, kích cầu nhằm giải phóng hàng tồn kho và ưu tiên phòng thủ giữ chân khách hàng trong giai đoạn khó khăn hơn là tạo ra lợi nhuận.

Nhiều cổ phiếu về mức giá chiết khấu hấp dẫn. Triển vọng ngắn hạn và kết quả kinh doanh thời gian gần đây của nhiều công ty vẫn tương đối ảm đạm, do đó nhiều cổ phiếu bán lẻ đã về vùng định giá P/E và P/B thấp nhất trong vòng 2 năm, với mức chiết khấu 30-40% so với đỉnh cũ. Với kì vọng Ngành bán lẻ hồi phục và tăng trưởng trở lại trong cuối 2H2023 và 2024, KBSV cho rằng đây là thời điểm thích hợp cho các vị thế mua và nắm giữ dài hạn. Trong khi đó, các vị thế ngắn hạn cần được cân nhắc thận trọng về vùng giá giải ngân khi KQKD 2Q2023 được dự báo kém tích cực.

Ngành Dầu khí - Mã tiêu biểu GAS, BSR, PVS, PVD

Giá dầu giảm trong 1H2023. Giá dầu thô Brent đã rơi từ mức 85 USD/thùng đầu tháng 01/2023 xuống mức 75 USD/thùng trong tháng 5/2023. Giá dầu suy giảm chủ yếu do thị trường bi quan về triển vọng nền kinh tế thế giới.

Kì vọng giá dầu hồi phục trong 2H2023. Chúng tôi cho rằng giá dầu thô có thể sẽ quay trở lại mốc 80-85 USD/thùng trong nửa sau năm 2023 do tăng trưởng sản xuất dầu đá phiến của Mỹ không thể bù đắp cho sản lượng cắt giảm từ khối OPEC+. Chúng tôi đánh giá rằng ượng suy giảm của nguồn cung toàn cầu sẽ có khả năng làm cán cân cung cầu dầu thô bị thâm hụt mặc cho triển vọng kinh tế thế giới ảm đạm có thể khiến nhu cầu tiêu thụ trong năm 2023 tăng trưởng chậm lại.

Cán cân cung cầu dự báo có lợi cho giá dầu thô. Tháng 06/2023, các thành viên thuộc khối OPEC+ đã thống nhất duy trì mức cắt giảm sản lượng 3.66 triệu thùng dầu/ngày cho tới hết năm 2023 nhằm hỗ trợ giá dầu thô trên thị trường. Riêng Saudi Arabia tình nguyện cắt giảm thêm 1 triệu thùng/ngày kể từ tháng 07/2023, nâng tổng lượng cắt giảm của khối OPEC+ lên tới 4.66 triệu thùng/ngày, tương đương với khoảng 4.6% nhu cầu tiêu thụ của thế giới. Cơ quan Thông tin năng lượng Mỹ (EIA) đưa ra dự báo rằng tồn kho dầu thô thế giới có thể sẽ ghi nhận mức thâm hụt liên tục từ quý 3 tới cuối năm 2023 do hệ quả từ các quyết định cắt giảm sản lượng từ khối OPEC+. Cơ quan năng lượng quốc tế (IEA) dự báo nguồn cung dầu thô toàn cầu có thể đạt 101.3 triệu thùng/ngày trong khi nhu cầu tăng thêm 2.4 triệu thùng/ngày lên mức kỷ lục 102.3 triệu thùng/ngày trong năm 2023. Khu vực ngoài OECD (bao gồm Trung Quốc, Ấn Độ,..) được kỳ vọng sẽ đóng góp tới 90% tăng trưởng nhu cầu tiêu thụ dầu thô thế giới trong năm

Kỳ vọng vào tiến độ đại dự án Lô B – Ô Môn. Dự án vẫn đang trong quá trình xin phê duyệt Quyết định đầu tư cuối cùng (FID). Theo kế hoạch, dự án sẽ đón dòng khí đầu tiên vào năm 2026 và sẽ cung cấp khoảng 5-7 tỷ m3 (bcm) khí/năm trong vòng đời 23 năm. Từ 2023 đến 2026, dự án sẽ đem lại khối lượng công việc khổng lồ, ước tính khoảng 10 tỷ USD cho các doanh nghiệp dịch vụ xây dựng và khoan thượng nguồn. Chúng tôi kỳ vọng PVN sẽ xin được phê duyệt FID vào cuối năm 2023 để dự án có thể đảm bảo tiến độ khai thác vào năm 2026.

Triển vọng của cổ phiếu Dầu khí theo nhóm. Đối với nhóm thượng nguồn, Lô B - Ô Môn sẽ tạo ra khối lượng công việc lớn cho PVD và PVS trong trung hạn. Riêng PVD được hưởng lợi nhờ giá dầu ở mức tốt, thúc đẩy nhu cầu thuê giàn khoan trong khu vực. PVS sẽ có động lực tăng trưởng từ Quy hoạch điện VIII với các dự án kho LNG và điện gió ngoài khơi. Với nhóm trung nguồn, giá LNG đã rơi xuống mức hợp lý, giúp nâng cao tính khả thi cho kế hoạch nhập khẩu LNG của GAS. Đối với nhóm hạ nguồn, chúng tôi kỳ vọng BSR sẽ tận dụng được cơ hội khi crack spread được kỳ vọng ở mức tốt trong mùa cao điểm tiêu thụ tới.

Chúng tôi duy trì quan điểm TÍCH CỰC đối với ngành Dầu khí trong quý 3 năm 2023 dựa trên kỳ vọng giá dầu sẽ cải thiện và tiến triển trong dự án Lô B – Ô Môn. Giá cổ phiếu PVS và PVD đã có nhịp tăng tốt trong 1H2023, phần nào phản ánh triển vọng tích cực ngắn hạn. Chúng tôi khuyến nghị nhà đầu tư có thể chờ các nhịp điều chỉnh để giải ngân đối với 2 mã cổ phiếu này. Các cơ hội đầu tư có thể xem xét bao gồm cổ phiếu GAS với giá đã rơi về mức định giá hấp dẫn với PE 15.2x thấp hơn P/E trung bình 5 năm 16.2x. Cổ phiếu BSR tuy đã tăng giá khá tốt trong 1H2023, nhưng vẫn đang có mức định giá hấp dẫn với PB 1.1x thấp hơn PB trung bình 5 năm 1.4x. Các rủi ro đầu tư chính bao gồm (1) Biến động giá dầu do triển vọng kinh tế thế giới xấu đi và (2) FID dự án Lô B – Ô Môn chậm phê duyệt.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận