Ngân hàng nào “hái ra tiền” nhiều nhất?

Dù “room” tín dụng bị hạn chế, so với mức nền thấp của cùng kỳ năm 2021, lợi nhuận của các ngân hàng trong quý 3 và 9 tháng đầu năm nay có sự “bứt tốc” mạnh mẽ.

Bức tranh lợi nhuận tươi sáng

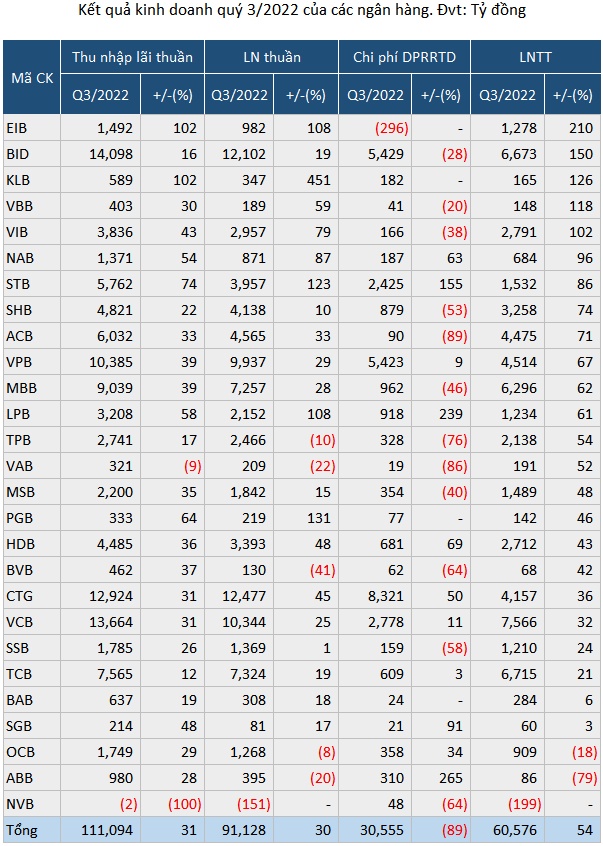

Theo dữ liệu của VietstockFinance, tổng lợi nhuận trước thuế của 27 ngân hàng đã công bố BCTC quý 3/2022 đạt 60,576 tỷ đồng, tăng 54% so với cùng kỳ nhờ thu nhập lãi thuần tăng 31%, đạt 101,094 tỷ đồng và chi phí dự phòng rủi ro tín dụng giảm 89%, còn 30,555 tỷ đồng.

Trong đó, 25/27 ngân hàng báo lãi trước thuế tăng so với cùng kỳ năm trước, nhờ nguồn thu chính cộng thêm chi phí dự phòng rủi ro tín dụng tăng thấp hơn thu nhập hoặc giảm trong quý 3.

Ở chiều ngược lại, có 1 ngân hàng báo lỗ và 2 ngân hàng có lãi trước thuế đi lùi do tăng mạnh trích lập dự phòng rủi ro tín dụng.

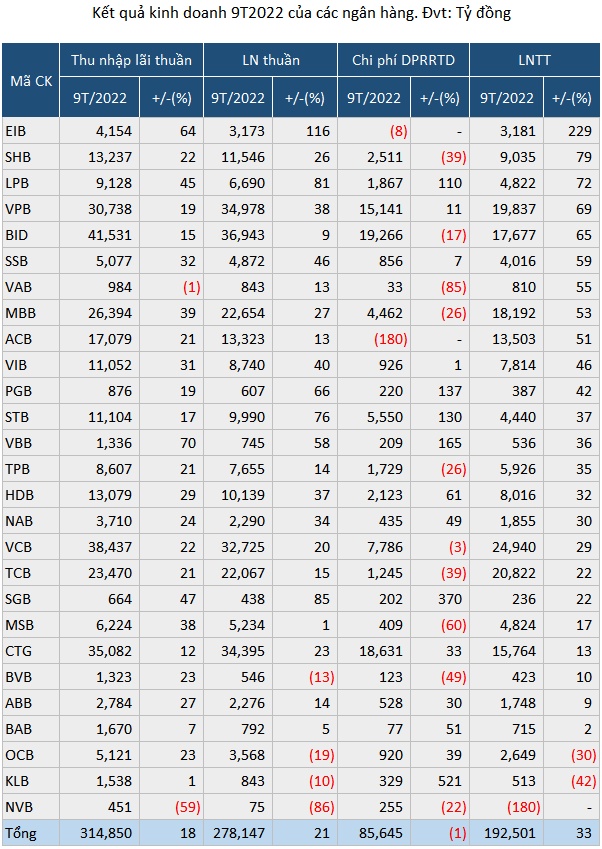

Lũy kế 9 tháng đầu năm, tổng lợi nhuận trước thuế của 27 ngân hàng đạt 192,501 tỷ đồng, tăng 33% so với cùng năm trước nhờ thu nhập lãi thuần tăng 18%, đạt 314,850 tỷ đồng và chi phí dự phòng rủi ro tín dụng giảm nhẹ 1%, còn 85,645 tỷ đồng.

Từ mức nền thấp của cùng kỳ năm 2021, Eximbank là nhà băng có lợi nhuận trước thuế tăng cao nhất trong cả quý 3 và 9 tháng đầu năm khi lần lượt đạt 1,278 tỷ đồng và 3,181 tỷ đồng, tương ứng gấp 3.1 lần và 3.3 lần cùng kỳ năm trước. Đóng góp lớn vào kết quả của EIB trong năm nay là thu nhập lãi thuần tăng mạnh cộng việc được hoàn nhập chi phí dự phòng rủi ro tín dụng.

Đứng vị trí thứ hai về tốc độ tăng trưởng lợi nhuận 9 tháng đầu năm nay tiếp tục là SHB, tăng 79% so với cùng kỳ năm trước, đạt 9,035 tỷ đồng lợi nhuận trước thuế nhờ nguồn thu chính tăng cùng chi phí dự phòng rủi ro tín dụng giảm.

Đáng chú ý, ngân hàng duy nhất báo lỗ trong quý 3 và 9 tháng đầu năm là NCB với mức lỗ lần lượt là 199 tỷ đồng và 180 tỷ đồng.

Theo lý giải từ NCB, kết quả kinh doanh tiêu cực do Ngân hàng thực hiện thoái lãi, ngừng dự thu và trích lập dự phòng đối với các khoản nợ quá hạn, nợ xấu theo quy định của Ngân hàng Nhà nước (NHNN), thực hiện trích lập dự phòng theo phương án cơ cấu lại, đồng thời Ngân hàng tiếp tục áp dụng chính sách hỗ trợ lãi suất cho các khách hàng chịu ảnh hưởng do dịch COVID-19.

Hai ngân hàng có lợi nhuận đi lùi so với cùng kỳ năm trước chủ yếu do phải tăng mạnh trích lập dự phòng trong khi nguồn thu chính tăng thấp hơn chi phí dự phòng.

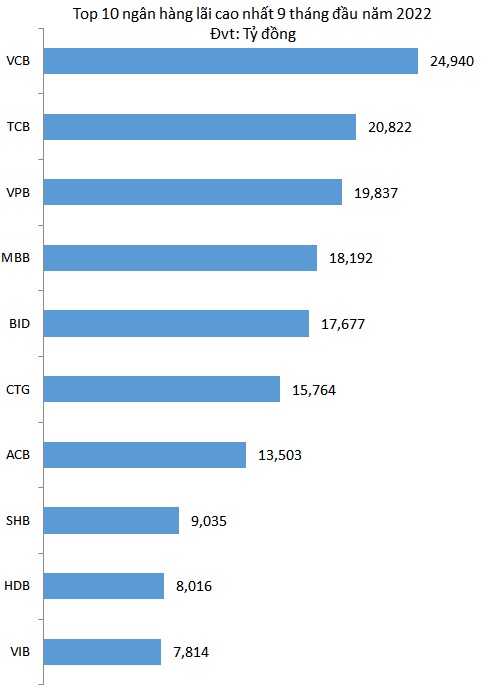

Ngôi vị á quân tiếp tục đổi chủ

Với lợi nhuận trước thuế quý 3/2022 đạt 7,566 tỷ đồng, tăng 32% so với cùng kỳ năm trước, Vietcombank (VCB) tiếp tục duy trì ngôi quán quân lợi nhuận 9 tháng với mức lãi đạt gần 25 ngàn tỷ đồng.

Đáng chú ý, trải qua các quý, ngôi vị á quân lại tiếp tục đổi chủ. Theo đó, từng “hụt” vị trí thứ hai lãi cao nhất 6 tháng đầu năm, Techcombank nhanh chóng tăng tốc và giành lấy ngôi á quân lợi nhuận sau 9 tháng với thành tích gần 21 ngàn tỷ đồng lợi nhuận trước thuế, tăng 22% so với cùng kỳ năm trước. Theo sau là VPBank, thu được gần 20 ngàn tỷ đồng lãi trước thuế, tăng đến 69%. Kế đến là MBB đạt 18,192 tỷ đồng lợi nhuận trước thuế, tăng 53%.

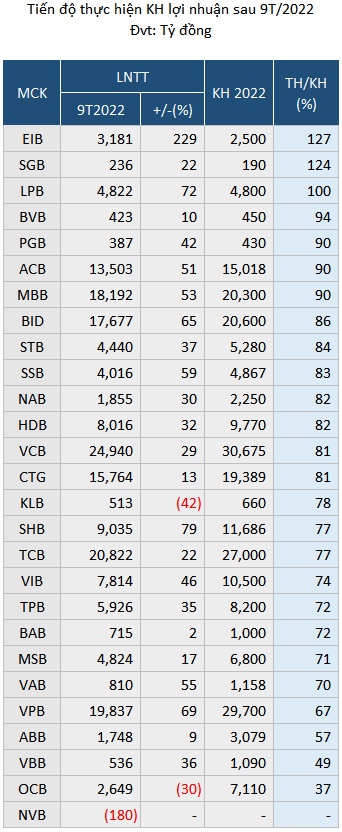

Những ngân hàng “tiên phong” vượt và hoàn thành kế hoạch lợi nhuận cả năm

Năm 2022, Eximbank (EIB) đặt mục tiêu lợi nhuận trước thuế đạt 2,500 tỷ đồng, gấp đôi kết quả năm 2021. Với lợi nhuận trước thuế 9 tháng tăng mạnh nhất, Eximbank đã vượt mục tiêu lợi nhuận cả năm lớn nhất với tỷ lệ thực hiện 127%.

Theo sau là SGB với tỷ lệ thực hiện 124%. Trong đó, Saigonbank đặt mục tiêu lợi nhuận trước thuế đạt 190 tỷ đồng, tăng hơn 23% so với kết quả năm 2021 và lợi nhuận trước thuế 9 tháng đạt 236 tỷ đồng, tăng 22% so với cùng kỳ.

Với lợi nhuận trước thuế 9 tháng đạt 4,822 tỷ đồng, tăng 72% so với cùng kỳ, LienVietPostBank (LPB) đã hoàn thành kế hoạch lợi nhuận cả năm.

LPB cho biết lợi nhuận trước thuế đã cán đích và nhỉnh hơn kế hoạch cả năm 2022 chỉ sau 9 tháng nhờ thu nhập lãi thuần tăng mạnh so với cùng kỳ năm trước, chủ yếu đến từ tín dụng bán lẻ cùng các khoản thu lãi khoản vay cơ cấu COVID-19 của các khách hàng đã khôi phục hoạt động kinh doanh.

Lợi nhuận ngành ngân hàng trong năm 2022 sẽ khó duy trì tăng trưởng cao?

Theo kết quả cuộc điều tra xu hướng kinh doanh của các tổ chức tín dụng quý 4/2022 được NHNN công bố mới đây, tình hình kinh doanh của hệ thống ngân hàng trong quý 3/2022 chưa được như kỳ vọng.

“Sự cạnh tranh từ các tổ chức tín dụng (TCTD) khác” tiếp tục được các TCTD đánh giá là nhân tố quan trọng nhất có thể ảnh hưởng, làm suy giảm tình hình kinh doanh của TCTD trong năm 2022. Trong khi đó, “Cầu của nền kinh tế đối với sản phẩm dịch vụ của đơn vị” cùng với “Điều kiện kinh doanh và tài chính của khách hàng” được kỳ vọng là những nhân tố khách quan cũng như quan trọng nhất giúp cải thiện tình hình kinh doanh của TCTD.

Đáng chú ý, có hơn 70% TCTD kỳ vọng tình hình kinh doanh sẽ cải thiện hơn trong quý tới và cả năm 2022 với mức độ kỳ vọng cải thiện thấp hơn so với kỳ vọng tại kỳ điều tra trước. Về lợi nhuận trước thuế trong năm 2022, 88.3% TCTD dự kiến tăng trưởng so với năm 2021. Bên cạnh đó, vẫn có 6.8% TCTD dự kiến lợi nhuận giảm trong năm 2022 và 4.9% ước tính lợi nhuận không thay đổi.

Còn theo đánh giá của các chuyên gia CTCK Agribank (Agriseco Research), lợi nhuận ngành ngân hàng trong năm 2022 và 2023 sẽ khó duy trì tăng trưởng cao như giai đoạn 2020-2021. Động lực tăng trưởng của nhóm bị suy giảm khi dư địa tăng trưởng tín dụng không còn nhiều và NIM chịu áp lực do lãi suất đầu vào có xu hướng tăng, trong khi lãi suất cho vay khó tăng theo tương ứng.

Tương tự, nhóm phân tích CTCK VNDirect cũng cho rằng, với mục tiêu hàng đầu là kiểm soát lạm phát và ổn định vĩ mô hiện nay, sẽ ít có khả năng các ngân hàng thương mại được nhận thêm hạn mức tín dụng từ giờ cho đến hết năm. Bên cạnh đó, lãi suất huy động và lãi suất liên ngân hàng tăng nhanh sẽ gây áp lực lên chi phí vốn kể từ thời điểm này cho đến ít nhất là nửa đầu năm 2023.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận