Lợi suất trái phiếu dài hạn của Mỹ nhảy vọt, lợi suất ngắn hạn đi ngang: Nguyên nhân và hệ luỵ

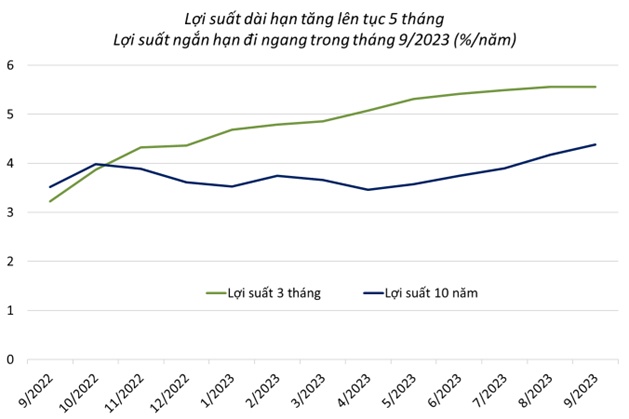

Thị trường trái phiếu Mỹ những ngày gần đây thu hút sự chú ý khi các lợi suất kỳ hạn dài và quan trọng như 10 năm, 20 năm và 30 năm liên tiếp đi lên, khiến cho nhà đầu tư hoảng sợ và bán tháo. Trong khi đó, lợi suất các kỳ hạn ngắn từ một năm trở xuống vẫn “bình chân như vại”.

Loại lợi suất được thị trường tài chính toàn cầu quan tâm nhất là lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 10 năm. Hàng ngàn tỷ USD các khoản vay mua nhà, mua xe hơi, phát hành thương phiếu, trái phiếu doanh nghiệp, trái phiếu địa phương, giao dịch ngoại tệ… đều chịu ảnh hưởng của lợi suất trái phiếu Kho bạc kỳ hạn 10 năm của Mỹ.

Khi loại lợi suất quan trọng bậc nhất này lên đỉnh 16 năm những ngày gần đây, từ chính quyền, doanh nghiệp đến người tiêu dùng đều lo lắng.

Biến động lạ của đường cong lợi suất

Liên tục kể từ tháng 11/2022 đến nay, đoạn đường cong lợi suất 3 tháng và 10 năm của Mỹ ở trong trạng thái đảo ngược, tức lợi suất kỳ hạn ngắn lại cao hơn kỳ hạn dài.

Thông thường, hiện tượng đường cong lợi suất đảo ngược được coi là dấu hiệu dự báo một cuộc suy thoái sẽ đến trong khoảng 12 – 24 tháng tiếp theo. Cục Dữ trữ Liên bang Mỹ (Fed) sẽ ứng phó bằng cách hạ lãi suất quỹ liên bang (kỳ hạn qua đêm), khiến cho các lãi suất kỳ hạn ngắn giảm xuống dưới kỳ hạn dài, đường cong lợi suất sẽ dần lấy lại hình dạng dốc lên như bình thường.

Nhưng lần này, Fed đang thực hiện chiến dịch nâng lãi suất mạnh tay nhất 4 thập kỷ để kiềm chế lạm phát. Tại cuộc họp tháng 9 vừa qua, Chủ tịch Fed Jerome Powell đã khẳng định rõ việc nền kinh tế “hạ cánh mềm” không phải là kịch bản cơ sở của ngân hàng trung ương này, các quan chức cũng dự báo lãi suất sẽ còn tăng một lần nữa trong những tháng cuối năm. Nói khác , Fed có thể chấp nhận cho nền kinh tế suy thoái để đổi lấy lạm phát thấp.

Lập trường cứng rắn của Fed khiến cho lãi suất kỳ hạn ngắn không thể giảm sút. Hiện nay, đường cong lợi suất đang bớt đảo ngược so với trước, không phải nhờ lợi suất kỳ hạn ngắn đi xuống mà do lợi suất ở các kỳ hạn dài tăng lên.

Chốt chặn của lợi suất ngắn hạn

Một trong những nhân tố trọng yếu khiến lợi suất kỳ hạn ngắn của Mỹ ổn định thời gian qua là hoạt động repo nghịch đảo (reverse repurchase agreement) của Fed.

Hoạt động repo thông thường là khi các tổ chức tài chính dùng chứng khoán làm tài sản bảo đảm để vay thanh khoản từ Fed.

Hoạt động repo nghịch đảo là khi Fed dùng chứng khoán làm tài sản bảo đảm để vay tiền của các định chế tài chính.

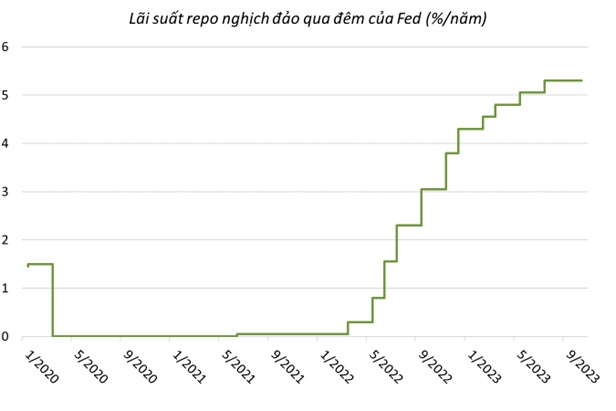

Nếu muốn bơm tiền ra, Fed sẽ hạ lãi suất repo để khuyến khích các ngân hàng thương mại đến vay tiền của mình. Lúc muốn giảm cung tiền để chống lạm phát như trong hơn một năm qua, Fed nâng lãi suất repo nghịch đảo để hút tiền về.

Lãi suất repo nghịch đảo được Fed nâng lên cùng với mỗi lần nâng lãi suất quỹ liên bang trong các cuộc họp chính sách. Hiện nay, lãi suất repo nghịch đảo là 5.3%/năm cho kỳ hạn qua đêm. Mức lãi suất này đóng vai trò chốt chặn đối với mặt bằng lợi suất ngắn hạn nói chung tại Mỹ.

Nếu Chính phủ Mỹ muốn phát hành trái phiếu để vay với lãi suất dưới 5.3%/năm thì sẽ không vay được bởi các ngân hàng đều dồn tiền cho Fed vay nhằm hưởng lợi nhuận lớn hơn mà không có rủi ro.

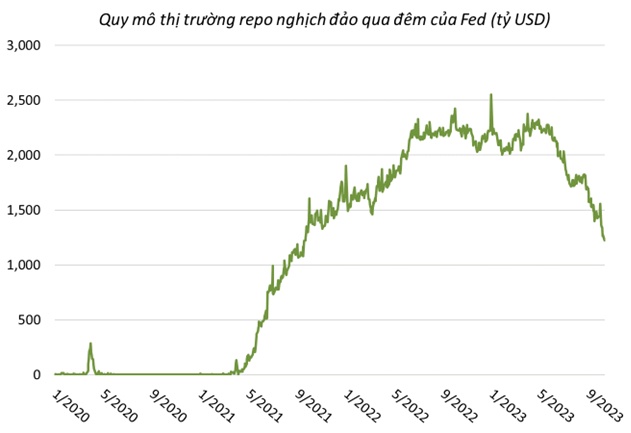

Còn nếu Chính phủ Mỹ muốn vay với lãi suất cao hơn hẳn so với mức 5.3%/năm thì dòng tiền sẽ chảy ra khỏi cửa sổ repo nghịch đảo của Fed để mua trái phiếu Kho bạc. Từ đầu năm 2023 đến nay, số tiền nằm trong cơ sở repo nghịch đảo của Fed đã giảm quá nửa, từ hơn 2,500 tỷ USD còn 1,222 tỷ USD.

Nhu cầu tăng làm giá trái phiếu tăng và lợi suất giảm xuống cho tới khi quay lại mức cân bằng là 5.3%/năm. Thực tế hiện nay, lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 1 năm đang dao động quanh 5.4%.

Khi nào cơ sở repo nghịch đảo này đã cạn tiền hoặc lãi suất repo nghịch đảo được Fed nâng lên thì mặt bằng lãi suất ngắn hạn mới có cơ hội bứt phá.

Lợi suất dài hạn phi lên mây

Lãi suất repo nghịch đảo qua đêm vừa là sàn, vừa là trần đối với các lợi suất ngắn hạn. Nhưng các lợi suất dài hạn lại không chịu sự kìm kẹp này.

Sau các tuyên bố cứng rắn của quan chức Fed về việc tiếp tục thắt chặt tiền tệ để chống lạm phát bất chấp nguy cơ kinh tế suy thoái, lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 10, 20 và 30 năm đã liên tiếp leo lên các điểm cao mới.

Báo cáo việc làm tháng 9 tích cực đột biến được công bố hôm 06/10 càng làm thị trường tài chính lo ngại về việc lãi suất sẽ còn lên cao hơn nữa để hạ nhiệt nền kinh tế.

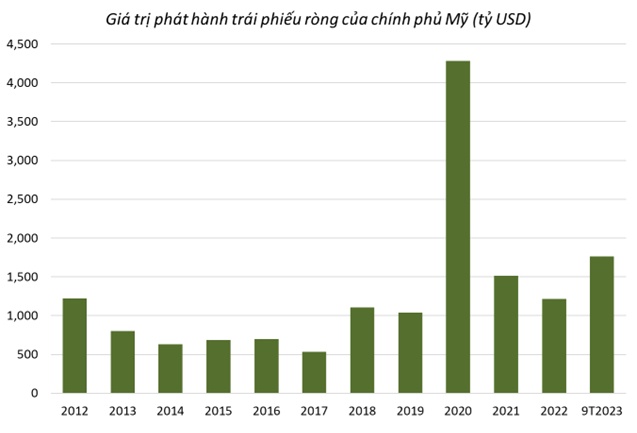

Một nhân tố nữa đẩy lợi suất trái phiếu dài hạn lên cao là nhu cầu vay nợ khổng lồ của Chính phủ Mỹ. Trong 9 tháng đầu năm 2023, chính quyền của Tổng thống Joe Biden đã vay ròng gần 1,800 tỷ USD, mức cao thứ hai trong lịch sử, chỉ xếp sau năm 2020 khi Washington phải vung tiền chống đại dịch COVID-19.

Nguồn cung trái phiếu tăng khiến cho giá trái phiếu giảm và lợi suất vọt lên (vì giá và lợi suất luôn biến động ngược chiều nhau).

Trong 9 tháng đầu năm 2023, Chính phủ Mỹ phát hành 15,733 tỷ USD trái phiếu, đồng thời có 13,969 tỷ USD trái phiếu đáo hạn, tương ứng với giá trị vay ròng cao thứ 2 trong lịch sử là 1,764 tỷ USD.

Những hệ luỵ

Trong thời gian tới, áp lực đối với lợi suất trái phiếu kỳ hạn dài sẽ càng tăng lên khi Chính phủ Mỹ phải đẩy mạnh vay nợ để bù đắp thâm hụt ngân sách cũng như trả nợ cũ đến hạn.

Trong năm tài khoá 2023 (từ tháng 10/2022 đến 09/2023), chính phủ Mỹ bội chi 1,690 tỷ USD, tăng 23% (tương đương 314 tỷ USD) so với năm trước.

Tổng nợ của Chính phủ Mỹ hiện nay là khoảng 33,000 tỷ USD và 45% trong số này có ngày đáo hạn trong năm 2023 và 2024.

Nhiều trái phiếu được phát hành trong thời kỳ lãi suất thấp kỷ lục trong năm 2020 – 2021. Hiện nay, mặt bằng lãi suất đã lên vùng cao nhất 22 năm. Việc Chính phủ Mỹ phát hành trái phiếu mới để trả nợ trái phiếu cũ đồng nghĩa với việc chi phí lãi vay cũng cao hơn trước.

Tháng 6 năm nay, Văn phòng Ngân sách Quốc hội Mỹ (CBO) ước tính chi phí lãi vay ròng là khoảng 663 tỷ USD trong năm 2023, tăng lên thành 745 tỷ USD vào năm 2024 và 1,400 tỷ USD vào năm 2033. Nếu lạm phát cao dai dẳng hơn và Fed phải nâng lãi suất lên cao hơn dự báo của CBO, chi phí lãi vay thực tế sẽ còn lớn hơn các ước tính trên.

Chính phủ Mỹ không phải là nạn nhân duy nhất của cơn bão lãi suất.

Lợi suất lên cao đồng nghĩa với giá trái phiếu tụt dốc, kỳ hạn trái phiếu càng dài thì càng nhạy cảm với biến động lợi suất. Theo thống kê của Bloomberg, nhiều trái phiếu Kho bạc Mỹ kỳ hạn dài đã mất 40% giá trị so với đỉnh hồi năm 2020. Một số trái phiếu được mua bán với giá thấp hơn 50% mệnh giá.

Lợi suất tăng cũng kéo dòng tiền ra khỏi cổ phiếu, định giá trở nên kém hấp dẫn, thị trường cổ phiếu chao đảo.

Khi cả cổ phiếu và trái phiếu cùng gặp khó, các quỹ hưu trí đầu tư theo mô hình 60 – 40 (tức phân bổ 60% danh mục vào cổ phiếu và 40% còn lại vào trái phiếu) cũng chịu thiệt hại nặng nề.

Lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 10 năm được dùng làm chuẩn tham chiếu cho các khoản vay mua nhà, nên khi lợi suất này đi lên, người dân Mỹ cũng phải trả lãi vay cao hơn trước. Gần đây, lãi suất khoản vay thế chấp kỳ hạn 30 năm có lãi suất lên tới 7.5%, cao nhất trong vòng 23 năm qua. Lãi suất quá cao cũng làm cho số người mua nhà ít đi, thị trường bất động sản ế ẩm. Không quá khi nói rằng lợi suất trái phiếu cao đang gây ra nỗi đau trên khắp nền kinh tế.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận