Lợi nhuận ngân hàng: Tăng, tăng nữa, tăng mãi!?...

Nhiều nhà băng tiếp tục lãi cao hơn và xóa bỏ quan ngại về giới hạn tăng trưởng lợi nhuận. Nhưng liệu con số này có phản ánh đúng “sức khỏe” của các nhà băng hay chỉ là xu hướng chung?

Sau thời kỳ bùng nổ về số lượng ngân hàng trong thời gian 2005-2009, tăng trưởng tín dụng quá nóng kéo theo bong bóng tài sản trên thị trường chứng khoán và bất động sản. Hệ quả là khi bong bóng vỡ đã khiến các nhà băng rơi vào rủi ro mới với tình trạng kém thanh khoản kèm theo nợ xấu tăng lên một cách đáng kể, thậm chí là âm vốn chủ sở hữu nếu trích lập dự phòng rủi ro đầy đủ. Nhiều ngân hàng đã bị giám sát đặc biệt và phải tái cấu trúc bắt buộc.

Việc thực hiện chính sách tiền tệ chặt chẽ, chính sách tài khóa thắt chặt, cắt giảm đầu tư công, kiềm chế nhập siêu… và đảm bảo an sinh xã hội theo Nghị quyết 11/NQ-CP đã được thực hiện xuyên suốt trong điều hành vĩ mô của Chính phủ năm 2011. Mặc dù lạm phát cán mốc trên 18% nhưng những dấu hiệu cải thiện vĩ mô vào cuối năm 2011 đã mở ra viễn cảnh tươi sáng hơn duy trì mục tiêu tăng trưởng 6% và giữ lạm phát 9% trong năm 2012.

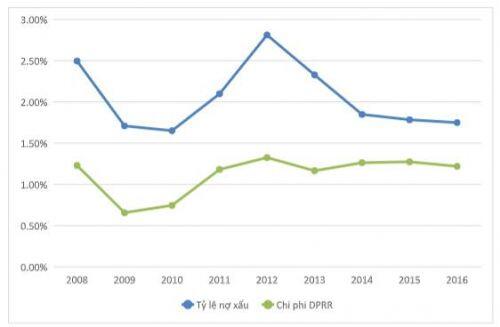

Biểu đồ tỷ lệ nợ xấu và tỷ lệ CPDPRRTD/Dư nợ của các ngân hàng. Đvt: %

Đến năm 2015, tín dụng đã tăng cao trở lại, nhất là tín dụng bất động sản và tín dụng tiêu dùng. Để đảm bảo tăng trưởng GDP ở mức 6.6 - 6.8%, NHNN định hướng tăng trưởng tín dụng 17 - 18%. Lợi nhuận doanh nghiệp cải thiện, kinh doanh mở rộng giúp tăng nhu cầu vay nợ cho sản xuất. Điều này giúp lợi nhuận ngân hàng tăng trưởng và cải thiện nợ xấu, tỷ lệ nợ xấu nội bảng đã giảm mạnh từ 4.93% vào cuối tháng 09/2012 xuống dưới 2% vào cuối năm 2018.

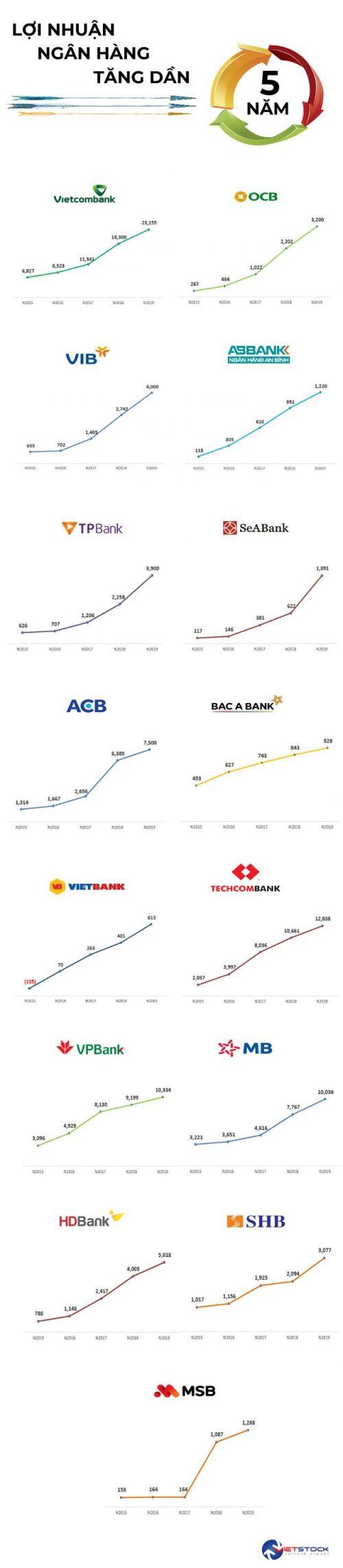

Năm 2018, nhiều nhà băng đã tìm lại được tốc độ tăng trưởng và thiết lập kỷ lục lợi nhuận mới dù có nhiều quan ngại (thậm chí từ một số báo cáo phân tích) chỉ ra rằng lợi nhuận ngân hàng đã đạt đỉnh.

Bước sang 2019, những lo ngại tăng dần nhưng đến khi kết quả lộ diện, một lần nữa các ngân hàng cho thấy lợi nhuận chưa đạt đến giới hạn.

Nhiều nhà băng đã tự vượt qua giới hạn của mình để đạt được kỷ lục mới trong con số lợi nhuận năm 2019. Đáng chú ý, lần đầu tiên, xuất hiện ngân hàng báo lãi trước thuế xấp xỉ 1 tỷ USD đó là Vietcombank (VCB). Tất nhiên, đây cũng là mức cao nhất mà ngân hàng này đạt được từ trước đến nay.

Ngân hàng Techcombank (TCB) tiếp tục báo lãi cao thứ 2 toàn ngành, đạt hơn 12,800 tỷ đồng, tăng 20% so với năm 2018.

Hay như SeABank khi trước giờ chỉ nằm ở chiếu dưới thì nay góp mặt trong nhóm lãi ngàn tỷ, không những vậy lãi trước thuế năm 2019 thật sự tăng trưởng ấn tượng khi gấp 2.2 lần năm trước.

Một số nhà băng sau khi sáp nhập đã phải gánh nợ xấu từ các ngân hàng yếu kém làm giảm hiệu quả hoạt động trong thời gian đầu. Do đó, không thể duy trì đà tăng trưởng liên tục. Tuy nhiên, sau khi tái cơ cấu đã lấy lại cân bằng và tiếp tục tăng trưởng.

Lợi nhuận ngân hàng 2020 ra sao?

Có thể thấy kinh tế tăng trưởng và ổn định trong những năm qua đã hỗ trợ cho ngành ngân hàng rất nhiều. Môi trường kinh doanh ổn định giúp các hoạt động đầu tư tăng trưởng và kích thích tiêu dùng gia tăng, qua đó, thúc đẩy ngành ngân hàng tăng trưởng. Và rõ ràng các kết quả lợi nhuận nhiều nhà băng tăng liên tục trong nhiều năm qua là minh chứng cho sự trở lại của ngành ngân hàng. Thế nhưng liệu 2020 này, ngành ngân hàng có tiếp tục giữ được vị thế của mình?

Đa số các chuyên gia cho rằng năm 2020, lĩnh vực ngân hàng Việt Nam sẽ tiếp tục được củng cố. Tuy lợi nhuận và vốn đầu tư phần nào vẫn hạn chế, song, những yếu tố nền tảng cơ bản của các ngân hàng đã được cải thiện trong những năm gần đây. Sau một số vụ sáp nhập, hệ thống ngân hàng đã trở nên gọn gàng hơn. Các chuyên gia kỳ vọng xu hướng này sẽ còn tiếp diễn cho tới năm 2020 giúp cải thiện hơn nữa sự ổn định của hệ thống ngân hàng.

Còn theo báo cáo của các CTCK đa phần lại cho rằng lợi nhuận ngân hàng trong năm 2020 sẽ hồi phục. SSI Research dự báo lãi trước thuế năm 2020 của các ngân hàng có thể tăng 22.5% nhờ sự phục hồi tại một số ngân hàng bao gồm BIDV và VPBank (hoàn thành trích dự phòng trái phiếu cho VAMC), tăng thu nhập bancassurance và thu nhập từ phí thanh toán.

Trong khi đó, CTCK Rồng Việt (VDSC) nhận diện 3 rủi ro khách quan ảnh hưởng đến lợi nhuận năm 2020. Rủi ro đầu tiên là chủ trương kiểm soát chặt tăng trưởng tín dụng và quy định chặt chẽ về vốn giảm tỷ lệ vốn ngắn hạn cho vay trung dài hạn, áp dụng Basel II sẽ gây ảnh hưởng đến biên lãi ròng và tăng trưởng thu nhập lãi.

Thứ hai, tỷ trọng dư nợ bán lẻ liên tục tăng, trong đó hướng vào cho vay mua nhà vẫn chiếm ưu thế, dẫn đến rủi ro khi ngành bất động sản rơi vào chu kỳ đi xuống. Cuối cùng là các khó khăn của ngành tài chính tiêu dùng khi lĩnh vực này cho thấy sự bão hòa trong nhu cầu khiến tăng trưởng cho vay có mục đích khó khăn.

Nhìn chung, năm 2020, các ngân hàng sẽ đối mặt với nhiều thách thức, trong đó không chỉ tăng cường các biện pháp kiểm soát nhằm nâng cao chất lượng tín dụng, hiệu quả kinh doanh và năng lực cạnh tranh mà còn phải tìm cách giải quyết bài toán an toàn vốn. Và do đó, kết quả kinh doanh của các nhà băng trong năm nay là một câu trả lời khó đoán.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận