'Khoảng hở' trái phiếu bất động sản

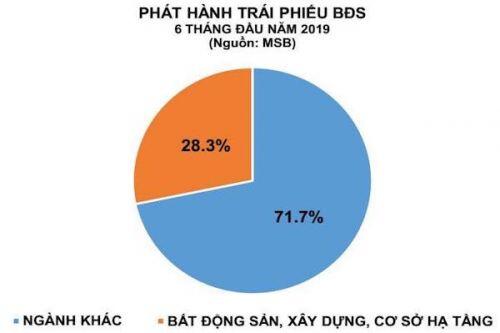

Việc Thông tư 22/2019 của Ngân hàng Nhà nước thắt chặt tín dụng bất động sản từ khối các ngân hàng có thể buộc các doanh nghiệp bất động sản phải đẩy mạnh phát hành trái phiếu.

Trong khi đó, các quy định pháp luật về vấn đề này chưa thực sự chặt chẽ, nhất là đối với việc định giá các dự án bất động sản làm căn cứ phát hành trái phiếu.

Bên cạnh đó, ông Hiệp cũng cho rằng việc thanh tra, kiểm tra giám sát việc tuân thủ pháp luật trong lĩnh vực này còn lỏng lẻo, dẫn đến nhiều hành vi thông tin sai không bị xử lý. Cùng với đó, các nhà đầu tư cá nhân rất khó để kiểm soát tiền mà mình đã mua trái phiếu.

Về vấn đề này, ông Nguyễn Hồng Sơn - Phó giám đốc, Trưởng bộ phận Nghiên cứu khả thi và định giá, Savills Hà Nội cho rằng, các đợt phát hành riêng lẻ trái phiếu của các doanh nghiệp bất động sản hiện có một số “khoảng hở” mà các nhà đầu tư cần lưu ý như: Phạm vi các nhà đầu tư tham gia cũng như khả năng đánh giá rủi ro; xem xét chất lượng các đợt phát hành thông qua quản lý sử dụng dòng tiền thu được hay đánh giá số lượng và tần suất các đợt phát hành của cùng một doanh nghiệp. Ngoài ra, mức lãi suất của trái phiếu trong tương quan với mức độ rủi ro đối với nhà đầu tư cũng là điểm cần lưu ý.

Bên cạnh đó, vị chuyên gia Savills cũng cho rằng một trong những “khoảng hở” quan trọng nữa là việc thẩm định các dự án bất động sản để làm căn cứ phát hành trái phiếu. Việc các thông tin thị trường thường không đầy đủ hoặc thiếu minh bạch có thể dẫn đến các kết quả thẩm định mang tính chủ quan.

Trong khi, việc thẩm định dự án bất động sản thường có yêu cầu cao về kinh nghiệm đặc thù ngành nghề mà không phải đơn vị thẩm định nào cũng có thể đáp ứng được.

Trước những “khoảng hở” đó, để thị trường trái phiếu doanh nghiệp bất động sản phát triển ổn định và bền vững hơn ngoài những quy định cụ thể về điều kiện phát hành, theo ông Sơn cần có hệ thống đánh giá khách quan về mức tín nhiệm của các tổ chức phát hành, trong đó thông tin về các đợt phát hành trong quá khứ được thể hiện đẩy đủ, từ kết quả đợt phát hành, quản lý sử dụng vốn, hiệu quả phương án đầu tư cũng như việc thực hiện các cam kết.

Ngoài ra, chế độ thông tin, báo cáo về các đợt phát hành cũng cần đầy đủ hơn theo hướng có thể kiểm chứng được để nhà đầu tư có thể đánh giá được chất lượng đợt phát hành và rủi ro liên quan.

Đối với các nhà đầu tư, ông Sơn cũng lưu ý điều quan trọng là thực sự hiểu được sản phẩm và doanh nghiệp mình đang đầu tư vào, cũng như hiểu rõ mong muốn, khả năng kiểm soát và chấp nhận rủi ro của chính mình.

"Trong một thị trường thông tin đôi khi còn thiếu minh bạch thì việc quan sát lịch sử phát hành, lịch sử sử dụng vốn, việc thực hiện các cam kết trong quá khứ của các doanh nghiệp phát hành sẽ là cơ sở quan trọng nhất để có thể đặt niềm tin" - vị chuyên gia của savills nhấn mạnh.

Về mặt pháp lý liên quan, Luật sư Ngô Quốc Hiệp cho rằng để thị trường này phát triển lành mạnh, bền vững thì vấn đề quan trọng nhất là các thông tin phải được công khai, minh bạch.

Nhà làm luật phải thiết kế các quy định pháp luật chặt chẽ liên quan đến việc doanh nghiệp phát hành trái phiếu phải cung cấp thông tin chính xác cho các nhà đầu tư bởi “thông tin là sức mạnh, thông tin quyết định sự thành bại”.

Ngoài ra, pháp luật cũng phải tăng mức phạt đối với việc quảng cáo quá, đưa thông tin giả, thông tin ảo... về tình hình tài chính, kinh doanh của doanh nghiệp phát hành trái phiếu cũng như các dự án bất động sản mà họ đã và đang đầu tư.

Bên cạnh đó, Luật sư Hiệp cũng lưu ý các nhà đầu tư để hạn chế rủi ro cần phải tìm hiểu kỹ về uy tín, năng lực, khả năng tài chính của doanh nghiệp phát hành trái phiếu, đặc biệt là tính trung thực và minh bạch thông tin của họ trước khi quyết định đầu tư.

Thường xuyên bám sát để nắm được tình hình kinh doanh, sử dụng vốn mà doanh nghiệp đã huy động bằng trái phiếu để khi có biến động, kịp thời ra quyết định phù hợp.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận