Hiện tượng lạ trên thị trường lãi suất

Trong những ngày đầu tháng 7, một loạt ngân hàng đã bất ngờ giảm mạnh lãi suất tiền gửi, đánh dấu đợt điều chỉnh rộng rãi lần thứ ba liên tiếp sau hai đợt vào giữa tháng 3 và tháng 5. Động lực nào đang dẫn dắt động thái trên?

Sự đồng thuận đúng thời điểm?

Nếu như hai đợt giảm trước là buộc phải theo sau quyết định giảm các lãi suất điều hành, trong đó có trần lãi suất tiền gửi kỳ hạn dưới sáu tháng của Ngân hàng Nhà nước (NHNN), thì lần giảm này không cần phải có quyết định điều chỉnh của cơ quan quản lý. Đáng lưu ý là chính sách lãi suất điều hành của NHNN thời gian tới cũng sẽ không có gì thay đổi, theo như chia sẻ từ một lãnh đạo vụ chức năng của NHNN.

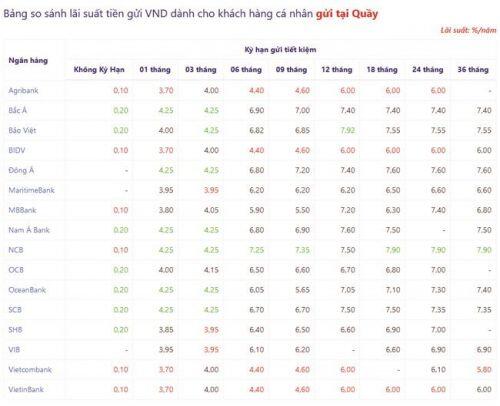

Đầu tiên, đợt giảm lần này chứng kiến mức điều chỉnh khá mạnh, phổ biến ở mức 0,3-0,5 điểm phần trăm diễn ra đều ở các kỳ hạn, chứ không chỉ đơn thuần tập trung vào các kỳ hạn dưới sáu tháng như trước. Sự điều chỉnh khơi mào ở nhóm ngân hàng thương mại gốc quốc doanh là Vietcombank, BIDV, VietinBank và Agribank ngay ngày đầu tháng 7, đưa khung lãi suất tiền gửi của bốn ông lớn này bằng nhau ở mọi kỳ hạn. Trong hai ngày kế tiếp, một loạt ngân hàng khác như Techcombank, SHB, HDBank, ACB, MBBank, VIB, VPBank, Sacombank, TPBank, OCB,... có động thái tương tự, cho thấy sự đồng thuận lớn của nhóm này.

Có thể thấy các quyết định này đã diễn ra cùng thời điểm với cuộc họp Chính phủ thường kỳ tháng 7 vừa qua, theo đó Thủ tướng đã yêu cầu NHNN phải chỉ đạo tiếp tục thực hiện hiệu quả chính sách gia hạn nợ, miễn giảm lãi suất, chi phí đối với khoản vay mới và khoản vay hiện hữu; các ngân hàng phải chia sẻ với doanh nghiệp trong lúc này.

Về phần mình, Thống đốc NHNN cũng cho biết “NHNN sẵn sàng tăng hạn mức tín dụng cho các tổ chức tín dụng từ nay đến cuối năm để hỗ trợ tăng trưởng. Trong trường hợp cần thiết, theo chỉ đạo của Chính phủ, sẽ có các giải pháp mạnh hơn về chính sách tiền tệ như tái cấp vốn cho các dự án công trình có tác động lan tỏa để hỗ trợ cho các khu vực kinh tế trọng điểm, cũng như hỗ trợ tăng trưởng từ nay đến cuối năm”.

Ở đây có hai điểm đáng lưu ý. Thứ nhất, không loại trừ khả năng NHNN sẽ dùng công cụ nới hạn mức tăng trưởng tín dụng trong năm nay để khuyến khích các ngân hàng giảm lãi suất theo yêu cầu của Chính phủ. Thứ hai, cơ hội để tiếp cận các khoản vay tái cấp vốn có kỳ hạn dài theo hồ sơ tín dụng trong thời gian tới sẽ giúp giảm áp lực huy động vốn. Cần biết rằng, từ cuối năm 2019 NHNN đã ban hành Thông tư số 24 quy định về tái cấp vốn dưới hình thức cho vay lại theo hồ sơ tín dụng đối với tổ chức tín dụng, có hiệu lực từ ngày 18-1-2020.

Thật ra, việc giảm mạnh lãi suất tiền gửi vào lúc này cũng chính là cách ngân hàng tự bảo vệ lợi nhuận của mình, vì các ngân hàng như BIDV, VietinBank, Agribank cũng đã tiếp tục giảm lãi suất cho vay từ 0,2-0,5 điểm phần trăm ngay từ đầu tháng 7 để hỗ trợ khách hàng vượt qua khó khăn.

Với nguy cơ nợ xấu gia tăng, các chính sách giảm lãi suất rõ ràng không chỉ giúp khách hàng tạm giảm bớt áp lực chi phí lãi vay mà còn giúp chính ngân hàng hạn chế nguy cơ nợ xấu tăng vọt.

Chưa bao giờ thừa vốn đến thế

Tăng trưởng tín dụng tiếp tục trong xu hướng thấp hơn đáng kể so với tăng trưởng huy động vốn trong sáu tháng đầu năm nay, làm cho hiện tượng thừa vốn trong hệ thống ngày càng lớn. Lãi suất vay mượn qua đêm lẫn nhau giữa các ngân hàng đã rớt về mức thấp kỷ lục ở gần 0,1%/năm, trong khi đã có nhiều tuần liên tiếp NHNN không phát hành tín phiếu mới để hút tiền về, dù vẫn có hàng ngàn tỉ đồng tín phiếu đáo hạn vào mỗi tuần, khiến thanh khoản hệ thống đã thừa lại càng thừa hơn.

Trong tình thế này, lãi suất trên các thị trường giảm sâu là điều tất yếu, nhất là khi từ đầu năm đến nay nhà điều hành tiếp tục mua hàng tỉ đô la Mỹ dự trữ ngoại hối và bơm lượng lớn tiền đồng ra nền kinh tế. Trong phát biểu mới đây, Thống đốc NHNN cũng chia sẻ trong sáu tháng đầu năm tỷ giá đồng Việt Nam khá ổn định, duy trì trong biên độ 0,2-0,3%, và “chúng ta đã đạt mức dự trữ ngoại hối cao nhất từ trước tới nay”.

Không chỉ tiền huy động được trở nên dư thừa trong bối cảnh tăng trưởng tín dụng trì trệ, việc nhiều ngân hàng liên tục tăng vốn thành công trong thời gian qua, cũng như việc phát hành trái phiếu dài hạn từ năm ngoái đến năm nay, càng giúp các ngân hàng thêm thừa vốn. Cụ thể, sau khi phát hành hơn 22.100 tỉ đồng trái phiếu vào năm 2019, trong năm tháng đầu năm nay, các ngân hàng tiếp tục phát hành thành công hơn 11.500 tỉ đồng.

Trong khi đó, để đáp ứng việc tuân thủ Basel 2 theo đúng thời hạn, trong hai năm qua, nhiều ngân hàng cũng đã tích cực tăng vốn điều lệ, bán vốn cho cổ đông chiến lược nước ngoài.

Ngoài ra, với nền kinh tế bị ảnh hưởng từ dịch bệnh, trong năm nay nếu vẫn chia cổ tức thì các ngân hàng buộc phải chia bằng cổ phiếu theo yêu cầu của NHNN, để dành nguồn lực hỗ trợ cho nền kinh tế, khi đó vốn điều lệ sẽ càng tiếp tục tăng mạnh. Nếu quan sát danh sách các ngân hàng đã giảm mạnh lãi suất tiền gửi vừa qua, sẽ thấy nhiều tên tuổi trong số này đã sớm đáp ứng chuẩn Basel 2 theo đúng thời hạn, tức nguồn lực tài chính, vốn tự có hiện nay là khá dồi dào.

Một điểm đáng chú ý khác là sau nhiều năm, lần đầu tiên thị trường mới chứng kiến khung lãi suất tiền gửi của một số ngân hàng thương mại cổ phần tư nhân rớt về mức thấp hơn cả nhóm gốc quốc doanh. Như mức lãi suất tiền gửi kỳ hạn 1-5 tháng của Techcombank đã thấp hơn 0,35 điểm phần trăm so với nhóm bốn ngân hàng gốc quốc doanh kể từ tháng 5. Tương tự, trong tháng 5, khung lãi suất huy động của SHB cũng thấp hơn nhóm bốn ngân hàng quốc doanh từ 0,15-0,2 điểm phần trăm.

Nếu như Techcombank với vốn điều lệ 35.000 tỉ đồng, đã trở thành ngân hàng thương mại cổ phần có vốn lớn nhất sau đợt tăng vốn gấp 3 lần vào năm 2018, thì SHB sau đợt chào bán thành công 300,8 triệu cổ phiếu và phát hành hơn 251 triệu cổ phiếu để chi trả cổ tức trong bốn tháng đầu năm nay giúp vốn điều lệ tăng thêm 5.500 tỉ đồng, dường như cũng đang thừa thãi vốn.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận