Gỡ nút thắt "Pre-funding" để nâng hạng thị trường, vướng ở đâu?

Prefunding (ký quỹ trước giao dịch) là một trong hai vấn đề trọng yếu được cơ quan quản lý xác định cần giải quyết để các tổ chức xem xét nâng hạng thị trường.

Trong tuần qua, Ủy Ban Chứng khoán Nhà nước (UBCKNN) đã tổ chức cuộc họp với 5 CTCK để gỡ nút thắt về giao dịch cho nhà đầu tư nước ngoài.

Pre-funding là một trong hai vấn đề trọng yếu cần giải quyết

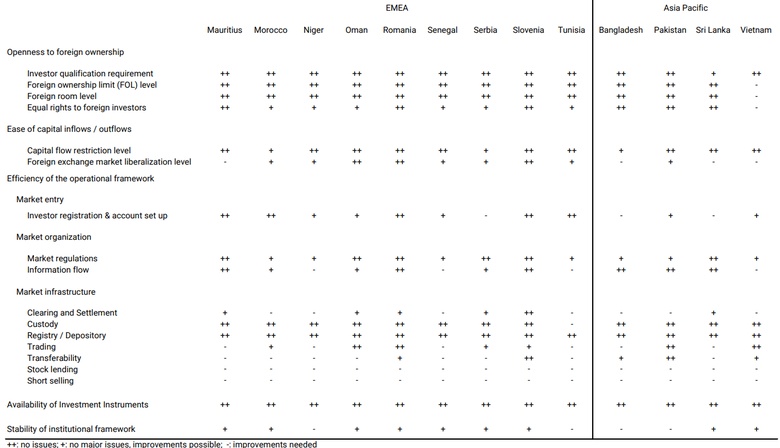

Tuần vừa qua, MSCI đã công bố báo cáo khả năng tiếp cận thị trường toàn cầu. Theo đó, MSCI đánh giá Việt Nam có sự cải thiện trong khả năng chuyển nhượng. Cùng với đó, MSCI ghi nhận những nỗ lực giải quyết một số vấn như giới hạn sở hữu nước ngoài, yêu cầu về ký quỹ trước giao dịch (Pre-funding) và việc thiếu công bố thông tin thị trường bằng tiếng Anh.

Bảng đánh giá các tiêu chí của MSCI trong báo cáo tháng 6/2024.

Dù vậy, thị trường chứng khoán Việt Nam vẫn còn 8 tiêu chí cần phải cải thiện để đáp ứng các yêu cầu nâng hạng của MSCI.

Trong khi đó, cả giới chuyên gia cũng như cơ quan quản lý đều đánh giá khả năng Việt Nam vào nhóm thị trường mới nổi (Emerging Markets) của MSCI sẽ khó khăn và cần nhiều thời gian hơn so với yêu cầu của FTSE. Theo dự báo gần đây của CTCK BIDV (BSC), Việt Nam sẽ có khả năng vào danh sách theo dõi nâng hạng của MSCI vào tháng 6/2025.

Cuộc họp của UBCKNN với 5 CTCK vào sáng 14/6 vừa qua cũng hướng tới mục tiêu nâng hạng thị trường chứng khoán từ cận biên lên mới nổi thứ cấp theo tiêu chuẩn của FTSE Russell.

Bảng phân hạng thị trường của FTSE cuối tháng 3/2024.

Được biết, trong kỳ đánh giá tháng 3/2024, Ban Quản trị chỉ số của FTSE Russell vẫn giữ Việt Nam trong Danh sách chờ xét phân hạng và sẽ cập nhật trạng thái trong kỳ cập nhật vào tháng 9/2024.

FTSE cho biết, Việt Nam chưa đáp ứng được tiêu chí về Chu kỳ thanh toán. Ngoài ra, cần cải thiện quy trình đăng ký mở tài khoản do thông lệ thị trường có thể khiến kéo dài quá trình đăng ký mở tài khoản…

Thực tế, những vấn đề kể trên là không mới và đã được cơ quan quản lý tìm cách tháo gỡ. Tại một buổi hội thảo về nâng hạng thị trường cuối năm 2023, TS. Nguyễn Sơn, Chủ tịch Tổng công ty Lưu ký và Bù trừ chứng khoán đã cho biết, cơ quan quản lý sẽ tập trung giải quyết 2 vấn đề trọng yếu, đó là yêu cầu ký quỹ trước giao dịch và tỷ lệ sở hữu của nhà đầu tư nước ngoài.

Trong đó, để giải quyết ký quỹ cho nhà đầu tư nước ngoài, cơ quan quản lý đưa ra giải pháp "trước mắt" thay thế cho mô hình đối tác bù trừ trung tâm (CCP) - đòi hỏi Ngân hàng Nhà nước cần sửa đổi Luật các tổ chức tín dụng.

Theo đó, nhà đầu tư nước ngoài không cần ký quỹ 100% khi mua chứng khoán và các CTCK sẽ cần thực hiện đánh giá năng lực của khách hàng.

Giải pháp "trước mắt" cũng cần thời gian

Mặc dù UBCKNN đã công bố dự thảo lấy ý kiến cho phép nhà đầu tư nước ngoài không cần ký quỹ 100% từ cuối tháng 3/2024, tuy nhiên cho đến nay, vẫn chưa có thông báo triển khai cụ thể từ nhà quản lý.

Điều này cho thấy, thực tiễn triển khai giải pháp của UBCKNN còn đang gặp những vướng mắc nhất định và do đó cần các cuộc trao đổi với các thành viên như ngày 14/6 nhằm tháo gỡ.

Theo ông Trần Trương Mạnh Hiếu, Trưởng phòng phân tích Công ty Chứng khoán KIS Việt Nam, các vướng mắc liên quan đến Pre-funding chủ yếu nằm ở vấn đề rủi ro nếu nhà đầu tư nước ngoài không thanh toán đúng hạn thì trách nhiệm thanh toán thuộc về bên nào.

Nếu quy mô giao dịch lớn rủi ro các công ty chứng khoán không thu hồi được sẽ cao, điều này có thể ảnh hưởng đến hoạt động của các công ty. Để giải quyết vấn đề này đòi hỏi các công ty sẽ phải có quy mô vốn đủ lớn. Tuy nhiên, việc tăng vốn không thể thực hiện trong một thời gian ngắn, bên cạnh đó không phải CTCK nào cũng có thể tăng vốn.

Thêm nữa, việc các công ty chứng khoán xử lý lượng cổ phiếu không được thanh toán cũng là một vấn đề khi có rất nhiều cổ phiếu trên thị trường bị mất thanh khoản nếu giá giảm mạnh.

"Để giải quyết được những rủi ro này cần phải có chế tài đủ mạnh, có sức răn đe với những nhà đầu tư ngoại không thanh toán đúng hẹn. Điều này cần phải thay đổi các luật hiện hành", ông Hiếu cho biết thêm.

Từ trái qua: ông Bùi Văn Huy, ông Trần Trương Mạnh Hiếu.

Còn theo ông Bùi Văn Huy, Giám đốc Chi nhánh TP. Hồ Chí Minh, Công ty Chứng khoán DSC, để triển khai Pre-funding, trước tiên hành lang pháp lý mà cụ thể là thông tư 119-120-121 cần được sửa đổi. Sau đó là việc phối hợp triển khai của cơ quan quản lý và các CTCK.

Dù các hướng dẫn cụ thể chưa được "chốt" nhưng cần đảm bảo không làm gia tăng rủi ro thị trường và rủi ro của các CTCK, đảm bảo sự công bằng trong chính sách giữa nhà đầu tư trong nước và nước ngoài. Cuối cùng, cần tránh sự mất cân bằng trong cạnh tranh của các CTCK.

"Chúng ta sẽ cần cải thiện Pre-funding trong năm tới nhưng sẽ không nhanh được bởi những vấn đề kể trên. Hy vọng việc triển khai sẽ được thuận lợi nhất có thể", ông Huy nhấn mạnh.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận