Giải mã cột mốc 1.200+ của VN-Index sau hơn 20 năm

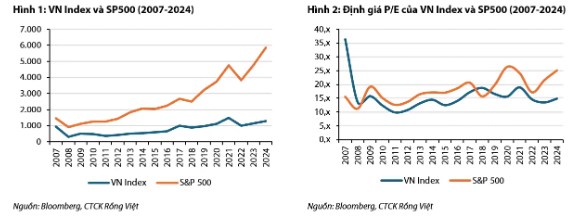

Sau khủng hoảng tài chính 2007-2009, các chỉ số chứng khoán quốc tế như Dow Jones, S&P 500 tăng trưởng mạnh, nhưng VN-Index chỉ dao động quanh mức 1.000 điểm suốt hơn 20 năm.

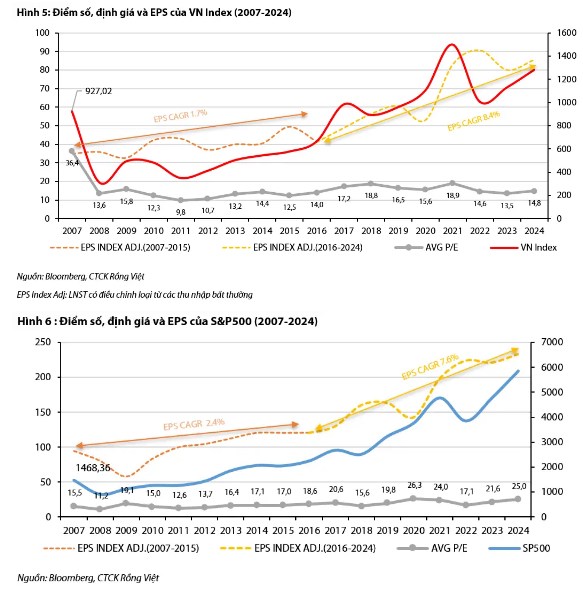

VN-Index đạt mức định giá P/E cao (35 lần), tạo đỉnh mọi thời đại vào tháng 3/2007 tại mốc 1.155 điểm, nhưng lợi suất đầu tư không hấp dẫn, dẫn đến điều chỉnh về mức hợp lý hơn sau khủng hoảng 2008.

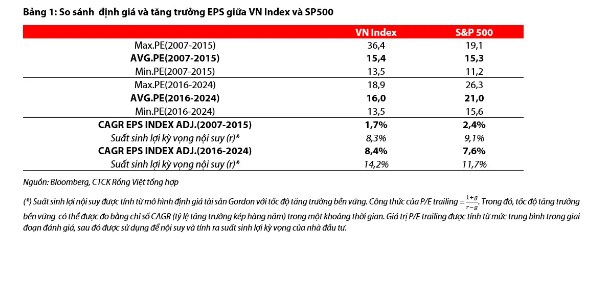

Vùng định giá hiện tại và xu hướng trăng trưởng EPS của VN Index duy trì quanh mức +8,4%/năm trở lên hàm ý mức sinh lời kỳ vọng trên 14,2%/năm trong dài hạn (Bảng 1)

Sau khủng hoảng tài chính 2007-2009, các chỉ số chứng khoán lớn trên thế giới như Dow Jones và S&P 500 đều tăng trưởng mạnh mẽ, vượt qua mức trước khủng hoảng và đạt đỉnh cao hơn nhiều lần. Tuy nhiên, khi nhìn vào thị trường chứng khoán Việt Nam, một câu hỏi lớn được đặt ra là tại sao VN-Index, vẫn duy trì quanh ngưỡng 1.000 điểm trong suốt hơn 20 năm qua (Hình 1)? So với các thị trường khác, VN-Index dường như "dậm chân tại chỗ", không có sự bứt phá tương xứng với tiềm năng được kỳ vọng.

Sau quá trình nghiên cứu phân tích về mặt định giá, xu hướng tăng trưởng lợi nhuận sau thuế có loại trừ các khoản thu nhập bất thường của VN Index và S&P 500 trong quá khứ ở cùng khung thời gian hoạt động, chúng tôi đưa ra một vài yếu tố lý giải cho hiện tượng trên.

Hiện tượng bong bóng tài sản xảy ra tại mốc VN Index đạt giá trị quanh ngưỡng 1.000 điểm ở giai đoạn 2006-2007 dẫn đến sự hiểu nhầm về sự tăng trưởng của giá trị nội tại tài sản.

Trong giai đoạn 2006-2007, thị trường đã duy trì VN Index ở mức định giá P/E 35 lần qua đó giúp VN Index đạt đỉnh cao mọi thời đại trong tháng 3/2007 tại mốc 1.155. Tại vùng định giá này kết hợp với tốc độ CAGR của LNST của VN Index trong giai đoạn 2007-2015 là 1.7%, suất sinh lợi hàm ý khi đầu tư vào tài sản danh mục VN Index là 4,2%, một mức khá thấp và không đủ hấp dẫn nếu so sánh giữa lợi suất và rủi ro với kênh tiền gửi tiết kiệm ở cùng thời điểm. Do đó, vùng định giá trên đang hàm ý cho hiện tượng bong bóng tài sản của VN Index ở giai đoạn này. Giả định, mức định giá hợp lý trung bình trong giai hạn của VN Index ở ngưỡng 15 lần, giá trị hợp lý của Index tại thời điểm đó sẽ rơi về vùng 350-500 điểm, tương đương với mức đáy thị trường được tạo ra trong năm 2008.

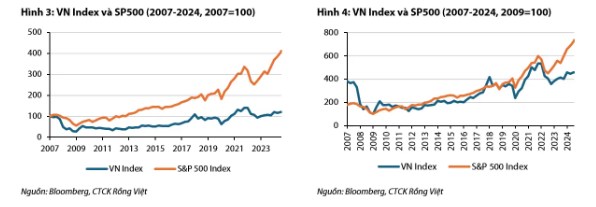

Sau quá trình tái định giá từ cuối năm 2008 đến đầu năm 2009, hiệu suất đầu tư giữa hai chỉ số khá tương đồng. Tuy nhiên, S&P500 đã có sự tăng trưởng mạnh hơn từ năm 2016 đến nay

Vào năm 2007, VN Index bị định giá quá cao so với S&P500 và có hiện tượng bong bóng, và nếu chọn thời điểm này làm mốc so sánh, sẽ thấy sự chênh lệch lớn về hiệu suất đầu tư (hình 3). Sau khủng hoảng tài chính toàn cầu (2007-2009), VN Index đã điều chỉnh về mức hợp lý hơn và duy trì biên độ này cho đến hiện tại, với mức độ biến động định giá tương đương với S&P500. Do đó, nếu chọn năm 2009 làm mốc so sánh, khi giá của cả hai chỉ số chạm đáy và định giá về mức cân bằng, thì hiệu suất đầu tư của VN Index và S&P500 từ thời điểm đó đến nay sẽ khá tương đồng.

Sự tương đồng về mặt hiệu suất đầu tư trong giai đoạn (2009-2024) được dẫn dắt bởi (1) tốc độ tăng trưởng lợi nhuận của S&P500 và VN Index ở trong hai giai đoạn là khá tương đồng (Hình 5,6).

Mặc dù tốc độ tăng trưởng kép hàng năm (CAGR) của EPS cho VN Index (8,4%) cao hơn so với S&P500 (7,6%) trong giai đoạn từ 2016 đến nay, S&P500 vẫn có sự bứt phá mạnh hơn, nhờ vào quá trình tái định giá đáng kể hơn. Cụ thể, định giá P/E trung bình của S&P500 đã tăng từ 15,3 lần lên 21 lần (+37%). Trong khi đó, quá trình tái định giá của VN Index chỉ tăng nhẹ từ 15,4 lần lên 16 lần (+4%).

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận