Giải mã 'cơn sóng' tiền tệ toàn cầu: Chiến lược nào cho Việt Nam?

Trước làn sóng lạm phát phủ khắp toàn cầu, các nhà hoạch định chính sách Việt Nam cần có sự cân nhắc kỹ lưỡng, điều tiết khéo léo nhằm đạt được sự cân bằng giữa các mục tiêu chính sách lớn như kiềm chế lạm phát, phục hồi, thúc đẩy tăng trưởng và ổn định vĩ mô.

Mở đầu

Năm 2023 đánh dấu những biến động mạnh mẽ trong hoạt động điều hành chính sách tiền tệ (CSTT) trên thế giới. Nổi bật là việc các ngân hàng trung ương (NHTW) liên tục tăng lãi suất nhằm kiềm chế lạm phát. Lạm phát phi mã xuất phát từ nhiều nguyên nhân như giá năng lượng tăng cao, gián đoạn chuỗi cung ứng, bất ổn kinh tế do chiến tranh Nga - Ukraine, Israel - Hamas, cùng hệ lụy của đại dịch COVID-19. Bài viết phân tích cụ thể định hướng điều hành CSTT tại các nền kinh tế lớn như Hoa Kỳ, Anh, EU, Canada và Châu Á, và đánh giá những tác động tiềm tàng đối với kinh tế Việt Nam. Từ đó, tác giả đề xuất một khung khổ chiến lược với 7 điểm nhấn chính sách dành cho Việt Nam nhằm ứng phó với lạm phát, phục hồi kinh tế và đảm bảo ổn định vĩ mô trong bối cảnh kinh tế toàn cầu còn nhiều khó khăn.

Điều hành chính sách tiền tệ tại các quốc gia trên thế giới

1.1. Xu thế thắt chặt chính sách tiền tệ tại các nền kinh tế lớn

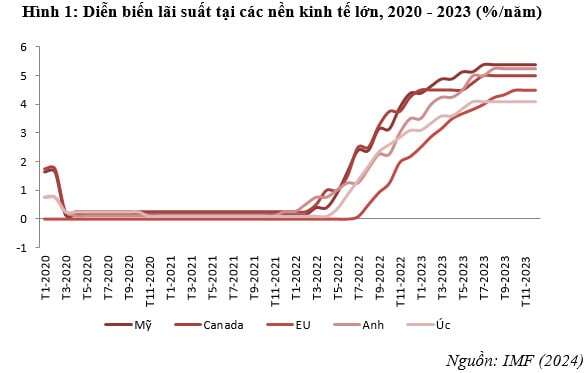

Năm 2023, các nền kinh tế lớn đã chứng kiến những chuyển biến mới trong điều hành CSTT. Nổi bật là việc các NHTW liên tục tăng lãi suất để kiềm chế lạm phát. Động thái này xuất phát từ nguyên nhân chính là lạm phát tăng cao do nhiều yếu tố như giá năng lượng tăng, gián đoạn chuỗi cung ứng, và bất ổn kinh tế do Brexit, chiến tranh Nga - Ukraine, Israel - Hamas và hệ lụy của đại dịch COVID-19. Để có được bức tranh rõ nét về vấn đề này, bài viết điểm qua tình hình điều hành CSTT trong năm 2023 tại 04 nền kinh tế lớn điển hình là Hoa Kỳ, Anh EU và Canada.

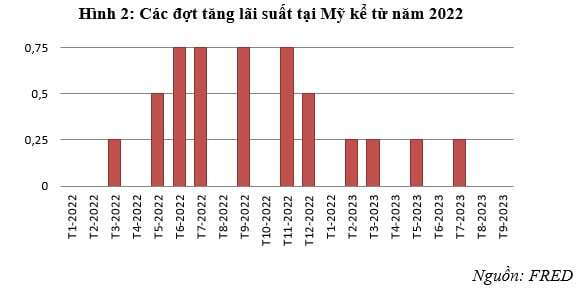

- Hoa Kỳ: Cục Dự trữ Liên bang (Fed), kể từ tháng 3/2022, đã nâng lãi suất 11 lần liên tiếp (trong đó riêng năm 2023 là 4 lần), thiết lập mức đỉnh mới 5,25 – 5,5% vào các tháng cuối năm 2023, nhằm mục tiêu kiểm soát lạm phát. Lạm phát của Mỹ có dấu hiệu hồi phục tích cực, song vẫn chưa thể trở về mức mục tiêu 2%. Bất chấp CSTT thắt chặt, có những bằng chứng cho thấy Mỹ hiện vẫn đủ sức trụ vững trong chu kỳ tăng lãi suất là tổng giá trị xây dựng theo tháng của nước này vẫn tăng trưởng dương trong năm 2023. Dự kiến trong năm 2024, Fed có thể tiếp tục các đợt nâng lãi suất mới nếu tình trạng lạm phát không có dấu hiệu cải thiện, song tốc độ tăng có thể chậm lại so với 2023.

Động thái thắt chặt tiền tệ của Fed gây áp lực lên lãi suất USD, tỷ giá hối đoái và luồng vốn đầu tư toàn cầu, đồng thời có thể ảnh hưởng đến nhu cầu tiêu dùng toàn cầu, qua đó tác động tới xuất khẩu của Việt Nam.

- Anh: NHTW Anh (BOE) đã tiến hành nâng lãi suất 14 lần liên tiếp, đưa lãi suất từ 0,1% năm 2021 lên mức 5,25% vào cuối năm 2023, nhằm ứng phó trước đà tăng mạnh mẽ của lạm phát. BOE tuyên bố sẽ thắt chặt CSTT hơn nữa “nếu có bằng chứng về áp lực lạm phát dai dẳng hơn”. Bên cạnh lạm phát, hiệu ứng Brexit trong những năm qua cũng tạo ra bất ổn cho nền kinh tế Anh, và điều này gián tiếp ảnh hưởng đến xuất khẩu của Việt Nam sang thị trường này.

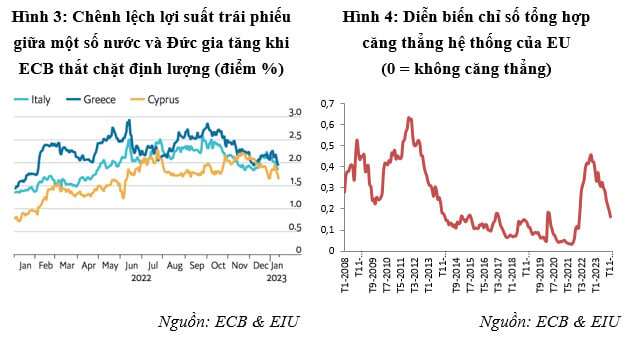

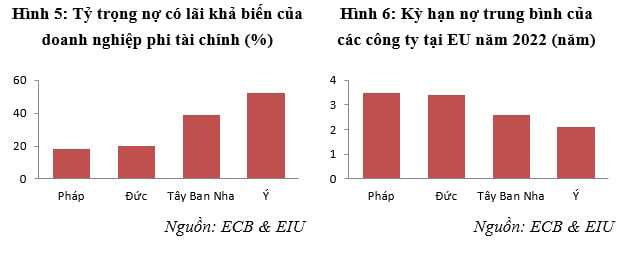

- EU: NHTW Châu Âu (ECB) bắt đầu tăng lãi suất kể từ tháng 7/2023, đưa lãi suất cơ bản đồng euro lên mức kỷ lục 4%. Dự kiến mức lãi suất này sẽ được duy trì trong thời gian đủ dài để bình ổn lạm phát trở về mức 2%. Nhiều chuyên gia phân tích cảnh báo áp lực tăng giá trong khu vực vẫn hiện hữu, chủ yếu xuất phát từ chi phí lao động tăng cao. Thị trường nợ khu vực EU cũng đang đối mặt với nhiều áp lực khi các gói nới lỏng định lượng kết thúc: việc giảm hỗ trợ từ phía ECB và thâm hụt ngân sách tăng mạnh tại các quốc gia EU (đặc biệt là Ý) có thể làm tăng rủi ro chủ quyền và nguy cơ xảy ra bất ổn thị trường vào năm 2024.

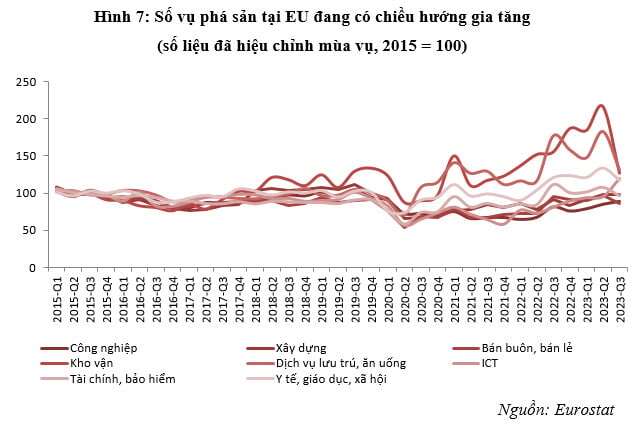

Mặt khác, lãi suất tăng cao trong thời gian qua cũng khiến không ít doanh nghiệp EU (đặc biệt tại Ý và Tây Ban Nha) đối mặt với nguy cơ phá sản cao. Những diễn biến trên góp phần khiến GDP của EU năm 2023 tăng chậm (trung bình đạt 0,6%), đồng thời tác động tiêu cực đến các ngành xuất khẩu của Việt Nam vốn phụ thuộc nhiều vào nhu cầu tại EU.

- Canada: Trong vòng 2 năm kể từ 2022, NHTW Canada (BOC) đã tăng lãi suất liên tục 8 lần, từ mức 0,25% lên đến 5% (mức tăng nhanh nhất trong lịch sử Canada 40 năm qua). Mục tiêu chính cho động thái trên cũng nhằm kiềm chế lạm phát, vốn đã tăng lên mức cao nhất là 8,1% trong tháng 6/2023. Năm 2024, BOC dự kiến tiếp tục nâng lãi suất để đưa lạm phát về mức mục tiêu 2%. Nhóm nghiên cứu nhận định đây là quyết sách tiền tệ đúng hướng của BOC trong bối cảnh lạm phát cao hiện nay, song lưu ý BOC cần cẩn trọng để tránh làm giảm tốc tăng trưởng kinh tế quá mức, từ đó tác động tiêu cực tới hoạt động xuất khẩu của Việt Nam và các đối tác hướng về Canada.

1.2. Xu hướng chính sách tiền tệ đối lập tại khu vực Châu Á

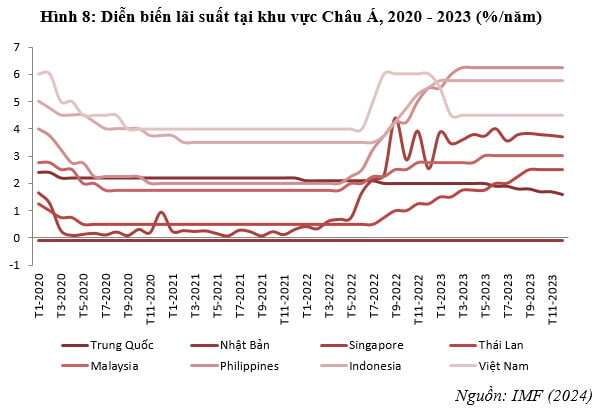

Xu hướng điều hành CSTT tại các nền kinh tế Châu Á đang cho thấy sự đối lập và linh hoạt rõ rệt. Trong khi các nước như Trung Quốc và Nhật Bản duy trì chính sách nới lỏng để hỗ trợ tăng trưởng, thì tại ASEAN, các nền kinh tế như Thái Lan và Malaysia lại áp dụng biện pháp thắt chặt để kiểm soát lạm phát. Mục tiêu ưu tiên của NHTW các nước Châu Á hiện nay là hỗ trợ tăng trưởng kinh tế và sớm đạt trạng thái phục hồi kinh tế sau đại dịch. Tuy nhiên, mức độ ưu tiên cho mục tiêu kiểm soát lạm phát lại khác nhau tùy quốc gia. So với các nền kinh tế lớn đang tập trung vào việc kiềm chế lạm phát, các nước Châu Á có xu hướng ưu tiên hỗ trợ tăng trưởng hơn.

- Trung Quốc: Ngân hàng Nhân dân Trung Quốc (PBOC) duy trì CSTT nới lỏng để hỗ trợ tăng trưởng kinh tế hậu đại dịch. Lãi suất cho vay cơ bản giữ nguyên ở mức 3,65%. Mặc dù giúp kích thích kinh tế toàn cầu, chính sách này có thể làm gia tăng lạm phát trong dài hạn, ảnh hưởng đến chi phí nhập khẩu của Việt Nam.

- Nhật Bản: NHTW Nhật Bản (BOJ) tiếp tục duy trì CSTT nới lỏng, duy trì lãi suất ngắn hạn ở mức -0,1%. Chính sách này nhằm thúc đẩy tăng trưởng kinh tế và lạm phát, đồng thời tạo sự ổn định cho xuất khẩu của Việt Nam sang Nhật Bản.

- Khu vực ASEAN: Các quốc gia thành viên ASEAN áp dụng các chính sách tiền tệ linh hoạt, kết hợp nới lỏng và thắt chặt tùy theo tình hình kinh tế. NHTW các nước như Thái Lan và Malaysia thực hiện các biện pháp tăng lãi suất vừa phải, cân bằng giữa kiểm soát lạm phát và thúc đẩy tăng trưởng. Trong khi đó, Indonesia vẫn duy trì chính sách nới lỏng do lo ngại về những rủi ro trong nước. Sự đa dạng trong các quyết sách tiền tệ trên tạo ra cả thách thức và cơ hội cho Việt Nam, đòi hỏi sự linh hoạt trong điều hành kinh tế vĩ mô.

1.3. Diễn biến thị trường ngoại hối quốc tế

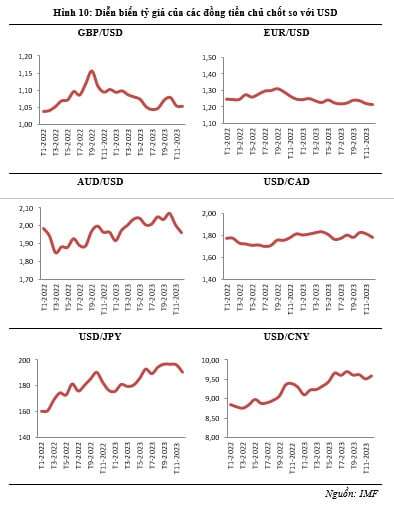

Năm 2023, thị trường ngoại hối đã chứng kiến sự đảo chiều của nhiều đồng tiền chủ chốt so với năm 2022. Nổi bật là sự sụt giảm giá trị của đồng USD (giảm 2% so với cuối năm 2022), diễn ra sau khoảng 02 năm tăng giá liên tục và sự biến động của giá vàng trong bối cảnh bất ổn gia tăng và đồng USD yếu.

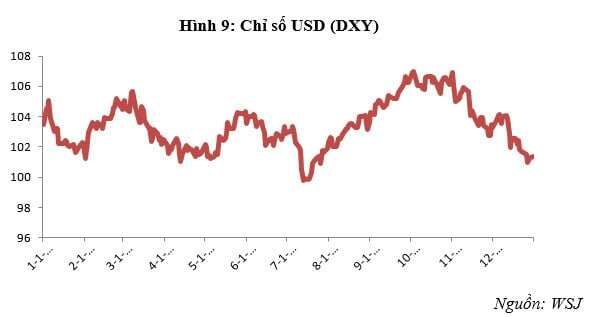

Trên thị trường ngoại hối, chỉ số USD vẫn ghi nhận 07 tháng tăng điểm trước khi bất ngờ giảm mạnh tới hơn 4% trong 2 tháng cuối năm. Diễn biến giảm của đồng USD trong giai đoạn này chịu tác động mạnh mẽ bởi các quyết sách tiền tệ của Fed và các tín hiệu thiếu tích cực từ diễn biến kinh tế toàn cầu. Chỉ số USD giao ngay giao dịch trong năm dao động khoảng 99 – 107, kết thúc năm 2023, giao dịch ở mức giá 101,3.

Trong khi đó, tại EU, hai đồng tiền mạnh là đồng EUR và đồng GBP đồng loạt đảo chiều, thể hiện xu thế tăng liên tục trong Q4/2023, lấy lại toàn bộ phần giảm điểm trong các quý trước. Diễn biến này hưởng lợi từ xu hướng giảm mạnh của đồng USD trên thị trường giao dịch, lạm phát giảm nhanh và các tín hiệu kinh tế có phần được cải thiện vào cuối năm. Tính đến cuối năm 2023, EUR và GBP đã tăng lần lượt là 3,13% và 5,25% so với USD. Bên cạnh đó, một số đồng tiền mạnh khác như CAD đã tăng khoảng 2% và AUD giữ ổn định so với đồng USD.

Tại Châu Á, đồng JPY của Nhật Bản chứng kiến đà sụt giảm giá trị khá mạnh trong năm 2023. Nguyên nhân chính tác động đến đà suy giảm của JPY là do sự khác biệt trong việc điều hành CSTT của BOJ so với các nước. JPY, dù đã tăng hơn 7% vào 2 tháng cuối năm, kết thúc năm vẫn giảm 7,6% so với USD. Tiếp đó, đồng CNY của Trung Quốc cũng kết thúc năm 2023 với mức giảm 2,94% do thiếu sự hỗ trợ từ diễn biến nền kinh tế trong nước. Đồng thời, khu vực Châu Á cũng ghi nhận thêm xu hướng giảm của một số đồng tiền so với USD như đồng MYR của Malaysia, đồng KRW của Hàn Quốc... với mức giảm giao động từ 0,5 – 4,5%.

Phân tích tác động của xu hướng tiền tệ toàn cầu tới nền kinh tế Việt Nam và đề xuất chiến lược ứng phó

2.1. Tác động của xu hướng chính sách tiền tệ toàn cầu tới nền kinh tế Việt Nam

Xu hướng điều hành CSTT trên thế giới năm 2023, đặc biệt là việc các NHTW lớn như FED, BOE, ECB thắt chặt CSTT, đã và đang tác động mạnh mẽ đến nền kinh tế Việt Nam. Một số thách thức có thể kể đến là áp lực lên tỷ giá hối đoái VND, nguy cơ sụt giảm dòng vốn FDI và khó khăn cho các ngành xuất khẩu.

- Thách thức trong điều hành tỷ giá

Sự tăng giá của đồng USD do FED thắt chặt CSTT đã tạo áp lực nhất định lên VND, từ đó có thể thúc đẩy lạm phát nhập khẩu và làm giảm sức cạnh tranh xuất khẩu. Trong năm 2023, NHNN đã có những động thái ứng phó kịp thời thông qua các công cụ CSTT linh hoạt, gồm can thiệp ngoại hối và điều chỉnh lãi suất, nhằm ngăn chặn đà mất giá của VND.

- Dòng vốn đầu tư "chông chênh"

Cạn kiệt thanh khoản toàn cầu do các NHTW lớn trên thế giới cùng lúc thắt chặt tiền tệ có thể gây ra sự sụt giảm luồng vốn đầu tư trực tiếp nước ngoài (FDI) vào Việt Nam. Theo đó, NHNN cần hướng tới củng cố hơn nữa niềm tin trong nước cũng như thực hiện các chính sách thân thiện với nhà đầu tư để giảm thiểu rủi ro sụt giảm FDI - dòng vốn đóng vai trò hết sức quan trọng trong tăng trưởng của Việt Nam những năm vừa qua.

- Phát triển thương mại: Tìm hướng đi mới giữa muôn trùng khó khăn

Tổng cầu thế giới sụt giảm mạnh, một hệ quả tiềm tàng từ việc thắt chặt CSTT ở các nền kinh tế lớn, đã gây ra không ít thách thức cho các ngành xuất khẩu của Việt Nam. Việc đa dạng hóa thị trường xuất khẩu, thúc đẩy tiêu dùng trong nước và nâng cao năng suất trở thành những ưu tiên hàng đầu đối với các nhà hoạch định chính sách.

2.2. Khuyến nghị chiến lược ứng phó hướng tới sự hài hòa kinh tế của Việt Nam

Trước làn sóng lạm phát phủ khắp toàn cầu, các nhà hoạch định chính sách Việt Nam cần có sự cân nhắc kỹ lưỡng, điều tiết khéo léo nhằm đạt được sự cân bằng giữa các mục tiêu chính sách lớn như kiềm chế lạm phát, phục hồi, thúc đẩy tăng trưởng và ổn định vĩ mô. Theo Báo cáo ngành ngân hàng Việt Nam năm 2023 (Phần 1: Kinh tế vĩ mô "Chuyển mình thích ứng - Vượt qua sóng lớn") của Học viện Ngân hàng, trong điều kiện kinh tế toàn cầu ảm đạm và ẩn chứa những diễn biến khó lường hiện nay, các nhà hoạch định có thể cân nhắc phối hợp 07 trọng tâm chính sách trong một khung khổ chiến lược sau để tạo lập sức chống chịu, đảm bảo ổn định vĩ mô và tăng trưởng cho nền kinh tế Việt Nam:

- Thứ nhất, nâng cao năng lực thích ứng:

Để làm tốt điều này, Chính phủ cần định hình chiến lược và hành động nhất quán, bao gồm: (1) Đẩy mạnh đầu tư vào lĩnh vực khoa học công nghệ và đổi mới sáng tạo, đồng thời đầu tư mạnh mẽ vào phát triển nguồn nhân lực chất lượng cao; (2) Tăng cường năng lực dự báo, giám sát, đánh giá rủi ro và xây dựng các kịch bản ứng phó linh hoạt với các biến động kinh tế không dự đoán được.

- Thứ hai, mở rộng, đa dạng hóa nền kinh tế:

Để mở rộng và đa dạng hóa nền kinh tế, Chính phủ cần định hình các sách lược, yêu các Bộ, ngành liên quan nghiên cứu, đưa ra hành động cụ thể nhằm: (1) Mở rộng thị trường xuất khẩu và giảm phụ thuộc vào một số thị trường nhất định; (2) Thúc đẩy sự phát triển của các ngành công nghiệp hỗ trợ, công nghiệp chế biến sâu cùng với việc khuyến khích sự đổi mới trong các ngành kinh tế mới nổi.

- Thứ ba, tăng cường kết nối kinh tế quốc tế:

Để tăng cường kết nối kinh tế quốc tế, Chính phủ cần đặt ra những mục tiêu đối ngoại rõ ràng, gồm: (1) Tham gia sâu rộng vào các Hiệp định thương mại tự do thế hệ mới; (2) Nâng cao năng lực cạnh tranh của doanh nghiệp Việt Nam trên thị trường quốc tế thông qua việc xây dựng mối quan hệ đối tác chiến lược và tối ưu hóa cơ hội thị trường toàn cầu.

- Thứ tư, phát triển hệ thống tài chính vững mạnh:

Về phát triển hệ thống tài chính vững mạnh, Chính phủ cần tập trung vào việc: (1) Nâng cao tỷ lệ bảo hiểm tài chính, tăng cường tiếp cận tín dụng cho doanh nghiệp và người dân; (2) Phát triển thị trường tài chính lành mạnh, an toàn và hiệu quả thông qua sự đổi mới trong các sản phẩm và dịch vụ tài chính.

- Thứ năm, phát triển hệ thống an sinh xã hội:

Phát triển hệ thống an sinh xã hội hướng tới người dân trong thời gian tới cần hướng tới một số mục tiêu sau: (1) Mở rộng phạm vi bảo hiểm và nâng cao chất lượng dịch vụ an sinh xã hội; (2) Hỗ trợ các nhóm yếu thế trong xã hội, giảm thiểu bất bình đẳng thu nhập, tạo ra một hệ thống an sinh xã hội bền vững và công bằng.

- Thứ sáu, tích cực bảo vệ môi trường và ứng phó với biến đổi khí hậu:

Về bảo vệ môi trường và ứng phó với biến đổi khí hậu, Chính phủ cần đề ra chiến lược và cam kết hành động hướng tới: (1) Tăng cường đầu tư vào các ngành năng lượng tái tạo và sử dụng năng lượng hiệu quả; (2) Thực hiện các biện pháp phòng chống thiên tai và giảm thiểu tác động của biến đổi khí hậu, đồng thời định hình một môi trường bền vững và thân thiện với môi trường.

- Thứ bảy, nâng cao năng lực quản trị:

Mục tiêu cải thiện năng lực quản trị có thể đạt được thông qua các giải pháp như: (1) Tăng cường cải cách hành chính, thể chế và pháp luật; (2) Thúc đẩy tinh thần trách nhiệm, liêm chính trong hệ thống công quyền, tạo ra một hệ thống quản trị linh hoạt và minh bạch.

(*) Viện NCKH Ngân hàng, Học viện Ngân hàng

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận