Fed có thể kiên định với chính sách lãi suất tới đâu?

Sẽ còn tiếp tục nâng lãi suất thêm 50 điểm cơ bản trong năm 2024 và 2025 là thông tin được đưa ra trong cuộc họp gần nhất của Cục Dự trữ liên bang Mỹ (Fed). Nhưng đây có thể chỉ là định hướng tương lai (forward guidance) chứ không phải dự báo tới từ Fed.

Theo nhận định của tác giả bài viết này thì định hướng tương lai là công cụ chính sách không hiệu quả. Bằng chứng là dù lãi suất cao, nhiều nhà đầu tư vẫn không bỏ tiền ra mua trái phiếu, trong khi đó các quỹ đầu tư mua trái phiếu lại nhìn thấy trái phiếu giảm điểm còn sâu hơn năm 2022. Tác giả cũng không cho rằng Fed sẽ để lãi suất cao hơn 5% trong vòng 15 tháng tới. Thay vào đó, Fed sẽ thay đổi ý định khi thị trường trở nên bất ổn.

Nâng, dừng, hay cắt

Theo kết quả phỏng vấn với các quỹ đầu tư tại New York, hiện tại rủi ro lớn nhất đối với nhiều nhà quản lý quỹ đó là lãi suất dài hạn tăng trở lại. Mặc cho dự báo về chính sách tiền tệ nới lỏng, nhiều nhà đầu tư lo ngại thị trường sẽ khó có thể chịu được nguồn cung trái phiếu mới tới từ Bộ Tài chính Mỹ khi cả Fed, ngân hàng và các nhà đầu tư nước ngoài không còn quá mặn mà với trái phiếu dài hạn.

Tình hình thị trường bất động sản ở Mỹ cũng gặp vấn đề nguồn cung. Chỉ số nhà chuẩn bị xây ở Mỹ giảm 27% trong tháng 7 và giảm 43% kể từ khi ngân hàng Sillcon Valley Bank sụp đổ vào tháng 2. Với chỉ 1,01 triệu nhà đang xây dựng, khoảng cách giữa số nhà chuẩn bị xây (có thể được xây hoặc chỉ đơn thuần là đăng ký thi công nhưng không triển khai) và nhà đang thi công đang là rất lớn.

Điều này dẫn tới hai hậu quả: (1) khi các nhà đang thi công được hoàn thành thì những căn nhà này sẽ vấp phải mức lãi suất cho vay đến 6,5% – 8%. Với tình trạng hiện tại, các ngân hàng có thể sẽ cầm nhiều chìa khóa hơn là người mua. (2) Khi tình trạng nguồn cung gặp vấn đề, cộng với giá nhà ở mức quá cao vì lãi suất cho vay cao, thì giá cho thuê nhà sẽ khó lòng giảm, mặc dù tốc độ tăng giá thuê đã giảm từ mức đỉnh 16% của năm 2022 xuống còn 3,1%.

Chúng ta sẽ thấy người đi mua nhà sẽ càng gặp khó khăn hơn. Điều này chắc chắn cũng sẽ xảy ra với tất cả các thị trường bất động sản trên thế giới khi lãi suất đang ở mức rất cao. Đây là một trong những ví dụ mà chính sách tiền tệ của Fed gây áp lực lên nguồn cung, trong khi lẽ ra nó chỉ nên tác động lên nhu cầu. Hậu quả như thế này khó có thể kiểm soát và khắc phục nhanh chóng được

Cựu thống đốc Fed New York, ông Bill Dudley cho rằng Fed chắc chắn sẽ nâng lãi suất vào tháng 11, và để chấm dứt chu kỳ tăng lãi suất, Fed sẽ cần phải nhìn thấy một số liệu kinh tế hoàn toàn khác.

Khi Bộ Tài chính thông báo có gần 500 tỉ đô la công phiếu cần phát hành trong hai quí cuối cùng của năm 2023, lợi suất trái phiếu 10 năm bật ngược, kéo theo màn bán tháo cổ phiếu. Lợi suất trái phiếu 10 năm đã tiếp tục vượt qua trần 4,5% trong năm nay. Vậy lợi suất phải tăng tới mức nào thì nhà đầu tư mới bắt đầu chịu mua?

Vào lần siết chặt lãi suất trong những năm 2004-2006, lợi suất trái phiếu 10 năm vượt 5% trong bối cảnh các ngân hàng trung ương châu Á còn mạnh và hệ thống petrodollar gây sức ép lên lợi suất với giá dầu cao. Hiện tại, với phía châu Á là bên bán trái phiếu, cộng với nguồn cung cao, điều giữ cho lợi suất trái phiếu không bật thẳng lên 5% đó là vì Fed vẫn chưa hoàn toàn bán phần trái phiếu của mình.

Chỉ khi lạm phát giảm thì thị trường chứng khoán mới có thể khởi sắc và thị trường trái phiếu mới điểm. Nhưng từ dự báo tiêu dùng cá nhân, Fed cho rằng lạm phát sẽ tăng nhẹ trở lại từ nay đến cuối năm. Tuy vậy, đây lại có thể là lúc Fed loại bỏ lần tăng lãi suất cuối cùng trong năm nay, đồng thời dự báo giảm lãi suất cho năm 2024 và 2025. Lý do bởi vì tốc độ tăng trở lại của lạm phát là do hiệu ứng chậm tới từ tốc độ tăng tiền thuê nhà giảm gây áp lực lên lạm phát cho tới ít nhất tháng 3-2024.

Có thể Jerome Powell sẽ bỏ qua hiệu ứng chậm tới từ bất động sản, mà thay vào đó sức khỏe của nền kinh tế là nguyên nhân làm cho Fed muốn tăng lãi suất. Nhưng nếu nền kinh tế gặp vấn đề với chỉ số thất nghiệp tăng, cộng với áp lực lên ngân hàng Mỹ khi người tiêu dùng đang sử dụng tín dụng ở mức kỷ lục và gặp khó khăn trong việc trả nợ vay với lãi suất cao, liệu Fed có thay đổi định kiến về chuyện tiếp tục tăng lãi suất?

Chỉ số GDP Now

Chỉ số Atlanta Fed GDP Now, chỉ số kinh tế được theo dõi nhiều nhất trong giới kinh tế Mỹ, đang đặt GDP ở mức 5,9% sau báo cáo doanh số bán lẻ tháng 7. Trước khi báo cáo này được phát hành, cổ phiếu lĩnh vực bán lẻ bắt đầu giảm khi các công ty bán lẻ trên sàn chứng khoán thông báo doanh thu giảm vào quí 2-2023 và hiện tại đã rớt 11,5% từ đỉnh tháng 7.

Báo cáo PMI toàn cầu tháng 9 có viết thế này: “Các công ty nêu lý do lãi suất cao và lạm phát dẫn tới tiêu dùng yếu, làm doanh thu bán hàng gặp khó khăn. Một số công ty cũng bắt đầu thông báo hủy đơn đặt hàng do điều kiện thị trường tệ đi… Ngành dịch vụ nhìn thấy lần giảm đáng kể trong báo cáo đăng ký doanh nghiệp mới, cùng với khả năng tiêu dùng cũng giảm sâu. Dự báo cho đến hết năm 2023, các doanh nghiệp dịch vụ đang trong tình trạng bi quan vì họ cho rằng tiêu dùng sẽ không phục hồi”.

Báo cáo thất nghiệp gần nhất trong tháng 9 nhìn thấy số đăng ký thất nghiệp giảm từ 220.000 xuống còn 201.000. Con số này không nói lên nhiều vì tháng 9 thường là tháng thấp điểm trong chỉ số thất nghiệp. Đại dịch năm 2020-2021 làm báo cáo về chỉ số này không được chính xác lắm, đó là vì nó tính cả số giáo viên và học sinh quay lại trường học nên làm giảm chỉ số thất nghiệp, trong khi năm 2020-2021 chuyện này không xảy ra do học từ xa tính là thất nghiệp. Nếu chỉ số này đi theo xu hướng của năm ngoái, thì chỉ số thất nghiệp sẽ giảm trong hai tuần nữa, sau đó bật ngược trở lại cho tới hết năm.

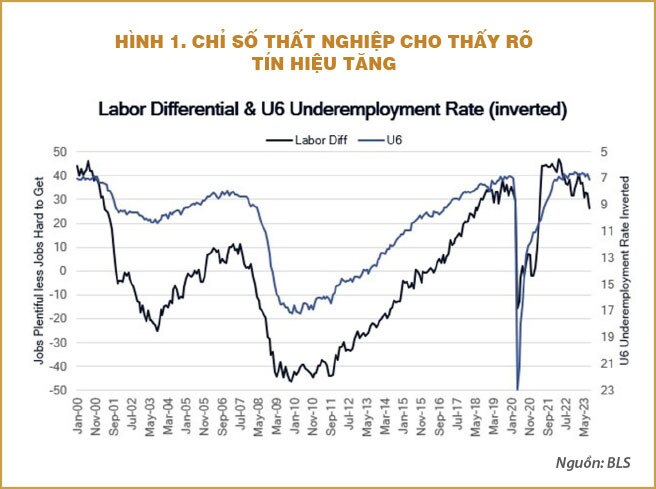

Chỉ số kinh tế quan trọng tiếp theo là khảo sát niềm tin tiêu dùng. Trong tháng 8, chỉ số chênh lệch giữa độ dễ và khó trong tìm kiếm việc làm (labor differentials) giảm sâu. Hai chỉ số thất nghiệp khác được quan tâm là U-3 (chỉ số thất nghiệp được biết đến nhiều, bao gồm số người thất nghiệp nhưng vẫn tích cực tìm việc) và U-6 (chỉ số thất nghiệp được giới kinh tế học quan tâm nhiều hơn, bao gồm cả số người không tích cực tìm việc, quay lại trường, bị tàn tật, hoặc làm việc bán thời gian) được so sánh với chỉ số chênh lệch độ dễ và khó tìm việc để nhìn thấy xu hướng thất nghiệp.

Nhìn vào hình 1, chúng ta có thể thấy chỉ số dễ/khó đi xuống (trở nên khó khăn hơn trong khả năng tìm việc) và U-6 cũng đi xuống (biểu đồ đảo ngược, chứng tỏ số người thất nghiệp tăng)

Tín hiệu tăng của chỉ số thất nghiệp cùng với diễn biến xấu về chỉ số nhà ở, chỉ số sản xuất toàn cầu… cho thấy viễn cảnh tiêu dùng đang yếu đi, thị trường việc làm không vững chắc, bất động sản cũng gặp vấn đề và không có sự cải thiện trong lĩnh vực sản xuất. Fed sẽ thấy nền kinh tế thật sự chậm lại trong các quí tới, nhưng có đủ để họ dừng tăng lãi suất? Tác giả nghĩ là có!

Điều chỉnh doanh thu

Các điều chỉnh doanh thu tăng đột biến vào tháng 9. Theo từng phân khúc, tiêu dùng hạng sang tiếp tục tăng, nhưng tốc độ tăng không nhanh như trước. Quan trọng hơn, công nghệ và công nghiệp doanh thu không tăng. Chỉ riêng phân khúc năng lượng có doanh thu tăng cùng với ngân hàng và y tế (vì giá năng lượng tăng, kéo theo lãi suất tăng).

Tác giả cho rằng sự phục hồi của phân khúc tài chính là do các ngân hàng lớn nhìn thấy triển vọng hoạt động IPO, M&A và lãi suất tăng trở lại. Rủi ro không nằm ở các ngân hàng lớn, mà nằm ở các ngân hàng nhỏ khi chi phí lãi suất ròng tăng, các khối tài sản nợ bị lỗ… làm cho doanh thu và lợi nhuận bị giảm.

Rủi ro còn tới từ khả năng chính quyền của Tổng thống Joe Biden bãi bỏ chính sách của cựu Bộ trưởng Tài chính Mnuchin liên quan tới nới lỏng điều luật Dodd Frank/Basel (điều luật đảm bảo tính an ninh tài chính cho ngân hàng với các quy định nghiêm ngặt). Nếu điều này xảy ra, các ngân hàng sẽ chỉ nhìn thấy lợi nhuận càng giảm sâu.

Dự báo thị trường sắp tới của tác giả: thị trường chứng khoán Mỹ (có thể là cả thế giới) gặp áp lực. SPX 4.200 là mốc đích đầu tiên bị phá vỡ. Lãi suất trái phiếu có khả năng tăng, nhưng trái phiếu là nơi đáng quan tâm khi các chỉ số kinh tế Mỹ bắt đầu gặp vấn đề ở quí cuối năm. Đô la Mỹ sẽ còn tăng cho tới hết năm.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận