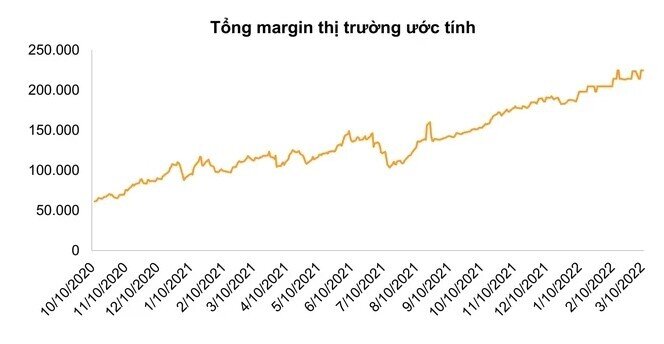

Dư nợ margin có thể ghi nhận mức kỷ lục, lên đến 230.000 tỷ đồng

Theo ước tính của VNDIRECT, quy mô dự nợ margin toàn thị trường hiện nay đạt khoảng 230.000 tỷ đồng và đây là con số kỷ lục từ trước đến nay.

Việc dư nợ margin liên tục tăng mạnh và lập đỉnh diễn ra trong bối cảnh thanh khoản thị trường có phần hạ nhiệt, giá trị giao dịch bình quân mỗi phiên trên sàn HoSE trong tháng 3 chỉ quanh ngưỡng 26.700 tỷ đồng, giảm đáng kể so với giai đoạn cuối năm 2021, đầu năm 2022.

Ước tính của VNDIRECT cho biết, cuối quý 1/2022, dư nợ margin toàn thị trường đạt khoảng 230.000 tỷ đồng và ghi nhận mức kỷ lục.

Trước đó, cuối năm 2021, ước tính dư nợ cho vay toàn thị trường khoảng 193.000 tỷ đồng, trong đó có khoảng gần 180.000 tỷ đồng là dư nợ cho vay margin, còn lại là ứng trước tiền bán.

Việc nhà đầu tư đẩy mạnh sử dụng margin khi đó đã khiến nhiều thời điểm một số Công ty chứng khoán (CTCK) không thể cho vay do đã "kín room". Theo quy định hiện hành, CTCK chỉ có thể cho vay tối đa gấp 2 lần Vốn chủ sở hữu (VCSH) và điều này khiến một số CTCK lớn đang tiệm cận mức giới hạn cho vay như HSC, PHS, MBS, Mirae Asset…

Để giải quyết bài toán room cho vay, hàng loạt Công ty chứng khoán đã đẩy nhanh kế hoạch tăng vốn ngay từ đầu năm 2022, thậm chí còn lên kế hoạch sẽ tăng vốn vào cuối năm 2022.

Cụ thể, VNDIRECT đã được Uỷ ban Chứng khoán cấp giấy chứng nhận đăng ký chào bán cổ phiếu ra công chúng. Cụ thể, VNDIRECT sẽ chào bán 782,9 triệu cổ phiếu, bao gồm 434,94 triệu cổ phiếu chào bán cho cổ đông hiện hữu (tỷ lệ 1:1) với giá 10.000 đồng/cổ phiếu và 348 triệu cổ phiếu thưởng cho cổ đông (tỷ lệ 80%) từ nguồn vốn chủ sở hữu. Sau phát hành, vốn điều lệ của VNDirect dự kiến sẽ tăng từ 4.349 tỷ đồng lên 12.178 tỷ đồng.

Tại báo cáo thường niên năm 2021, VNDIRECT cho biết, công ty có thể tăng vốn vào cuối năm 2022 nhằm đáp ứng nhu cầu của thị trường.

Chứng khoán SSI (mã SSI) cũng đã thông qua phương án chào bán tối đa 497,3 triệu cổ phiếu cho cổ đông hiện hữu với tỷ lệ thực hiện quyền là 2:1. Giá chào bán là 15.000 đồng/cổ phiếu, tương ứng giá trị huy động dự kiến là 7.460 tỷ đồng.

Bên cạnh đó, SSI sẽ tiếp tục chào bán hơn 104 triệu cổ phiếu riêng lẻ với giá không thấp hơn bình quân giá đóng cửa 10 phiên liên tiếp trước ngày HĐQT phê duyệt phương án chi tiết. Dự kiến phương án này sẽ được triển khai thực hiện sau khi hoạt động chào bán cổ phiếu cho cổ đông hiện hữu trình bày ở trên kết thúc. Nếu thành công, vốn điều lệ SSI có thể tiếp tục tăng lên mức 15.961 tỷ đồng, củng cố vị trí công ty chứng khoán có quy mô vốn điều lệ lớn nhất thị trường.

Công ty chứng khoán VPBank Securities sau khi được VPBank mua lại còn lên kế hoạch tăng vốn gấp 33 lần từ gần 269 tỷ đồng lên mức 8.920 tỷ đồng, trở thành công ty chứng khoán có vốn điều lệ lớn thứ 3 chỉ sau SSI và VNDIRECT. CTCK này dự kiến sẽ tiến hành chào bán hơn 865 triệu cổ phiếu cho cổ đông hiện hữu với giá thấp nhất là 10.000 đồng/cổ phiếu.

Chứng khoán Sài Gòn – Hà Nội (mã SHS) cũng cho thấy tham vọng chen chân vào top đầu về vốn điều lệ với phương án phát hành 325,3 triệu cổ phiếu (tỷ lệ 1:1) nhằm nâng vốn lên mức 6.505 tỷ đồng. SHS cho biết doanh nghiệp dự kiến tăng giá trị vay margin gấp 2 lần năm 2021 và hướng tới mục tiêu doanh số môi giới khoảng 1.100-1.200 tỷ đồng qua đó lọt vào nhóm 6-7 doanh nghiệp dẫn đầu thị phần môi giới trên sàn HoSE trong năm 2022.

Chứng khoán Rồng Việt (VDSC – mã VDS) cũng sẽ trình cổ đông thông qua phương án phát hành thêm 104,9 triệu cổ phiếu qua đó tăng vốn điều lệ gấp đôi lên 2.100 tỷ đồng. Trong đó, VDSC dự kiến sẽ phát hành 36,8 triệu cổ phiếu để trả cổ tức (tỷ lệ 100:35); phát hành 10,5 triệu cổ phiếu tăng vốn cổ phần từ nguồn vốn chủ sở hữu (tỷ lệ 10:1).

Song song, VDSC cũng lên kế hoạch chào bán cho cổ đông hiện hữu 52,6 triệu cổ phiếu theo phương thức thực hiện quyền (tỷ lệ 2:1) và phát hành ESOP hơn 5 triệu cổ phiếu (tương ứng 4,8% lượng cổ phiếu lưu hành) cùng với giá 10.000 đồng/cổ phiếu.

Trong khi đó, Chứng khoán BSC (mã BSI) dự kiến sẽ phát hành riêng lẻ cho đối tác Hana Financial Investment Co., Ltd (HFI) 65,7 triệu cổ phần, tương đương 54,07% số cổ phiếu đang lưu hành. Sau phát hành, vốn điều lệ của BSC dự kiến tăng từ 1.221 tỷ đồng lên 1.878 tỷ đồng trong đó đối tác chiến lược Hàn Quốc nắm giữ 35% vốn.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường