Dòng tiền khó, nhiều doanh nghiệp xin khất nợ gốc, lãi trái phiếu

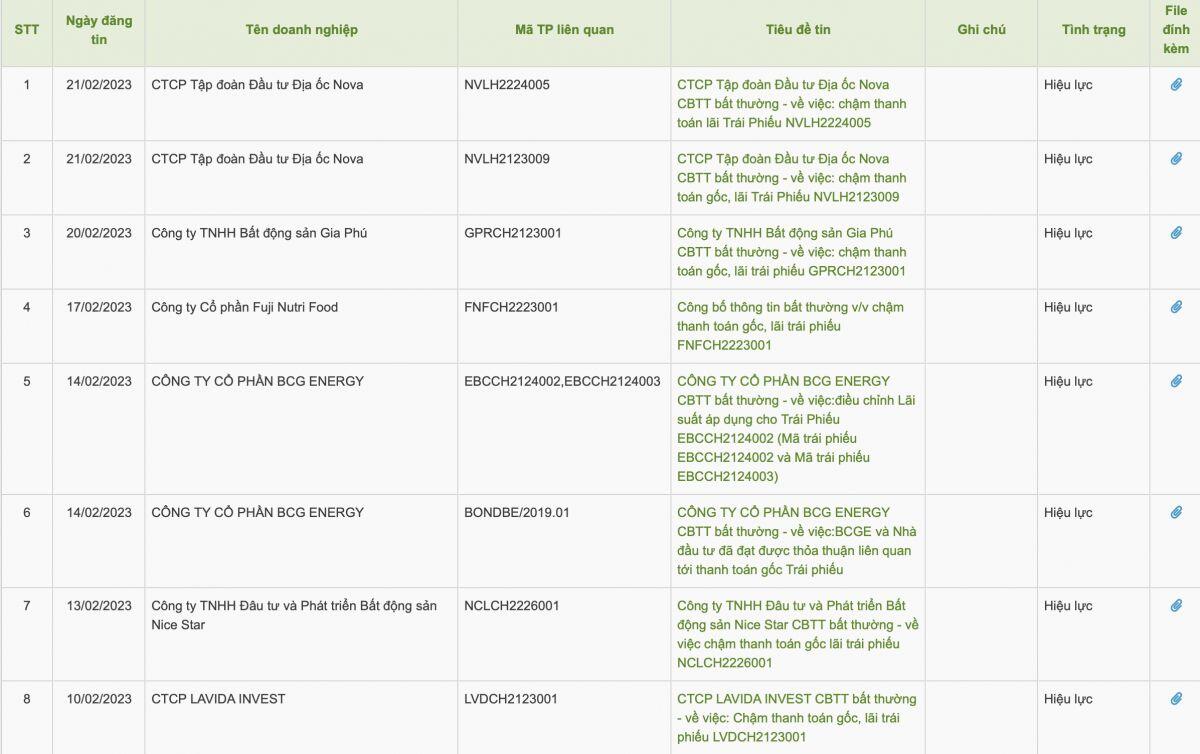

Làn sóng xin hoãn, giãn thanh toán gốc, lãi trái phiếu đáo hạn lan rộng ra toàn thị trường khi doanh nghiệp của nhiều ngành đồng loạt xin chậm trả.

Huy động cả trăm đến cả nghìn tỷ đồng trái phiếu vào các năm trước, trong bối cảnh eo hẹp hiện nay, hàng loạt doanh nghiệp đồng loạt xin chậm/lùi ngày trả lãi trái phiếu. Cá biệt có những trường hợp xin chậm trả nhưng vào một ngày không xác định.

Tập đoàn Hoàng Anh Gia Lai (HAGL, HoSE: HAG) của bầu Đức (ông Đoàn Nguyên Đức - Chủ tịch HĐQT HAGL) ngay từ những ngày đầu tiên của năm mới đã phát đi thông báo được dời lịch thanh toán gốc, lãi của lô trái phiếu HAGLBOND16.26 từ ngày 30/12/2022 sang quý II/2023.

Công ty cho biết đang chờ nguồn tiền từ khoản nợ của CTCP Nông nghiệp quốc tế Hoàng Anh Gia Lai (HAGL Agrico, đã thỏa thuận lộ trình trả nợ 3 bên) và cần thêm thời gian để thanh lý một số tài sản của tập đoàn.

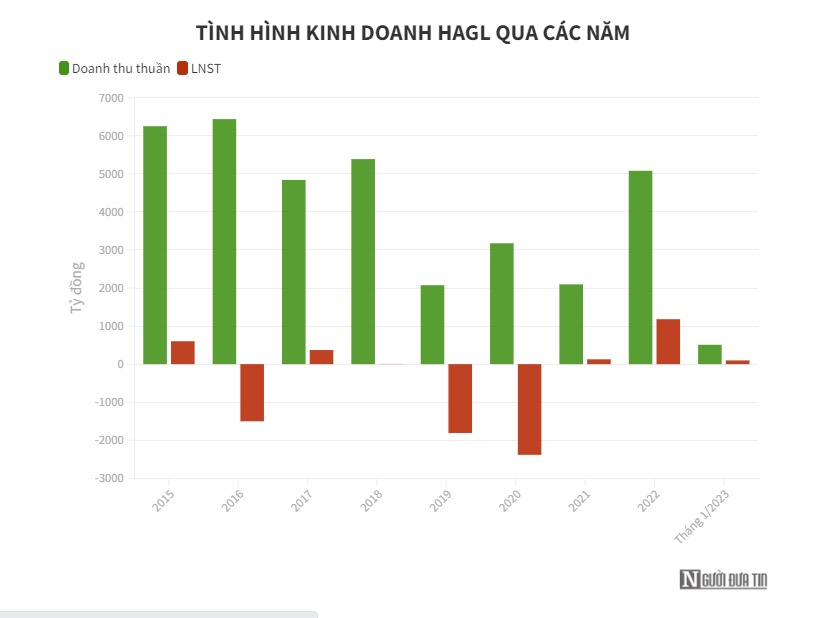

Với kết quả kinh doanh năm 2022 tăng gấp 10 lần năm ngoái, HAG lần đầu tiên sau nhiều năm đã đạt được mức lợi nhuận khủng trên 1.000 tỷ đồng nhưng vẫn chưa thu xếp được tiền để trả nợ đúng hạn.

Thông tin này đã làm dấy lên nghi ngờ về khả năng trả nợ của HAGL khi trong lịch sử, tập đoàn này đã từng mất thanh khoản, ôm khối nợ luỹ kế lên tới hàng chục nghìn tỷ đồng.

Công ty con của Tổng công ty Đầu tư và Phát triển Công nghiệp - CTCP (Becamex IDC, HoSE: BCM) là CTCP Kinh doanh và Phát triển Bình Dương (Becamex TDC, HoSE: TDC) cũng báo cáo về việc chậm thanh toán gốc, lãi của lô trái phiếu có mã TDC.BOND.2020.700.

Theo kế hoạch, từ ngày 15/2/2023 đến ngày 22/2/2023, Công ty sẽ phải thanh toán tổng lãi 23,82 tỷ đồng cho lô trái phiếu mệnh giá 700 tỷ đồng, trái phiếu có mã TDC.Bond.2020.700, phát hành ngày 9/11/2020 và đáo hạn ngày 15/11/2025.

Tuy nhiên, Công ty chỉ thanh toán được 7 tỷ đồng lãi trái phiếu, còn 16,82 tỷ đồng lãi trái phiếu chưa thanh toán được, lý do được đưa ra do tình hình thị trường kinh doanh bất động sản thời gian qua rất chậm đã ảnh hưởng tới dòng tiền sản xuất kinh doanh.

Theo đó, Becamex TDC cho biết dự kiến sẽ thanh toán trước ngày 23/3/2023 số lãi còn lại và tiền phạt lãi chậm tính đến ngày thanh toán, tức ước tính trễ 1 tháng so với thời gian quy định.

Lô trái phiếu nói trên được phát hành vào ngày 9/11/2020, kỳ hạn 5 năm, đáo hạn vào ngày 15/11/2025, mệnh giá là 1 triệu đồng/trái phiếu, tổng giá trị phát hành 700 tỷ đồng. Đây là trái phiếu riêng lẻ, không chuyển đổi, không kèm chứng quyền và có sản đảm bảo.

Động thái này của công ty diễn ra trước bối cảnh doanh nghiệp công bố BCTC quý IV/2022 với mức lỗ kỷ lục 104 tỷ đồng. Luỹ kế cả năm, lợi nhuận của công ty cũng thu hẹp về 40 tỷ đồng, giảm 68% so với cùng kỳ.

Áp lực đáo hạn trái phiếu ngày càng lớn

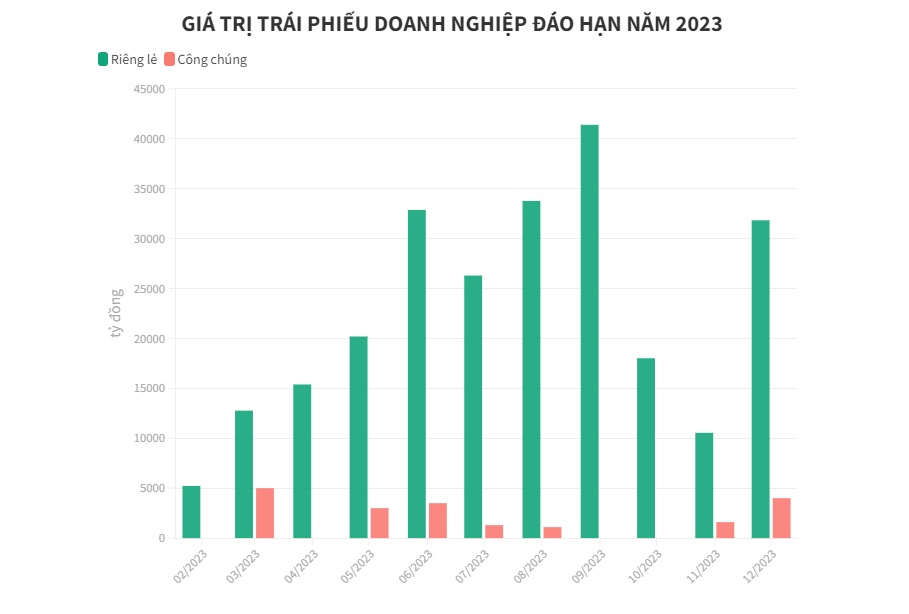

Báo cáo thị trường trái phiếu của CTCP Chứng khoán VNDirect (HoSE: VND) cho thấy, năm 2023, tổng giá trị trái phiếu doanh nghiệp đáo hạn ở mức 251.849 tỷ đồng, tăng 64,4% so với năm trước.

Cơ cấu dư nợ chủ yếu nằm ở bất động sản, đây là nhóm có giá trị đáo hạn cao nhất trong năm 2023 với 107.752 tỷ đồng, chiếm 42,8% tổng giá trị đáo hạn và tăng 76,2% so với năm trước.

Nhóm tài chính – ngân hàng chiếm tỷ trọng lớn thứ hai với 30,8% tương đương 77.650 tỷ đồng, tăng 24% so với cùng kỳ. Trong khi đó, các ngành còn lại chỉ chiếm 26,4%, tương đương 66.446 tỷ đồng, gấp 2,3 lần so với cùng kỳ.

Trong khi đó, tại thời điểm hiện nay nhiều doanh nghiệp lại đang có vấn đề về nguồn vốn do chịu tác động tiêu cực của thị trường, từ đó khó để thu xếp tài chính hay tiến hành đảo nợ.

Báo cáo trái phiếu doanh nghiệp tháng 1/2023 của FiinRatings nhận định “Kênh đầu tư TPDN vẫn cần thời gian để khôi phục sau các sự kiện vi phạm trong năm trước cũng như rủi ro vi phạm nghĩa vụ nợ đang gia tăng trong bối cảnh hiện nay”.

Theo báo cáo, về phía cầu, tâm lý nhà đầu tư, nhất là cá nhân vẫn ưu tiên lựa chọn kênh tiền gửi tiết kiệm có mức lãi suất cao 9-10%.

Bên cạnh đó, các ngân hàng với vai trò là đơn vị mua và kinh doanh trái phiếu lớn nhất vẫn đang trong quá trình cân nhắc và đợi chờ những định hướng chính sách cụ thể trong việc giải ngân hạn mức tín dụng cho năm 2023, cũng như những thay đổi chính sách của NHNN.

Về phía cung, nhu cầu vốn của doanh nghiệp rất lớn song sức mua của nhà đầu tư yếu, trong khi Nghị định 65 vẫn đang trong tiến trình sửa đổi và nhà phát hành tiếp tục chờ quy định mới. Hơn nữa, đây là giai đoạn doanh nghiệp đang tập trung vào hoạt động mua lại trái phiếu cũng như xử lý các vấn đề thanh khoản vào cuối năm.

Trao đổi với Người Đưa Tin, Chuyên gia Tài chính - Ngân hàng Lê Xuân Nghĩa nêu quan điểm, trước đây, các doanh nghiệp thường sử dụng phương án “gối đầu”, huy động các đợt trái phiếu mới để trả gốc, lãi cho các trái phiếu đến kỳ đáo hạn.

Nhưng tình hình hiện nay, rất khó để doanh nghiệp huy động vốn từ trái phiếu khi niềm tin của nhà đầu tư bị lung lay, trái phiếu trở thành một kênh huy động vốn "nhạy cảm". Không huy động được vốn mới, không đủ tiền để trả các khoản nợ cũ, từ đó dẫn đến làn sóng "khất nợ" trái phiếu hiện nay.

Tuy nhiên, vị chuyên gia cho rằng nỗ lực của Chính phủ trong việc hoàn thiện Nghị định 65 về trái phiếu sẽ là điểm sáng có thể giúp kênh trái phiếu hoạt động hiệu quả trở lại. Nghị định 65 nếu được hoàn thiện cùng với việc doanh nghiệp tiến hành xếp hạng tín nhiệm có thể sẽ trở thành công cụ giúp thị trường trái phiếu vận động tốt trở lại.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận