Đồng thuận giảm lãi suất: Kỳ vọng và thực tế

Chương trình đồng thuận giảm lãi suất - như đã đưa tin - phụ thuộc vào ý chí riêng mỗi ngân hàng, vào khả năng và đối tượng khách hàng mục tiêu của ngân hàng đó. Nhưng trong bối cảnh dịch Covid-19 diễn biến phức tạp, việc hỗ trợ các doanh nghiệp “có thể cứu” cũng là để “giải cứu” ngân hàng trong tương lai, theo các chuyên gia.

Không phải ai cũng được hỗ trợ

Như đã đưa tin, 16 ngân hàng cho biết sẽ cùng tham gia giảm lãi suất cho vay đồng loạt để hỗ trợ doanh nghiệp và người dân vượt đại dịch Covid-19. Điều này mang đến hy vọng mới cho doanh nghiệp trong bối cảnh dịch bệnh Covid-19 lần thứ tư đang diễn biến phức tạp tại khu vực kinh tế năng động nhất của Việt Nam.

Mới đây, Sacombank cho biết sẽ giảm 1 điểm phần trăm lãi suất cho vay với các đối tượng chịu ảnh hưởng trực tiếp từ dịch bệnh. Đây cũng có thể là mức giảm mà nhiều ngân hàng đưa ra trong cuộc họp trước đó.

Chẳng hạn, ông Nguyễn Viết Mạnh, thành viên Hội đồng thành viên (HĐTV) Agribank, cho biết ngân hàng đã thống nhất giảm lãi suất với mức giảm lãi suất bình quân sẽ khoảng 1%, ngay sau cuộc họp với NHNN cuối tuần trước về việc triển khai Nghị quyết 63. Tương tự, bà Phạm Thị Trung Hà, Phó tổng giám đốc MB, cho biết trước mắt ngân hàng sẽ hỗ trợ trực tiếp các doanh nghiệp gặp khó khăn không có doanh thu hoặc doanh thu giảm với mức lãi suất có thể giảm 1% hoặc hơn.

Tuy nhiên, ngay tại cuộc họp đồng thuận giảm lãi suất, bản thân các ngân hàng cũng “vạch rõ” giới hạn của việc đồng thuận giảm lãi suất. Theo đó, mức giảm sẽ linh hoạt phù hợp theo từng đối tượng được chọn lọc, chứ không phải “cào bằng”.

Chẳng hạn, đại diện MB cho biết trước mắt ngân hàng sẽ hỗ trợ trực tiếp các doanh nghiệp gặp khó khăn không có doanh thu hoặc doanh thu giảm. Đối tượng được hỗ trợ lãi suất tiếp theo là sản xuất và khách hàng cá nhân (đối tượng trả góp từ lương). Đại diện Techcombank cho rằng nên tập trung hỗ trợ cho các doanh nghiệp sản xuất thiết yếu cho nền kinh tế, các doanh nghiệp có lực lượng lao động lớn.

Thống nhất chung của các lãnh đạo ngân hàng đều cho thấy sẽ chỉ giảm cho các đối tượng thực sự khó khăn, chứ không phải là những doanh nghiệp đang kinh doanh rất có lãi. “Các doanh nghiệp bất động sản đang lãi lớn, các doanh nghiệp xuất khẩu hay các cá nhân vay tiền mua xe ô tô… thì không nên hỗ trợ lãi suất”, đại diện Techcombank chia sẻ.

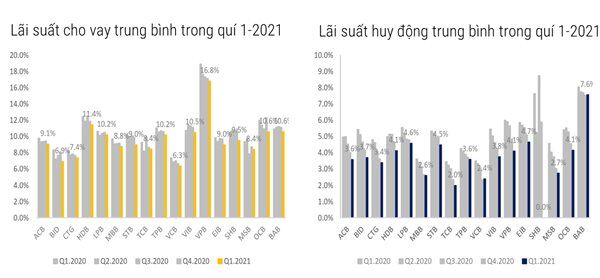

Đây được xem là lần đồng thuận giảm lãi suất cho vay đầu tiên diễn ra trong năm 2021. Trong năm ngoái, câu chuyện đồng thuận giảm lãi suất đã được thực hiện nhiều lần. Nhưng thực tế cho đến nay, lãi suất huy động giảm nhiều và giảm nhanh hơn là là suất cho vay.

TS. Đinh Thế Hiển, chuyên gia tài chính, cho rằng câu chuyện đồng thuận giảm lãi suất mới đây phần nào mang yếu tố tâm lý. Thực tế mỗi ngân hàng sẽ có độ sai biệt về thời gian và đối tượng hỗ trợ, không có sự thống nhất với nhau.

“Vì mang tính định hướng, đồng thuận nên việc thực hiện cũng không bắt buộc phải quyết liệt. Nếu thực sự muốn giảm, ngân hàng nên đồng loạt giảm cho một đối tượng mục tiêu cụ thể và áp dụng chung cho toàn ngành”, ông Hiển nhận định.

Câu chuyện thực tế có thể khác xa viễn cảnh kỳ vọng cũng có thể tạo ra hiệu ứng tâm lý ngược tiêu cực hơn với các doanh nghiệp, vì không phải doanh nghiệp nào cũng được ngân hàng duyệt ưu đãi. Sự kỳ vọng khi đó sẽ nhanh chóng biến thành nỗi thất vọng.

Ngân hàng “nắm” cuộc chơi

Từ khi dịch Covid-19 bùng phát đến nay, có một câu chuyện thường được nhắc đến là việc ngân hàng báo lãi cao còn doanh nghiệp bị “bỏ rơi”. Trên thực tế, nhiều doanh nghiệp phản ánh rằng rất khó tiếp cận các gói vay hoặc sự hỗ trợ cần thiết từ các nhà băng.

Trong khi đó, phản hồi ý kiến chung từ các chuyên gia và cả các lãnh đạo nhà băng, đều cho rằng việc hỗ trợ sẽ không đồng nhất ở các đối tượng, vì sức khỏe của từng cá thể và sự phục hồi của mỗi lĩnh vực là hoàn toàn khác nhau.

Do đó, từ năm ngoái đến nay, các gói hỗ trợ, hay các chương trình đồng thuận “giải cứu” đều phụ thuộc vào ý chí riêng mỗi ngân hàng, vào sức khỏe, khả năng và đối tượng khách hàng mục tiêu của nhà băng đó.

Điều này cũng sẽ lặp lại trong câu chuyện đồng thuận mới đây, đặc biệt là khi giới ngân hàng vẫn còn nhiều sự lo ngại về rủi ro chung của ngành trước viễn cảnh tác động tiêu cực của dịch Covid-19 sẽ có độ trễ lớn.

“Hiện tại ngành ngân hàng chia sẻ khó khăn với doanh nghiệp nhưng trong tương lai khi nợ xấu do đại dịch Covid-19 gây ra, ai sẽ chia sẻ với ngành ngân hàng. Do vậy, hỗ trợ phải trên tinh thần đảm bảo an toàn hệ thống”, ông Nguyễn Quốc Hùng Tổng thư ký Hiệp hội Ngân hàng, nhấn mạnh.

Trên thực tế, sự an toàn của các tổ chức tín dụng cũng được cơ quan quản lý nhiều lần lên tiếng, nhấn mạnh rằng việc giải cứu doanh nghiệp là quan trọng, nhưng đảm bảo an toàn hệ thống cũng là ưu tiên số một.

Với nhà băng, việc hạn chế giảm lãi suất cho vay có thể đến từ hai nguyên nhân chính, một là ngân hàng vẫn đánh giá rủi ro doanh nghiệp và thị trường ở mức cao. Hai là, đơn giản hơn, ngân hàng không muốn giảm để bù đắp cho những rủi ro của các khoản vay khác.

Ở góc độ thị trường, làn sóng dịch bệnh Covid-19 cũng đã “thanh lọc” những doanh nghiệp yếu kém. “Nếu ngân hàng dùng nguồn lực để giải cứu thì không còn sự sàng lọc mang tính thị trường. Điều này cũng giải thích vì sao ngân hàng không thể và không nên giảm lãi suất để cứu doanh nghiệp theo kiểu cào bằng”, TS. Đinh Thế Hiển lý giải.

Tuy nhiên, từ phía ngược lại, những doanh nghiệp đang kinh doanh tốt, có sản phẩm tốt nhưng gián đoạn kinh doanh vì dịch bệnh thì nhà băng cũng cần phải tham gia hỗ trợ chứ không thể “ngó lơ”. Nếu để họ phá sản vì hỗ trợ không kịp thời, ngân hàng cũng sẽ chịu hệ lụy lớn. Do đó, câu chuyện giải cứu tùy thuộc vào sự linh hoạt của mỗi ngân hàng ở mỗi trường hợp cụ thể, ông Hiển cho biết.

Trong năm 2021, hoạt động kinh doanh ngày càng khó khăn hơn vì dịch bệnh Covid-19 bùng phát, nhiều ngành nghề sẽ chịu thiệt hại hơn so với năm ngoái. Lĩnh vực giao thương thì gần như “tắt, mở” theo giãn cách xã hội, trong khi du lịch gần như đóng băng từ năm ngoái.

Sức chịu đựng của doanh nghiệp là có hạn, và như nhiều khảo sát hay báo cáo mới đây, là đã tới hạn. Nếu doanh nghiệp tốt vượt ngưỡng chịu đựng mà không có sự hỗ trợ kịp thời, bản thân ngân hàng nói riêng và nền kinh tế nói chung sẽ là đối tượng chịu ảnh hưởng tiếp theo.

Bạn có muốn trở thành VIP/Pro trên 24HMoney? Hãy liên hệ với chúng tôi SĐT/ Zalo: 0981 935 283.

Để truyền thông cho doanh nghiệp, vui lòng liên hệ SĐT/ Zalo: 0908 822 699.

Hòm thư: phuongpt@24hmoney.vn

Bình luận