Đổi mới sản phẩm, năm 2020 dự kiến huy động trên 300.0000 tỷ đồng trái phiếu chính phủ

Đại diện Kho bạc Nhà nước cho biết, sẽ phát hành một số sản phẩm trái phiếu chính phủ (TPCP) mới trong năm 2020 như trái phiếu hỗ trợ các nhà tạo lập thị trường, trái phiếu chuẩn lô lớn…, nhằm đáp ứng nhu cầu của nhà đầu tư, tiếp tục cải thiện tính hấp dẫn cho thị trường.

Bớt phụ thuộc vào “tay to” ngân hàng

Nhiều năm qua, sức cầu của thị trường TPCP phụ thuộc vào các ngân hàng. Tuy nhiên, kết thúc năm 2019, thị trường giảm phụ thuộc vào sức cầu của khối nhà đầu tư này.

Theo dữ liệu cập nhật của Kho bạc Nhà nước, nếu như năm 2017, khối ngân hàng thương mại nắm giữ 50,17% tổng lượng trái phiếu lưu hành, thì con số này hết năm 2019 giảm còn 44%.

Trong khi đó, lượng trái phiếu do các quỹ đầu tư, các công ty chứng khoán… nắm giữ gia tăng. Cùng với đó, theo Bộ Tài chính, trên thị trường TPCP đã có sự tham gia của nhà đầu tư 100% vốn nước ngoài.

Tuy nhà đầu tư tham gia thị trường đa dạng và cân bằng hơn, nhưng theo góc nhìn của các chuyên gia, thành viên thị trường, như vậy là chưa đủ, cần có giải pháp tiếp tục đa dạng hóa nhà đầu tư.

“Cải thiện tính chuyên nghiệp trong hoạt động của nhà tạo lập thị trường trên thị trường thứ cấp là điều nhà quản lý nên tập trung thúc đẩy trong năm 2020, nhằm gia tăng tính hấp dẫn cho thị trường, thu hút thêm nhà đầu tư tham gia”, lãnh đạo một tổ chức đầu tư trái phiếu là thành viên của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) đề xuất.

Về hợp đồng tương lai TPCP, các thành viên thị trường trông đợi, sau nửa năm triển khai sản phẩm này, sắp tới cơ quan quản lý sẽ có sự điều chỉnh cho phù hợp hơn với khẩu vị của nhà đầu tư, nhằm tăng thu hút nhà đầu tư trong và ngoài nước tham gia giao dịch.

Riêng nhà đầu tư ngoại, theo ý kiến của một chuyên gia ở VBMA, bên cạnh gia tăng các hoạt động giới thiệu về nền kinh tế, thị trường trái phiếu Việt Nam tới nhà đầu tư nước ngoài, cần điều chỉnh cơ chế thuế, phí giao dịch.

Bởi lẽ, mức phí 0,1%/giá trị giao dịch và thuế thu nhập cá nhân với mức 5% khi nhận lãi suất trái phiếu (coupon) hiện nay không hấp dẫn nhà đầu tư nước ngoài tham gia.

Năm 2020 sẽ phát hành khoảng 307.000 tỷ đồng

Năm 2019 là một năm “nhàn” với nhà phát hành TPCP là Kho bạc Nhà nước, vì hạn mức (room) phát hành đã không phải sử dụng hết.

Theo ông Nguyễn Quang Vinh, Phó tổng giám đốc, người phát ngôn của Kho bạc Nhà nước, huy động vốn qua kênh TPCP trong năm 2019 có nhiều đổi mới.

Cụ thể, trên cơ sở bám sát tình hình tồn ngân của ngân sách trung ương, cùng với bên cạnh thường xuyên điều chỉnh các kỳ hạn phát hành, Kho bạc Nhà nước đã đề xuất và được Bộ Tài chính chấp thuận điều chỉnh hạn mức phát hành năm 2019 xuống 249.400 tỷ đồng từ mức 307.000 tỷ đồng theo kế hoạch đầu năm (giảm 57.600 tỷ đồng).

Tổng hạn mức phát hành TPCP trong năm nay giảm mạnh so với kế hoạch đầu năm, vì thu ngân sách nhà nước đạt khá, giải ngân vốn đầu tư công giảm. Điều này giúp giảm áp lực phải trả lãi vay cho ngân sách nhà nước.

“Điểm tích cực nữa của hoạt động phát hành TPCP trong năm 2019 là trung bình kỳ hạn danh mục trái phiếu dài thêm hơn 1 năm so với năm 2018, bình lãi suất trong năm 2019 giảm 0,2% so với năm trước”, ông Vinh cho hay.

Liên quan đến một câu hỏi mà nhiều nhà đầu tư đang quan tâm để sớm xây dựng kế hoạch tham gia thị trường là hạn mức phát hành TPCP trong năm 2020 dự kiến là bao nhiêu, lãnh đạo Kho bạc Nhà nước cho biết, dự kiến tổng hạn mức phát hành TPCP trong năm tới tương đương với kế hoạch đề ra vào đầu năm 2019 là khoảng 307.000 tỷ đồng.

Tùy diễn biến thị trường mà kỳ hạn lẫn hạn mức phát hành sẽ được Kho bạc Nhà nước điều hành linh hoạt, để vừa đảm bảo huy động được nguồn vốn cho ngân sách, vừa đáp ứng nhu cầu của nhà đầu tư, hỗ trợ thị trường phát triển lành mạnh, hiệu quả.

Bán hàng theo “gu” nhà đầu tư

Trong bối cảnh tính đa dạng về sản phẩm trái phiếu trên thị trường hiện vẫn còn hạn chế, nhà đầu tư đang chờ đợi nhà phát hành sẽ tung ra thị trường các sản phẩm mới.

Theo phó tổng giám đốc một ngân hàng đang niêm yết là nhà đầu tư trên thị trường trái phiếu, từ lâu, các thành viên của thị trường mong đợi nhà phát hành đưa ra thị trường các sản phẩm trái phiếu chuẩn với lô lớn theo thông lệ quốc tế, cũng như phát hành các mã trái phiếu nhằm hỗ trợ nhà tạo lập thị trường thực hiện nghĩa vụ chào giá cam kết chắc chắn theo hướng minh bạch về giá, nhưng đến nay chưa được triển khai.

Đây là sản phẩm thị trường đang cần và mong đợi Kho bạc Nhà nước sớm triển khai.

Mong đợi trên của nhà đầu tư sẽ được đáp ứng trong năm 2020, khi theo lãnh đạo Kho bạc Nhà nước, đơn vị này đang có kế hoạch phát hành một số sản phẩm mới như trái phiếu hỗ trợ các nhà tạo lập thị trường, trái phiếu chuẩn lô lớn…

Với sản phẩm trái phiếu hỗ trợ các nhà tạo lập thị trường, theo quy định tại Thông tư 111/2018/TT-BTC của Bộ Tài chính hướng dẫn phát hành và thanh toán công cụ nợ của Chính phủ tại thị trường trong nước, Kho bạc Nhà nước sẽ công bố và phát hành mã trái phiếu chuẩn để nhà tạo lập thị trường thực hiện nghĩa vụ chào giá cam kết chắc chắn.

Căn cứ kết quả phát hành trái phiếu chuẩn trên thị trường sơ cấp, Kho bạc Nhà nước sẽ công bố thời điểm nhà tạo lập thị trường bắt đầu thực hiện nghĩa vụ chào giá trên trang điện tử của Kho bạc Nhà nước, Sở giao dịch chứng khoán và thông báo đến từng nhà tạo lập thị trường.

Trên cơ sở đó, nhà tạo lập thị trường thực hiện nghĩa vụ chào giá cam kết chắc chắn đối với mã trái phiếu chuẩn trong phiên chào giá trên hệ thống giao dịch của Sở giao dịch chứng khoán...

Với sản phẩm trái phiếu chuẩn, nhà phát hành sẽ tung ra thị trường sản phẩm TPCP có kỳ hạn 5 năm theo lô lớn, qua đó giúp nhiều nhà đầu tư có cơ hội cùng sở hữu sản phẩm này và tăng tính thanh khoản cho thị trường.

Nhìn nhận hệ thống nhà tạo lập thị trường được phát triển từ các thành viên đấu thầu từng bước đóng vai trò tạo thanh khoản trên thị trường TPCP sơ cấp và thứ cấp, bà Phan Thị Thu Hiền, Vụ trưởng Vụ Tài chính Ngân hàng, Bộ Tài chính cho biết, hiện thị trường có 15 thành viên nhà tạo lập thị trường, gồm 12 ngân hàng thương mại và 3 công ty chứng khoán.

Để tiếp tục phát huy vai trò chủ đạo trong hoạt động của nhà tạo lập thị trường trên cả thị trường sơ cấp và thứ cấp, nhiệm vụ mà nhà quản lý tập trung triển khai trong thời gian tới là tiếp tục cải tiến mô hình tổ chức thị trường và hệ thống giao dịch, rút ngắn hơn nữa quy trình từ khâu phát hành đến đăng ký, lưu ký, niêm yết, giao dịch và thanh toán trái phiếu phù hợp với định hướng phát triển công nghệ 4.0.

Bên cạnh đó, đưa vào vận hành hệ thống nhà tạo lập thị trường trên cả thị trường sơ cấp và thứ cấp theo thông lệ quốc tế để tăng thanh khoản của thị trường.

Phấn đấu đến năm 2020, tăng khối lượng giao dịch TPCP, TPCP bảo lãnh và trái phiếu chính quyền địa phương lên mức 1% dư nợ trái phiếu niêm yết và năm 2030 là 2% dư nợ trái phiếu niêm yết như mục tiêu đặt ra tại Lộ trình phát triển thị trường trái phiếu giai đoạn 2017 - 2020 và tầm nhìn đến 2030.

Sẽ tăng quảng bá về thị trường trái phiếu để thu hút vốn ngoại

Để thu hút nhà đầu tư nước ngoài tham gia thị trường TPCP trong thời gian tới, một trong những giải pháp quan trọng là triển khai các chương trình giới thiệu, quảng bá về thị trường và tình hình kinh tế để nhà đầu tư có thông tin cập nhật, đa chiều, từ đó giúp họ yên tâm đầu tư vào thị trường trái phiếu Việt Nam.

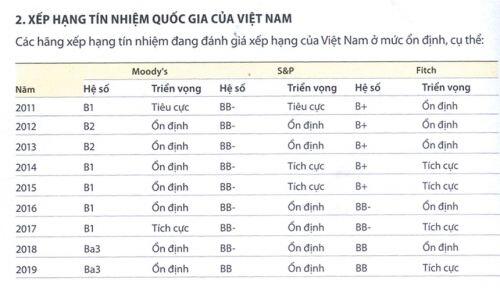

Việc mới đây Việt Nam bị hạ định mức tín nhiệm sẽ không ảnh hưởng đến mặt bằng lãi suất phát hành TPCP trong thời gian tới.

Hiện mặt bằng lãi suất TPCP của Việt Nam thấp thứ tư trong khu vực Đông Nam Á.

Năm 2020, dự báo kinh tế vĩ mô của Việt Nam sẽ có thêm những diễn biến tích cực.

Cùng với đó, thị trường tài chính, tiền tệ tiếp tục xu hướng phát triển lành mạnh. Do đó, Kho bạc Nhà nước kỳ vọng trong năm tới kéo dài thêm kỳ hạn phát hành và lãi suất phát hành tiếp tục giảm.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận