Dấu hiện nhận biết đáy

Ở bài mẹo chứng trước, em có cập nhật đến các dấu hiệu nhận biết đỉnh, hôm nay tiếp tục đưa bí kíp xác định “Dấu hiệu nhận biết đáy – khu vực đáy” gửi tới các nhà đầu tư

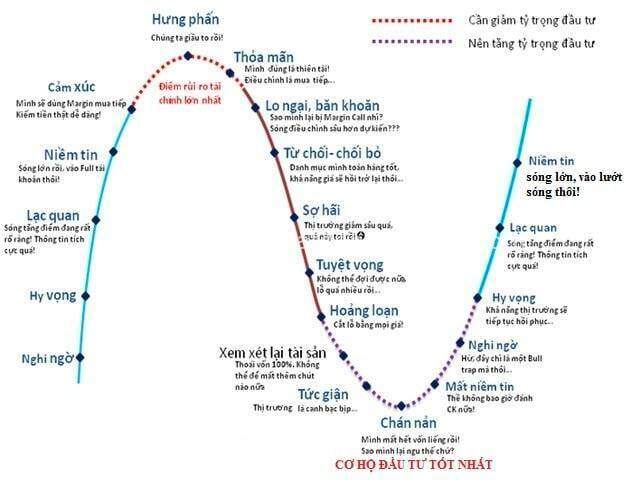

“Đáy” là điểm thấp nhất trong chu kỳ biến động của cổ phiếu.Trái ngược với đỉnh, thì đáy là nơi tận cùng của bi quan, sự chán nản. Đây là thời điểm mà nhà đầu tư nên mua lại cổ phiếu, những khoản lợi nhuận lớn cũng thường được tạo ra từ giai đoạn đầu của xu hướng tăng mới. Các cổ phiếu dẫn đầu hay cổ phiếu thị trường cũng thường tăng mạnh ngay sau khi tạo đáy.

1. Nên

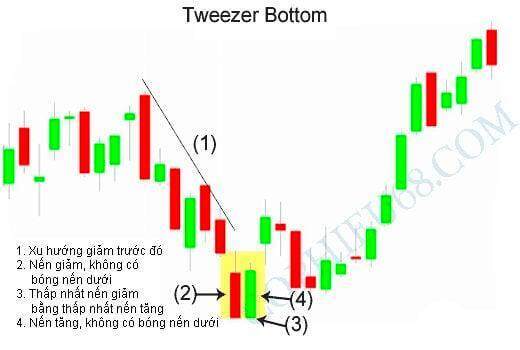

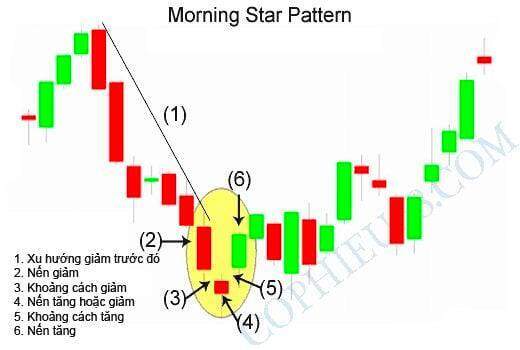

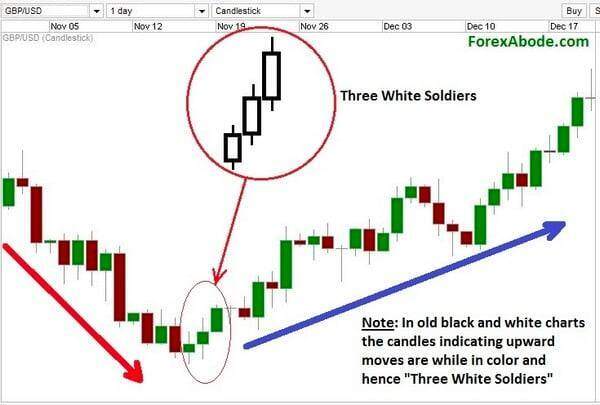

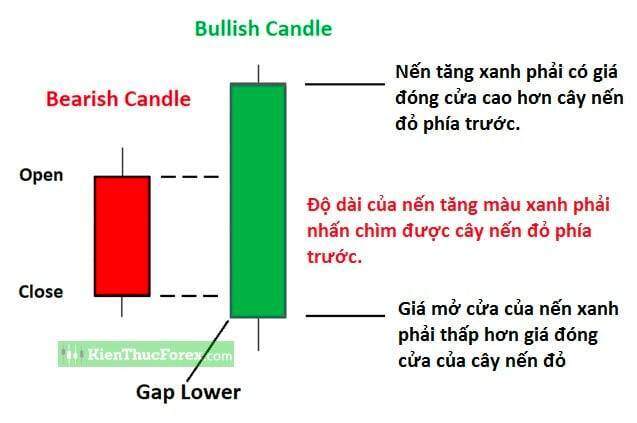

Xuất hiện các mẫu hình nến đảo chiều tăng như: Nến Búa (Hammer) – Độ tin cậy cao nhất. Cụm nến nhấn chìm tăng giá (Bullish Engulfing)- Độ tin cậy cao; Mô hình nến cụm nến Sao Mai (Morning Star), Cụm nến ba chàng lính trắng (Three White Solders), Mẫu hình nến Đáy Nhíp (Tweezer Bottoms) (Độ tin cậy giảm dần).

2. Chỉ báo sức mạnh tương đối của thị trường RSI

Là một chỉ báo dao động dựa trên xung lượng, được dùng để đo tốc độ cũng như cường độ về các biến động có hướng của giá. Đây là chỉ báo hết sức quan trọng trong việc xác định đỉnh và đáy. RSI chạm mức 30 là ngưỡng quá bán của cổ phiếu/thị trường. RSI rơi từ 30 trở xuống (bắt đầu từ đây xác định khu vực đáy, chuẩn bị tiền cạn MUA).

3. Momentum có thể hiểu đơn giản là "động lượng" của một xu hướng

Phản ánh xu hướng và đánh giá tốc độ thay đổi của giá trong một khoảng thời gian xác định dựa trên sự so sánh các giá trị hiện tại và quá khứ.

Đường Momentum dao động xung quanh đường 100. Đường Momentum càng xa đường 100 thì chứng tỏ giá biến động càng mạnh.

Khi Momentum cắt đường 100 theo hướng từ dưới lên, điều này cho thấy những nhà đầu tư ở vị thế Long (Mua) đang chiếm ưu thế, khả năng giá sẽ tiếp tăng và đây là tín hiệu để MUA.

4. Những phiên tạo đáy

- Sau nhịp giảm dài với lực bán ngày càng mạnh mẽ, trong phiên có sự xuất hiện nhịp đảo chiều mạnh với khối lượng tham gia bắt đáy lớn. Đây là dấu hiệu đầu tiên cho thấy chỉ số chuẩn bị bước vào vùng tạo đáy đảo chiều khi có sự tham gia rất tích cực của dòng tiền.

- Giá hình thành mẫu hình kiểm chứng đáy thành công. Quan sát thấy đà giảm của chỉ số đã chững lại, một số CP vốn hóa lớn/cổ phiếu thị trường đã hồi phục lại và phản ánh tích cực hơn khi chạm các ngưỡng hỗ trợ.

+ Chú ý các khu vực này: các cổ phiếu mạnh hơn thị trường chung, giá các CP này không giảm hoặc giảm rất nhẹ so với thị trường -- đây sẽ là cổ phiếu mạnh khi thị trường quay trở lại và có thể hình thành xu hướng tăng giá mới (kết hợp với các thông tin cơ bản về doanh nghiệp như lợi nhuận, doanh thu, hoặc yếu tố mới trong hoạt động kinh doanh chính của doanh nghiệp).

- Những phiên hồi phục quanh vùng đáy thường xuất hiện ở đầu xu hướng giảm giá, tại đây diễn ra sự chuyển giao xu hướng từ giảm (downtrend) sang tăng (uptrend).

- Giá bị chững lại, không giảm quá sâu nữa, khối lượng giao dịch giảm dần (< 50% so với các phiên trước)

- Những ngày tạo đáy thường xuất hiện lực cầu của nhóm nhà đầu tư lớn (thường là tổ chức hoặc quỹ đầu tư) ra tay để mua được mức giá hấp dẫn và cứu giá cổ phiếu của doanh nghiệp, thường là các DN cơ bản tốt.

- Mâu thuẫn giữa giá và khối lượng cổ phiếu, kèm theo tín hiệu của các chỉ báo kỹ thuật (Nến, RSI, MACD, TB động...).

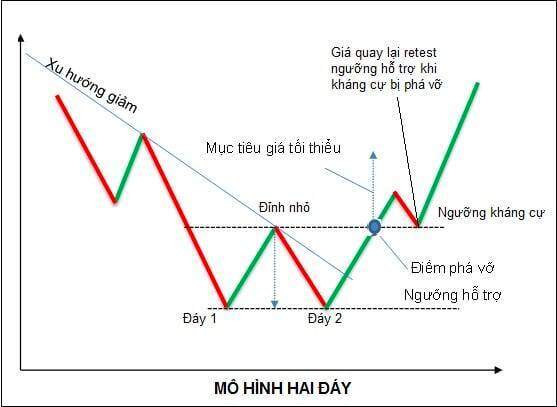

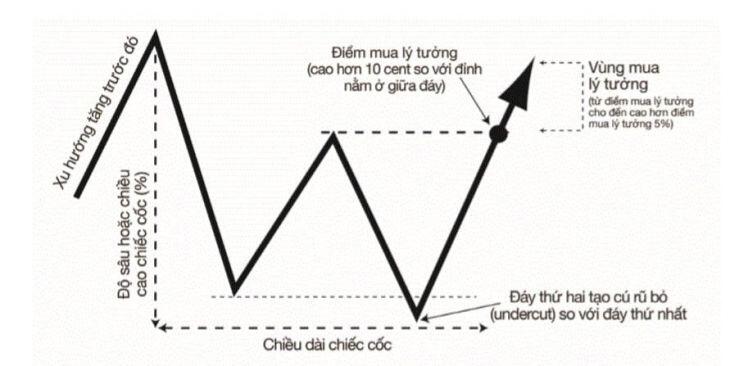

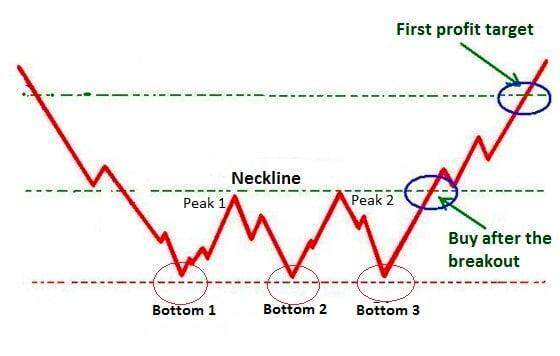

- Mẫu hình tạo đáy: William O’Neil có nhắc đến mẫu hình tạo đáy: hai đáy chữ W (Double Bottom), ngoài ra còn mẫu hình 3 đáy Triple bottom, mẫu hình tạo đáy chữ V.

- Mức độ rơi (%): thông thường những chu kỳ giảm ngắn hạn thường giảm từ 15-20% sau giai đoạn này quay lại xu hướng chính, chu kỳ giảm trung hạn từ 20-35% và sau nhịp giảm này là giai đoạn đi ngang.

5. Những phiên bùng nổ theo đà

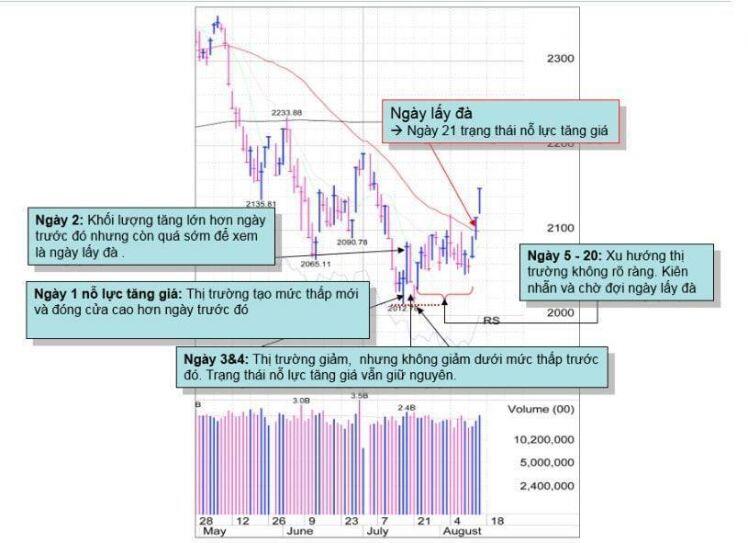

- Xuất hiện những ngày lấy đà: Một “ngày lấy đà” cho thấy nỗ lực của bên bán đã thành công, thị trường không thể tiếp tục giảm sâu hơn nữa mà dần tạo đáy và chuyển sang xu hướng tăng giá. Sau ngày lấy đà là một thời điểm tốt để nhà đầu tư bắt đầu mua dần cổ phiếu.

Cách xác định đáy của thị trường theo Phương pháp Canslim

Bước 𝟏: Tìm thời điểm mà chỉ số chung có giá thấp nhất

Khi thị trường đang trong xu hướng giảm, hãy tìm ít nhất một trong các chỉ số chung chính (chủ yếu là VNINDEX) có giá thấp nhất trong xu hướng giảm đó.

Bước 𝟐: Theo dõi trạng thái Nỗ lực tăng giá

Sau khi chỉ số chạm mức thấp nhất, nếu trong các phiên tiếp theo chỉ số tiếp tục duy trì giá đóng cửa đều cao hơn mức thấp nhất đó thì nỗ lực tăng giá vẫn được bảo toàn. Và phiên chỉ số tạo giá thấp nhất gọi là phiên đầu tiên trong nỗ lực tăng giá. Các ngày tiếp theo là ngày thứ 2, 3,4… của nỗ lực tăng giá.

Nhưng trong các phiên tiếp theo chỉ cần có 1 ngày chỉ số đóng cửa dưới mức thấp nhất thì quay trở lại bước 1.

Bước 𝟑: Xác định “Ngày lấy đà”

Ngày lấy đà được xác định khi chỉ số đóng cửa tăng tối thiểu 1.5% với khối lượng giao dịch lớn hơn phiên giao dịch ngay trước đó và xuất hiện vào ngày thứ 4 trở đi của nỗ lực tăng giá xác định trong bước 2. Cũng có vài trường hợp “ngày lấy đà” xuất hiện vào ngày thứ 3 kể từ khi thị trường tạo điểm thấp nhất nhưng như vậy vẫn còn hơi sớm để thị trường xác nhận một xu hướng mới.

6. Dấu hiệu bên ngoài

- Thị trường xuất hiện hàng hoạt các thông tin tiêu cực: vĩ mô, giá hàng hóa, lạm phát,….

- Tâm lý nhà đầu tư: đa phần là hoảng loạn bán đổ bán tháo, vô cảm, tuyệt vọng và chán nản...

- Thị trường giảm nhẹ, nhưng với thành khoản thấp. Đây là dấu hiệu lực bán đã hết, thị trường đã ổn định, chỉ chờ có 1 lực đẩy lên là thị trường đi lên.

7. Làm gì khi nhận thấy dấu hiệu tạo đáy

- Đối với những NĐT còn cầm CP, chưa bán ở những phiên TT giảm mạnh trước thì không thực hiện bán cổ phiếu nữa, mà chuẩn bị tiền mặt bên ngoài để mua lại CP có sẵn trong danh mục với mức giá tốt hơn. Bên cạnh đó, cũng “dọn sạch cỏ”: bán sạch những cổ phiếu yếu, giữ lại cổ phiếu mạnh.

- Đối với những NĐT full tiền mặt, chuẩn bị giải ngân khu vực đáy theo tỷ lệ: 30 – 30 – 30 – 10 (chiến lược giải ngân từng lần). Thường là một vùng đáy chứ hiếm khi hồi phục đáy theo “kiểu chữ V” (trừ TH dịch covid vừa qua). Mẫu hình đáy W có độ tin cậy cao hơn cả, khi đã 2 lần test đáy thành công và tiếp tục quay trở lại xu hướng chính.

- Sau khi mua đáy thành công, ở phiên thứ 4, có thể sử dụng margin (nếu thị trường/cổ phiếu) đi đúng nhận định để gia tăng tỷ lệ lợi nhuận.

Chú ý :

Đáy thường là một vùng đáy (hiếm khi chỉ rơi đến 30 là bật lên hay chỉ rơi theo hình chữ V), do đó từ khu vực này phải quan sát thật cẩn thận, có thể giải ngân theo tỷ trọng hợp lý khi xuất hiện lực cầu từ đáy: khuyến nghị 30-30-30-10 bằng tiền mặt, nếu đúng xu hướng tiếp tục mua bằng tiền margin.

Giai đoạn này, hãy theo dõi, đọc sách, tìm hiểu và làm mới lại danh mục đầu tư. Bám sát những cổ phiếu của doanh nghiệp có nền tảng cơ bản tốt, lượng tiền mặt lớn, nợ vay thấp -- từ đó định giá và mua với mức giá hợp lý. Những cổ phiếu tốt thường hồi phục rất nhanh và có nhiều khả năng sang một chu kỳ tăng mới. Do đó, nhà đầu tư hãy sáng suốt chọn lọc và tìm kiếm cơ hội cho mình.

Theo dõi người đăng bài

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường