Đằng sau mức lợi nhuận khiêm tốn của Eurowindow Holding

Nghiệp vụ đi vay ngân hàng với lãi suất cao, rồi cho vay lại doanh nghiệp thân hữu với lãi "tượng trưng", vô tình hay hữu ý, đã kéo tụt lợi nhuận của Eurowindow.

Tham vọng bất động sản

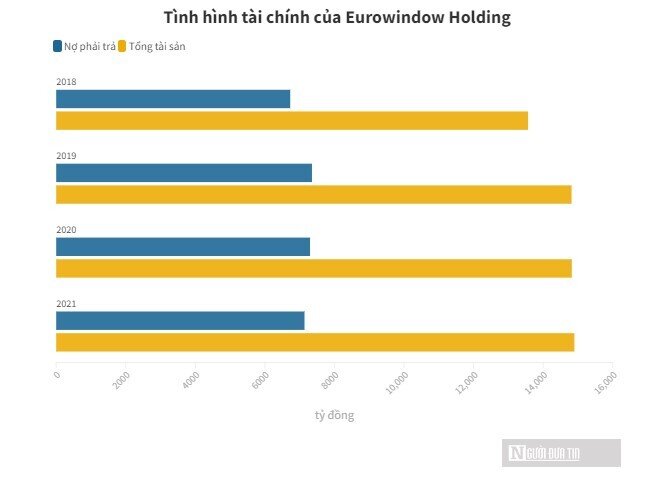

Theo dữ liệu của Người Đưa Tin, tổng tài sản của CTCP Eurowindow Holding tại ngày 31/12/2021 là 14.899 tỷ đồng, tăng nhẹ 0,5% so với đầu kỳ, trong đó vốn chủ sở hữu là 7.760 tỷ đồng, nợ phải trả là 7.139 tỷ đồng.

Eurowindow Holding được biết đến là tập đoàn gia đình của anh em doanh nhân họ Nguyễn Cảnh, gốc Thanh Chương, Nghệ An, với Chủ tịch HĐQT kiêm Người đại diện theo pháp luật là ông Nguyễn Cảnh Sơn.

Là tên tuổi trong nhóm doanh nhân gốc Đông Âu, ông Nguyễn Cảnh Sơn cùng Eurowindow Holding tới nay đã là tập đoàn kinh tế có chỗ đứng, hoạt động chính với 3 trụ cột: Sản xuất - kinh doanh vật liệu xây dựng, tài chính và bất động sản.

Trong lĩnh vực sản xuất, Eurowindow Holding là thương hiệu số 1 về cửa tại Việt Nam. Ở mảng tài chính, ông Nguyễn Cảnh Sơn là Phó Chủ tịch HĐQT và sở hữu một lượng đáng kể cổ phần tại Techcombank.

Với bất động sản, như nhiều đại gia gốc Đông Âu khác, anh em doanh nhân họ Nguyễn Cảnh đã sớm tích góp, và không ngừng gia tăng quỹ đất ngày một khổng lồ của mình.

Tại Hà Nội, Eurowindow Holding sở hữu quỹ đất rất đáng nể, cả trong và ngoài nội đô, có thể kể tới dự án Làng châu Âu 32,24ha, vốn đầu tư gần 3.000 tỷ đồng và Khu nhà vườn sinh thái Đồng Quang 26,5ha tại huyện Quốc Oai; Khu ĐTM Nghĩa Đô 8,15ha, vốn 2.000 tỷ đồng tại Quận Bắc Từ Liêm và Quận Tây Hồ; dự án KĐT Eurowindow River Park tổng vốn 3.300 tỷ đồng tại Đông Anh; dự án Trung tâm thương mại, thể thao, văn hoá Yên Hoà diện tích 8.608m2 ở Cầu Giấy hay đáng chú ý là dự án Eurowindow Lake View quy mô 173,5ha tại phường Thịnh Liệt, Hoàng Liệt, Hoàng Mai.

Trong lĩnh vực nghỉ dưỡng, Eurowindow Holding có 2 dự án lớn là 33,3ha tại Bãi Dài, Cam Ranh và siêu dự án Khu sinh thái biển Hòn Ngang – Bãi Cát Thấm có tổng diện tích 455ha (cả đất liền và mặt biển), vốn đầu tư 10.000 tỷ đồng tại Vân Phong, Khánh Hoà. Cuối năm 2018, Eurowindow Holding đã ký kết hợp tác với tập đoàn quản lý khách sạn hàng đầu thế giới Mövenpick Hotels & Resorts.

Những năm gần đây, tập đoàn của anh em doanh nhân gốc Nghệ đẩy mạnh đầu tư vào khu vực Bắc Trung Bộ. Ở Thanh Hoá, sau thành công của dự án Eurowindow Garden City vốn đầu tư 1.000 tỷ đồng, giữa năm 2020, liên danh Eurowindow Holding - CTCP Xây dựng và Quản lý Dự án số 1 (PCM1) đã được chấp thuận là chủ đầu tư thực hiện dự án khu đô thị mới quy mô 156ha, vốn đầu tư gần 13.000 tỷ đồng tại xã Hoằng Quang và xã Hoằng Long, TP. Thanh Hoá.

Gần như cùng thời điểm, tại tỉnh láng giềng Nghệ An, cũng liên danh Eurowindow Holding và doanh nghiệp cùng nhóm PCM1 trúng dự án khu đô thị mới 38ha, vốn đầu tư 4.000 tỷ đồng tại phường Đông Vĩnh và phường Cửa Nam, TP.Vinh.

Đây được xem là lần tái xuất của Eurowindow Holding tại thị trường Nghệ An, sau lùm xùm thâu tóm đất vàng công sản số 2 Trần Phú, Tp.Vinh (trước đây là trụ sở UBND phường Hồng Sơn) vào đầu thập niên trước.

Cũng tại khu vực Bắc Trung Bộ, ở Quảng Bình, CTCP Eurowindow Quảng Bình Luxury - một thành viên của Eurowindow Holding là chủ đầu tư Khu du lịch nghỉ dưỡng Quảng Xuân Luxury có diện tích 147ha tại huyện Quảng Trạch.

Đằng sau khoản lợi nhuận khiêm tốn

Là tập đoàn tư nhân hàng đầu cả nước với khối tài sản có giá trị lớn, song đáng chú ý là hiệu quả kinh doanh của Eurowindow Holding tại chưa thực sự được như kỳ vọng.

Giai đoạn 2019-2021, lợi nhuận của Eurowindow Holding liên tục suy giảm với biên độ lớn. Năm 2021, lãi sau thuế ở mức 127,3 tỷ đồng, giảm 35% so với năm 2020, và giảm tới 70% so với mức 429,8 tỷ đồng năm 2019.

Hiệu quả kinh doanh cũng theo đó về mức rất thấp, với ROE năm 2021 chỉ là 1,64%, so với 5,8% năm 2018. ROA giảm từ 2,9% về 0,85% trong 4 năm qua. Đây đều là các con số rất khiêm tốn nếu so với các tập đoàn đa ngành cùng "size" đang niêm yết trên sàn chứng khoán hiện nay.

Kết quả kinh doanh chưa thực sự tích cực trong 2 năm 2020-2021 có thể được giải thích phần nào bởi tác động của đại dịch Covid-19, song từ năm 2019 về trước, cơ cấu tài chính của Eurowindow Holding đã mang tới nhiều vấn đề đáng bàn.

Tới cuối năm 2019, tổng tài sản hợp nhất của Eurowindow Holding là 14.816 tỷ đồng, chiếm tỷ trọng lớn là hàng tồn kho (3.037 tỷ đồng, tăng 41% so với cùng kỳ), các khoản phải thu ngắn và dài hạn (6.716 tỷ đồng), tài sản cố định (918 tỷ đồng). Bên kia bảng cân đối kế toán, vốn chủ sở hữu là 7.463 tỷ đồng, trong đó vốn cổ phần 3.000 tỷ đồng, vay ngắn và dài hạn là 2.870 tỷ đồng.

Eurowindow Holding đóng vai trò công ty mẹ, đầu tư và quản lý vốn ở 11 công ty con gồm CTCP Đầu tư Xây dựng và Phát triển Công nghệ Cao (tỷ lệ lợi ích 95,7%), CTCP Đầu tư Trung thâm Thương mại Vinh (95%), CTCP Đầu tư và Xây dựng số 1 Hà Nội (51,45%), CTCP Đầu tư và Du lịch T&M Vân Phong (44,67%), CTCP Eurowindow Quảng Bình Luxury (80%), CTCP Eurowindow Quảng Bình Five Star (80%), CTCP Đầu tư Xây dựng toà nhà Mê Linh (50%), CTCP Eurowindow (53,27%), Công ty TNHH Cửa sổ nhựa Châu Âu (52,86%), CTCP Nam Bắc (52,21%).

Các công ty liên kết là CTCP Quản lý và Khai thác tổ hợp Trung tâm Văn hoá - Thương mại và Khách sạn Hà Nội - Matxcova (29,57%), CTCP Đầu tư T&M Hà Tây (13,94%), Công ty TNHH Đầu tư Phát triển và Xây dựng số 2 Hà Nội (25,73%), CTCP Vinafacade (12,05%), CTCP Bài hát Yêu thích (50%). Ngoài ra, còn ba khoản đầu tư tài chính khác đáng chú ý là 19% ở CTCP Đầu tư Du lịch Eurowindow Nha Trang, 18% tại CTCP Đầu tư Trung tâm thương mại Hà Nội - Matxcova và 11,6 tỷ đồng vào Techcombank.

Tổng giá trị các khoản đầu tư tài chính dài hạn của Eurowindow Holding là 3.129 tỷ đồng.

Về cơ cấu sở hữu, Chủ tịch HĐQT Nguyễn Cảnh Sơn trực tiếp nắm 8,5% cổ phần Eurowindow Holding, Tổng giám đốc Nguyễn Thị Quỳnh Chi có 0,5%, 91% còn lại thuộc về CTCP EuroFinance - một pháp nhân cùng nhóm. Cuối tháng 4/2022, ông Nguyễn Cảnh Sơn Tùng (SN 1994) - con trai ông Nguyễn Cảnh Sơn đã đảm trách vai trò Chủ tịch HĐQT kiêm Người đại diện theo pháp luật của EuroFinance, thay cho mắt xích kỳ cựu Nguyễn Thị Quỳnh Chi.

Tổng doanh thu hợp nhất của Eurowindow Holding năm 2019 là 3.626 tỷ đồng, tăng 20% so với năm 2018, trong đó ghi nhận tốc độ tăng mạnh từ hoạt động bán hàng với biên độ 26% lên 2.771 tỷ đồng và chiếm tới 3/4 nguồn thu của tập đoàn. Trong khi đó, doanh thu từ kinh doanh bất động sản lại giảm 27% về còn 408 tỷ đồng và chỉ chiếm chừng 1/10 tổng doanh thu toàn tập đoàn.

Trừ đi các khoản chi phí, lãi hợp nhất sau thuế của Eurowindow Holding năm 2019 là 430 tỷ đồng, tăng 5,7% so với kết quả năm 2018.

Phần lớn doanh thu và lợi nhuận của Eurowindow Holding vẫn đến từ mảng sản xuất, kinh doanh cửa nhựa của công ty con CTCP Eurowindow. Năm 2018, Eurowindow đạt doanh thu khoảng 2.300 tỷ đồng, lãi sau thuế khoảng 220 tỷ đồng.

Tới cuối năm 2019, số dư vay nợ tài chính ngắn và dài hạn của Eurowindow Holding ở mức 2.969 tỷ đồng, phần lớn là vay tín dụng và trái phiếu với mức lãi suất từ 8-12%/năm. Chi phí lãi vay luôn chiếm một tỷ trọng đáng kể trong cơ cấu chi phí của tập đoàn, trong đó năm 2018 là 190 tỷ đồng, năm 2019 là 170 tỷ đồng.

Đáng chú ý là trong khi phải đi vay với lãi suất cao, thì Eurowindow Holding lại dễ dàng có các khoản cho vay, phải thu mang tính nội bộ với một số pháp nhân có liên hệ, với tổng giá trị lên tới 4.252 tỷ đồng, tương đương ngót nghét 1/3 tổng tài sản cả tập đoàn.

Cụ thể, ngày 31/12/2017, EWH đã ký hợp đồng cho vay đối với CTCP Đầu tư và Bất động sản Á Âu. Đây là khoản cho vay vốn lưu động không kỳ hạn và không có tài sản đảm bảo, lãi suất cho vay năm 2019 là 2%/năm. Dù hạch toán là khoản phải thu ngắn hạn song số dư cho vay của Eurowindow Holding với Bất động sản Á Âu trong năm 2019 không những không giảm, mà còn tăng mạnh từ 2.594 tỷ đồng lên 2.947 tỷ đồng, xấp xỉ vốn cổ phần của tập đoàn.

Ngoài ra, Eurowindow Holding còn duy trì số dư phải thu 530 tỷ đồng, không lãi suất, không tài sản đảm bảo với Bất động sản Á Âu liên quan đến các thoả thuận hợp tác đầu tư kinh doanh các toà nhà CT1A, CT1B, CT2B và CT2C thuộc khu ĐTM Nghĩa Đô, Hà Nội.

Bên cạnh đó, Eurowindow Holding còn khoản phải thu cho vay dài hạn đối với Công ty TNHH Đầu tư Incentra. Đây là khoản cho vay có lãi suất chỉ 1%/năm theo cam kết bảo lãnh ký từ năm 2011 để bảo lãnh cho các nghĩa vụ nợ của Incentra với BIDV. Hạn mức của khoản bảo lãnh này là 142,5 triệu USD, số dư tại ngày 31/12/2019 là 33,5 triệu USD, tương đương 775 tỷ đồng. Để so sánh, Eurowindow Holding tới cuối năm 2019 có khoản vay quỹ Deutsche Investitions giá trị 6,5 triệu USD, lãi suất LIBOR 6 tháng cộng biên độ lên tới 4,2%/ năm.

Nghiệp vụ đi vay ngân hàng với lãi suất cao, rồi cho vay lại doanh nghiệp thân hữu với lãi "tượng trưng" dù vô tình hay hữu ý, cũng đã kéo tụt lợi nhuận của Eurowindow Holding, cùng với đó là nghĩa vụ thuế phải nộp cho nhà nước cũng suy giảm.

Tay chơi quen mặt trên thị trường trái phiếu doanh nghiệp

Liên tục M&A các dự án địa ốc đình đám, nhu cầu vốn của hệ sinh thái Eurowindow Holding tất nhiên là rất lớn; một phần đáng kể trong số đó, trong vài năm trở lại, được tài trợ từ nguồn trái phiếu doanh nghiệp.

Trực tiếp Eurowindow Holding ngày 25/10/2019 phát hành 250 tỷ đồng trái phiếu kỳ hạn 2 năm, lãi suất 11%/ năm, cho 2 trái chủ là CTCP Chứng khoán SSI, và nhà đầu tư cùng nhóm SSI là CTCP Đầu tư Đường Mặt trời.

Tới ngày 22/10/2021, tức là ngay trước khi lô trái phiếu trên đáo hạn 3 ngày, SSI tiếp tục thu xếp một đợt phát hành trái phiếu mới cho Eurowindow Holding, với kỳ hạn 3 năm, lãi suất 10%/ năm, và với giá trị, thật trùng hợp, đúng bằng 250 tỷ đồng!

Lô trái phiếu được đảm bảo bằng 8,3 triệu cổ phần TCB của Techcombank, với cam kết giá trị tài sản đảm bảo luôn không thấp hơn 150% dư nợ gốc. Với thị giá TCB giảm mạnh trên sàn chứng khoán vừa qua, 8,3 triệu cổ phần TCB từng có lúc về chỉ còn 270 tỷ đồng, và hiện là 323 tỷ đồng, chỉ tương đương 129% dư nợ gốc của lô trái phiếu 250 tỷ đồng.

Ngoài công ty mẹ Eurowindow Holding, CTCP Đầu tư và Du lịch T&M Vân Phong - chủ đầu tư dự án 455ha ở Khánh Hoà vào ngày 22/1/2020 cũng huy động thành công 500 tỷ đồng qua phương thức này. Hay CTCP Đầu tư T&M Việt Nam từ tháng 7-9/2020 đã phát hành 823,2 tỷ đồng trái phiếu kỳ hạn 29 tháng.

Về phần mình, CTCP xây dựng và Quản lý dự án số 1 (PCM1) vào ngày 14/7/2021 cũng đã phát hành 500 tỷ đồng trái phiếu kỳ hạn 24 tháng. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và có bảo đảm bằng tài sản là quyền sử dụng đất và toàn bộ tài sản liên quan đến 3 thửa đất có diện tích lần lượt là 44.838m2; 9.980m2 và 4.495m2 tại thị trấn Quang Minh, huyện Mê Linh, Hà Nội thuộc sở hữu của CTCP Đầu tư T&M Việt Nam.

Lãi suất áp dụng cho kỳ tính lãi đầu tiên là 8,9%/năm, các kỳ tiếp theo bằng mức tham chiếu cộng biên độ 1,5%/năm. 500 tỷ đồng thu về từ đợt phát hành sẽ được PCM1 dùng để thanh toán tiền đặt cọc nhận chuyển nhượng dự án Trung tâm thương mại Vật liệu Xây dựng và trang thiết bị nội thất Mê Linh Plaza, thị trấn Quang Minh, huyện Mê Linh, Hà Nội và dự án Trung tâm thương mại & dịch vụ tổng hợp Mê Linh Plaza Hà Đông thuộc sở hữu của CTCP Đầu tư T&M Việt Nam.

Không rõ tiến độ sử dụng vốn đến đâu, song biết rằng, vào ngày 14/7/2022 vừa qua, PCM1 đã mua lại 200 tỷ đồng trước hạn của lô trái phiếu trên.

Ở một chi tiết đáng lưu ý, cả lô trái phiếu của PCM1 lẫn T&M Vân Phong đều được thu xếp bởi VPBank và Chứng khoán VPS. Trong khi VPS đơn thuần chỉ là nghiệp vụ thu xếp, thì nhóm chủ VPBank, nên biết, đã có những thương vụ khá mật thiết với Eurowindow Holding.

Đơn cử, tại Cam Ranh, tổ hợp Mövenpick Resort và Radisson Blu Cam Ranh trước nay được biết đến với vai trò sở hữu của Eurowindow Holding. Tuy nhiên, nhóm MIK Group - thương hiệu bất động sản của giới chủ VPBank từ cuối năm 2015 đã mua lại một phần đáng kể dự án này, chi tiết sẽ được đề cập trong một bài viết khác.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận