DAG đặt kế hoạch lãi trước thuế 22 tỷ năm 2023

CTCP Tập đoàn Nhựa Đông Á (HOSE: DAG) vừa công bố tài liệu dự kiến trình ĐHĐCĐ 2023, trong đó có kế hoạch sản xuất kinh doanh, phương án phát hành cổ phiếu hoán đổi nợ và phát hành cổ phiếu tăng vốn điều lệ.

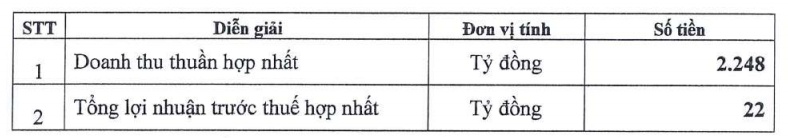

DAG đặt mục tiêu doanh thu thuần hợp nhất năm 2023 đạt 2,248 tỷ đồng, tăng không đáng kể so với mức 2,244 tỷ đồng năm 2022. Mục tiêu lãi trước thuế 22 tỷ đồng, tăng 55% so với năm trước.

Kế hoạch kinh doanh của DAG năm 2022

Nguồn: DAG

Công ty không dự định chi cổ tức năm 2022. Sau khi trích lập các quỹ, thù lao cho HĐQT và BKS, số dư lợi nhuận chưa phân phối còn gần 18.8 tỷ đồng. Công ty đang trong giai đoạn đầu tư, mở rộng các nhà máy nên quyết định giữ lại toàn bộ số tiền để tái đầu tư.

Phát hành cổ phiếu riêng lẻ để hoán đổi khoản nợ 212 tỷ đồng

Ngoài ra, HĐQT DAG đã thông qua phương án phát hành cổ phiếu riêng lẻ cho chủ nợ để hoán đổi nợ trong năm 2023, nhằm thực hiện kế hoạch tái cơ cấu tài chính và theo đề nghị của bên cho vay.

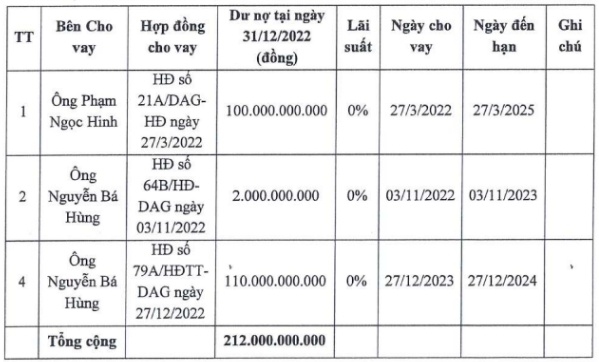

Cụ thể, theo BCTC kiểm toán năm 2022, DAG có các khoản nợ phát sinh (lãi suất 0%) theo các hợp đồng vay đối với các cá nhân là ông Phạm Ngọc Hinh - Phó Chủ tịch HĐQT Công ty và ông Nguyễn Bá Hùng. Dư nợ của các khoản vay này tại thời điểm 31/12/2022 là 212 tỷ đồng.

Nguồn: DAG

Theo đó, số lượng cổ phiếu dự kiến phát hành để hoán đổi cho các khoản vay trên tối đa không quá 21.2 triệu cp, giá phát hành là 10,000 đồng/cp, tương ứng 212 tỷ đồng. Tỷ lệ hoán đổi là 10,000:1 (10,000 đồng nợ hoán đổi được 1 cổ phần phát hành thêm).

Sau hoán đổi, ông Phạm Ngọc Hinh sẽ nhận được 10 triệu cp, còn ông Nguyễn Bá Hùng nhận 11.2 triệu cp. Vốn điều lệ Công ty tăng lên 807.6 tỷ đồng, khoản nợ các cá nhân trên sẽ được xóa. Số cổ phần phát hành hoán đổi nợ bị hạn chế chuyển nhượng 1 năm từ ngày kết thúc đợt phát hành.

Chào bán cổ phiếu riêng lẻ tăng vốn điều lệ

Năm 2023, HĐQT Công ty cũng dự kiến chào bán riêng lẻ tối đa 20 triệu cp với giá chào bán 10,000 đồng/cp, tương ứng thu về 200 tỷ đồng, nhằm góp vốn vào công ty con là Công ty TNHH Nhựa Đông Á để tăng vốn, tiếp tục triển khai dự án đầu tư xây dựng nhà máy sản xuất các sản phẩm nhựa - giai đoạn 2; đồng thời bổ sung nguồn vốn lưu động phục vụ hoạt động sản xuất kinh doanh và/hoặc thanh toán nợ vay ngân hàng cũng như thanh thoán các khoản nợ vay đến hạn khác của Công ty.

Đối tượng chào bán là các nhà đầu tư chứng khoán chuyên nghiệp, cổ phiếu chào bán sẽ bị hạn chế chuyển nhượng tối thiểu 1 năm kể từ ngày kết thúc đợt chào bán. Điều lệ DAG không quy định về tỷ lệ sở hữu tối đa của nhà đầu tư nước ngoài tại Công ty.

Dự kiến sau khi kết thúc đợt chào bán, vốn điều lệ Công ty tăng lên 1,007 tỷ đồng, bao gồm cả phần vốn tăng thêm do chào bán cổ phần hoán đổi nợ.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận