Cơn khát trái phiếu doanh nghiệp: “Bom” nổ chậm?

Dù không thước đo tín nhiệm, các điều kiện "bảo lãnh" mù mờ nhưng người mua kẻ bán trái phiếu doanh nghiệp vẫn hân hoan...

Riêng tháng 7/2019, lượng trái phiếu doanh nghiệp hút tới 6.764 tỷ đồng và 300 triệu USD, con số này của 6 tháng trước là trên 116 nghìn tỷ đồng. Dù không thước đo tín nhiệm, các điều kiện "bảo lãnh" mù mờ nhưng người mua kẻ bán vẫn hân hoan.

Con số trên được cập nhật bởi Hiệp hội thị trường trái phiếu Việt Nam (VBMA); còn tính chung 6 tháng đầu năm 2019, số liệu từ Bộ Tài chính cho thấy, tổng lượng trái phiếu doanh nghiệp đạt 116.085 tỷ đồng, tăng 74% so với cùng kỳ.

Đưa "giấy" là lấy tiền?

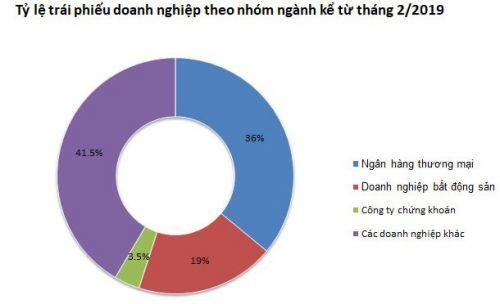

Còn tính từ khi Nghị định 163/2018/NĐ - CP của Chính phủ về phát hành trái phiếu doanh nghiệp (ban hành 4/12/2018, hiệu lực 1/2/2019), gần như tuần nào cũng có đợt phát hành mới. Trong đó, lượng trái phiếu được phát hành bởi khu vực ngân hàng đạt 36.700 tỷ (36%), bất động sản 22.122 tỷ (19%), công ty chứng khoán 3,5% và 41,5% là của các nhóm ngành khác.

Theo VBMA, trong tháng 7/2019, có 23 doanh nghiệp phát hành trái phiếu thì chỉ có 1 đơn vị không thành công là Công ty Cổ phần Đầu tư Đường Mặt Trời. Đây là loại trái phiếu phát hành riêng lẻ.

Phát hành nhiều nhất trong tháng này (không tính khu vực ngân hàng, chứng khoán), chính là đại gia Công ty Cổ phần Đầu tư và Phát triển Du lịch Phú Quốc với 1.710 tỷ đồng (25,28%), được chia thành nhiều đợt. Kế đến là Công ty Cổ phần Khu Du lịch Bắc Mỹ An, chỉ trong 1 đợt, phát hành thành công 1.000 tỷ đồng (xấp xỉ 15%).

Đáng chú ý, hầu hết lãi suất trái phiếu doanh nghiệp đều cao ngất ngưởng, như thể nước trong cơn khát. Đơn cử, Công ty TNHH Mặt trời Sông Hàn phát hành 2 đợt, mỗi đợt 100 tỷ, kỳ hạn 5 năm, lãi suất cố định 2 năm đầu là 10%/năm, sau đó là lãi suất thả nổi bằng lãi suất tiết kiệm 5 năm của VPBank + 2,25%/năm. Công ty Cổ phần Đầu tư Thành Thành Công phát hành kỳ hạn 2 năm thì lãi suất cố định chốt luôn 12%/năm.

Công ty Cổ phần Đầu tư và Phát triển Du lịch Phú Quốc, phát hành cả 1.710 tỷ đồng, kỳ hạn 3 năm thì đều lãi suất 10%/năm 1 năm đầu, 2 năm còn lại là lãi suất thả nổi tương ứng bình quân lãi suất tiết kiệm 4 ngân hàng lớn (theo thông lệ là nhóm 4 ngân hàng nhà nước chi phối vốn - PV) + 4%/năm.

Còn theo bản cập nhật của Trung tâm Nghiên cứu MSB, lãi suất trái phiếu cao hơn lãi suất cho vay trung dài hạn của ngân hàng từ 0,5% - 1%, cá biệt có doanh nghiệp bất động sản huy động lãi suất từ 12% - 14%. Thậm chí, Công ty Phát triển Bất động sản Phát Đạt phát hành trái phiếu lãi suất tới 14,5%.

Cũng theo trung tâm này, đến cuối tháng 6/2019 quy mô trái phiếu doanh nghiệp có mức vốn hoá bằng 10,22% GDP, tăng 21% so với cùng kỳ; trong khi, mục tiêu đến năm 2020 là 7% GDP.

Rất nhiều chuyên gia dự báo rằng, trong vài năm tới, tăng trưởng của thị trường trái phiếu sẽ đạt 30% - 40% so với hiện nay.

Với mức lãi suất nêu trên, huy động vốn và phát hành trái phiếu tăng vốn cấp 2 ở các ngân hàng thương mại gặp không ít khó khăn, đặc biệt là nhóm ngân hàng thương mại nhà nước chi phối vốn.

Hiện tại, Agribank đang chào phát hành 5.000 tỷ đồng trái phiếu, kỳ hạn 7 năm, lãi suất 8,1%/năm để đáp ứng đủ hệ số an toàn vốn tối thiểu, kịp phục vụ nhu cầu tín dụng vụ thu đông và đông xuân. Một phó tổng giám đốc ngân hàng này phàn nàn với phóng viên VnEconomy: "Các doanh nghiệp chào lãi suất như vậy thì ngân hàng không thể nào cạnh tranh nổi cả huy động vốn lẫn phát hành trái phiếu tăng vốn".

Nguồn: Trung tâm Nghiên cứu Ngân hàng MSB.

Phiên bản mới của "sân sau"

Một nhân lực chủ chốt về quản trị rủi ro ở một ngân hàng (đã đạt chuẩn basel II), với công việc thường ngày là đánh giá và đưa ra khuyến cáo đối với ban điều hành các thương vụ phát hành trái phiếu doanh nghiệp cho VnEconomy biết, ông buộc phải rời bỏ ngân hàng.

Lý do là rủi ro quá lớn khi thường xuyên phải ký vào hàng loạt báo cáo đánh giá tích cực với các thương vụ phát hành trái phiếu của các tập đoàn kinh tế tư nhân hàng đầu.

Ông kể: Một tập đoàn rất lớn (tạm gọi là V) "rất thân" với một ngân hàng đối tác (tạm gọi là T) muốn phát hành một lô trái phiếu 1.000 tỷ đồng, V đã thông qua C (là công ty chứng khoán của T) với bản hợp đồng: bảo lãnh phát hành; nghĩa là, hợp đồng đảm bảo cho V phát hành thành công cận trên của ham muốn và dĩ nhiên, không đồng nghĩa bảo lãnh thanh toán đối với người mua.

Trước hết, C sẽ tư vấn cho V rằng, với một lô lớn như vậy, sẽ cân nhắc tình hình thị trường để phát hành một đợt hay chia thành nhiều đợt.

Tiếp đó, trong trường hợp phát hành lô 1.000 tỷ đồng trong 1 đợt, C sẽ dành ra 200 tỷ bán hoặc ký gửi cho công ty quản lý quỹ (cũng thuộc ngân hàng T) hoặc công ty chứng khoán khác là đối tác (buôn có bạn, bán có phường).

Với 800 tỷ còn lại, C xé lẻ ra thành nhiều món, mỗi món tương ứng khoảng vài trăm triệu đồng để bán cho những nhà đầu tư cá nhân thông qua hệ thống chi nhánh, phòng giao dịch của ngân hàng mẹ T.

Trong trường hợp số hàng "ký gửi" cho công ty quản lý quỹ, đối tác không tiêu thụ được, C lại mang về bán tiếp sau khi chịu hao tổn một ít phí. Một câu hỏi đặt ra, C lấy tiền ở đâu, ông này cho biết, tiền có thể của C (vốn, các quỹ…), thậm chí, nếu cần số lượng tiền lớn vượt khả năng ôm của C thì ngân hàng mẹ T sẽ bơm sang với một ít bút toán rất đơn giản. Cũng có trường hợp, ngân hàng mẹ T sẽ ôm đỡ cho C một cơ số nhất định.

Hiện tại, Ngân hàng Nhà nước đang gắt gao việc đẩy tín dụng trá hình qua kênh trái phiếu. Tuy việc kiểm tra này không đến mức "xuân thu nhị kỳ", không thường xuyên, không bất thình lình và nhất là đã được mặc định vào ngày cuối tháng, quý hay 31/12; cho nên, trước hạn báo cáo sổ sách chừng vài ngày, ngân hàng T đẩy hết hàng về cho C là sạch sổ.

"Phải kiểm tra bất thường như kiểm quỹ tiền mặt trong két thì mới chỉ tận tay day tận mặt ngân hàng mẹ đã tiếp tay cho công ty chứng khoán con như thế nào trong việc phát hành trái phiếu doanh nghiệp. Những cái gọi là hạn mức, tỷ lệ đều có thể che mắt", ông này nói với VnEconomy.

Có vẻ như, kể từ 2012, khi Chính phủ và Ngân hàng Nhà nước mở cuộc tiến công vào sở hữu chéo, dẹp trừ các cặp sân sau của các ngân hàng, những tưởng đã xong thì nay, lại một dạng sân sau phiên bản mới xuất hiện.

Phải kiểm tra bất thường như kiểm quỹ tiền mặt trong két thì mới chỉ tận tay day tận mặt ngân hàng mẹ đã tiếp tay cho công ty chứng khoán con như thế nào trong việc phát hành trái phiếu doanh nghiệp. Những cái gọi là hạn mức, tỷ lệ đều có thể che mắt.

Một chuyên gia khuyến nghị

Mù mờ bảo lãnh

Một câu hỏi đặt ra: công ty chứng khoán C dựa vào độ tín nhiệm nào để đứng ra ký hợp đồng bảo lãnh phát hành trái phiếu doanh nghiệp cho V? Thực tế cho thấy, C hoàn toàn dựa vào báo cáo đánh giá tín nhiệm V của ngân hàng T; thay vì một công ty độc lập.

Hồi tháng 5/2019, một tập đoàn lớn đã dừng tham gia xếp hạng tín nhiệm bởi Fitch. Đó cũng là điều dễ hiểu, vì những lý do, nếu độ tín nhiệm bị hạ thấp, họ sẽ rất khó tiếp cận với các kênh vốn và luôn phải trả lãi suất cao hơn để bù đắp rủi ro.

Không chỉ đối với trường hợp nêu trên, hầu hết lượng phát hành trái phiếu doanh nghiệp từ đầu năm đến nay không hề qua đánh giá tín nhiệm bởi một đơn vị độc lập và luôn có bóng dáng ngân hàng thoắt ẩn, thoắt hiện phía sau.

Khi phát hành thành công, doanh nghiệp hút được vốn mà thủ tục nhanh, trong khi ngân hàng, công ty chứng khoán thu được phí, nên cả thị trường say sưa trong tuần trăng mật.

Soi vào 23 doanh nghiệp phát hành trong tháng 7/2019, cho thấy, phần lớn là doanh nghiệp bất động sản, chủ yếu dành cho các dự án phân khúc cao cấp; còn thống kê từ khi Nghị định 163 có hiệu lực (tháng 2/2019) thì nhóm ngành bất động sản chiếm tới 19% tổng doanh số phát hành.

Đặc biệt, trong số 23 doanh nghiệp nêu trên, ngoài các ngân hàng, công ty chứng khoán và Công ty Cổ phần Du lịch Bắc Mỹ An là phát hành "không có tài sản đảm bảo"; hầu hết các doanh nghiệp khác đều ghi là "có tài sản đảm bảo" và/hoặc "có bảo lãnh thanh toán".

Vị chuyên gia quản trị rủi ro ở ngân hàng T (nêu trên) phân tích: với trường hợp có tài sản bảo đảm thì doanh nghiệp phát hành dùng luôn tài sản hình thành từ vốn phát hành, cộng với các tài sản khác (cổ phiếu của mình) để làm tài sản bảo đảm; giá trị tài sản bảo đảm có khi lên tới 200% so với doanh số phát hành (chẳng hạn, phát hành 1.000 tỷ thì giá trị tài sản bảo đảm 2.000 tỷ).

Siết tín dụng bất động sản để bảo vệ ngân hàng nhưng bất động sản vẫn tìm vốn một phần ở ngân hàng, một phần ở các nhà đầu tư khác và với cách thức như nêu trên, chỉ là chuyển rủi ro từ chỗ này sang chỗ kia.

"Giả định thị trường bất động sản đổ vỡ hay đình trệ, cổ phiếu đóng băng thì lấy nguồn nào để trả cho nhà đầu tư", ông này nói.

Chưa kể, với khung pháp lý giải chấp như hiện nay, nhà đầu tư cá nhân trót mua các "mảnh giấy xé lẻ" như nói trên rất khó khăn để đòi được nợ. Ở trường hợp này, những công ty chứng khoán hay ngân hàng đứng ra bảo lãnh phát hành sẽ đẩy hết rủi ro về doanh nghiệp phát hành và người mua.

Còn với "bảo lãnh thanh toán" thì sao? Đa phần nhà đầu tư cá nhân khi mua trái phiếu doanh nghiệp được các nhân viên ngân hàng tư vấn, nhất là các ngân hàng có thương hiệu lớn thì tấm logo kia trở thành bảo chứng nên rất yên tâm.

Vì vậy, đối với "bảo lãnh thanh toán", những câu hỏi: ai thanh toán, thanh toán một lần hay nhiều lần, mức độ ưu tiên của chủ nợ (trái chủ)… khi doanh nghiệp vỡ nợ, không mấy trái chủ quan tâm.

Trên thực tế, Ngân hàng Nhà nước không cho phép ngân hàng bảo lãnh thanh toán với trái phiếu doanh nghiệp nhằm tránh tín dụng trá hình qua kênh này.

"Siết tín dụng bất động sản để bảo vệ ngân hàng nhưng bất động sản vẫn tìm vốn một phần ở ngân hàng, một phần ở các nhà đầu tư khác và với cách thức như nêu trên, chỉ là chuyển rủi ro từ chỗ này sang chỗ kia", vị chuyên gia trên kết lại.

Kinh doanh mà mới mở ra đã dùng khung pháp lý trấn ngay thì làm ăn gì được?

(Ông Lê Xuân Nghĩa, nguyên Phó chủ tịch Uỷ ban Giám sát tài chính quốc gia)

Khi tín dụng bất động sản bị siết chặt, tăng trưởng tín dụng bị gói vào "room", dòng vốn vào bất động sản bị thu hẹp thì tự thị trường phải tìm cách đi.

Cũng đừng vội đặt vấn đề xếp hạng tín nhiệm vì hàng nghìn doanh nghiệp có nhu cầu phát hành trái phiếu doanh nghiệp trong khi công ty xếp hạng tín nhiệm trong nước hầu như không có. Công ty nước ngoài thì không vào, nếu có thì chỉ tập trung vào các doanh nghiệp lớn, vậy ai xếp hạng? Đã phát hành riêng lẻ thì mấu chốt là niềm tin giữa nhà đầu tư và bên phát hành.

Dĩ nhiên, để thị trường bền vững thì trái phiếu doanh nghiệp phải qua xếp hạng tín nhiệm. Nhìn mô hình trái phiếu "Gấu Trúc" của Trung Quốc sẽ thấy, họ phát hành khắp nơi và dùng tiền thu hút được để tài trợ cho các công ty trong, ngoài nước, tất cả trái phiếu "Gấu Trúc" đều qua xếp hạng tín nhiệm.

Trái phiếu doanh nghiệp mới nở rộ gần đây, cái gì mới cũng thái quá, nó cũng như Bitcoin hay phái sinh. Nhưng cũng đừng vì thế mà hạn chế đóng khung.

Hãy để cho thị trường vận hành, nhất là giai đoạn đầu, cơ quan quản lý tiếp tục nghe ngóng, xem có tiêu cực, rủi ro gì để điều chỉnh dần. Kinh doanh mà mới mở ra đã dùng khung pháp lý trấn ngay thì làm ăn gì được?

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận