Cổ phiếu ngân hàng vẫn giữ vai trò lớn

Thị trường đang trong nhịp hồi phục, nên dòng tiền đầu cơ tìm đến các cổ phiếu đã giảm giá sâu, hoặc có dấu hiệu tạo đáy, đặc biệt là các mã mang tính dẫn dắt ở nhóm ngân hàng.

Kỳ vọng sóng nhỏ

Anh Ngô Hưng, một nhà đầu tư tại Hà Nội cho rằng, câu chuyện cơ bản gắn với nhóm cổ phiếu ngân hàng đã được kể trong suốt 15 tháng qua và cần được làm mới. Các ngân hàng có câu chuyện riêng sẽ dễ thu hút đầu tư hơn.

“Trong giai đoạn tới, nhóm cổ phiếu ngân hàng sẽ phân hóa mạnh và khó tạo ra làn sóng tăng như nửa đầu năm. Có thể nhiều người lạc quan với kết quả kinh doanh tích cực của ngành ngân hàng và tăng mua khi thấy giá cổ phiếu giảm, nhưng sẽ sớm hiện thực hóa lợi nhuận sau khi giá tăng. Vì thế, nhóm cổ phiếu này dự kiến sẽ dao động trong biên độ 10 - 15%. Nếu chỉ nhìn từ nay đến cuối năm 2021, nhóm cổ phiếu ngân hàng không còn quá hấp dẫn, nhưng nhìn dài hạn trong vài ba năm tới thì đây vẫn là nhóm đáng đầu tư”, anh Hưng nêu quan điểm.

Thực tế, từ năm 2020 đến nay, cổ phiếu ngân hàng thường xuyên là nhóm dẫn dắt và ảnh hưởng mạnh nhất tới thị trường, vì độ lớn của ngành và mức độ giao dịch mỗi ngày chiếm trên 30% tổng giá trị giao dịch. So với đầu năm 2021, giá cổ phiếu ngân hàng hiện có mức tăng trung bình 30%, trong khi lợi nhuận 6 tháng tăng trên 62%, nên định giá của không ít cổ phiếu vẫn còn hấp dẫn.

Theo ông Nguyễn Hồng Khanh, Giám đốc Phân tích Công ty Chứng khoán Quốc tế Việt Nam, nhiều ngân hàng đang gấp rút hoàn thành thủ tục tăng vốn điều lệ, bởi xu thế và yêu cầu bắt buộc tăng vốn mới có cơ hội tăng tín dụng và tăng tổng tài sản. Với các ngân hàng tiến tới tiêu chuẩn Basel III thì tỷ lệ vốn tự có đòi hỏi cao hơn.

Giá cổ phiếu ngành ngân hàng tăng một phần là nhờ kỳ vọng này, ngoài yếu tố thị trường chung tăng điểm, hiệu quả kinh doanh nửa đầu năm 2021 ở mức cao. Tuy nhiên, sau khi các ngân hàng hoàn thành việc tăng vốn thì mức định giá sẽ kém đi.

Một số ngân hàng trong giai đoạn vừa qua tăng tốc xây dựng hệ thống nền tảng số hóa, mở rộng các kênh đầu tư bán lẻ sâu rộng, tạo nên sức mạnh cạnh tranh mới trên thị trường. Những ngân hàng này sẽ có cơ hội tăng trưởng nhanh hơn sau quá trình tăng vốn, bên cạnh việc quản trị rủi ro hiệu quả.

Lưu ý, mức định giá P/B (thị giá trên giá trị sổ sách) hiện nay của nhóm cổ phiếu ngân hàng trên 2 lần, không phải là mức thấp, nên nếu có sóng tăng trong những tháng cuối năm thì khả năng sóng sẽ không mạnh.

“Nhóm ngân hàng sẽ duy trì đà tăng trưởng tín dụng trong các tháng cuối năm 2021, nhưng mức tăng trưởng đột biến khó có thể diễn ra như 6 tháng đầu năm. Do đó, sóng cổ phiếu ngân hàng sẽ phân hóa rõ nét trong giai đoạn tới”, ông Khanh nhận định.

Trong trường hợp thị trường xác nhận xu hướng tăng trung hạn, nhóm cổ phiếu ngân hàng khó có thể đứng ngoài khi chiếm tỷ trọng vốn hóa lớn nhất trong VN30 và chiếm khoảng 34% trong VN-Index.

Nhìn chung, cổ phiếu ngân hàng vẫn được thị trường, giới đầu tư đánh giá là nhóm chủ lực tác động đến xu hướng chung. Việc các ngân hàng được nâng mức trần tăng trưởng tín dụng sẽ bù đắp một phần tác động tiêu cực từ đợt giảm lãi suất cho vay.

Mặc dù vậy, các ngân hàng hỗ trợ doanh nghiệp bị ảnh hưởng bởi dịch Covid-19 bằng cách hạ lãi suất cho vay từ 1 - 2%/năm sẽ khó tránh khỏi nguy cơ suy giảm biên lợi nhuận, trong khi rủi ro nợ xấu tăng lên. Mức tăng trưởng lợi nhuận của các ngân hàng trong nửa cuối năm 2021 được dự báo từ 13 - 15%.

Rủi ro lớn nhất là nợ xấu

Cổ phiếu ngân hàng là nhóm dẫn dắt thị trường và thúc đẩy đà tăng của các chỉ số chứng khoán trong nửa đầu năm 2021 nhờ sự bứt phá trong kết quả kinh doanh, đến từ cả tăng trưởng thu nhập lãi thuần (do biên lãi ròng tăng khi lãi suất huy động giảm sâu hơn lãi suất cho vay) và tăng trưởng từ phí, nguồn thu khác khi biện pháp phong tỏa, giãn cách nhằm phòng chống dịch Covid-19 gián tiếp thúc đẩy nhu cầu sử dụng dịch vụ ngân hàng.

Tuy vậy, làn sóng Covid-19 lần thứ tư với số ca nhiễm mới tại nhiều địa phương tăng mạnh, ảnh hưởng đến hoạt động sản xuất - kinh doanh của các doanh nghiệp, cùng định hướng hạ lãi suất cho vay từ Ngân hàng Nhà nước là hai yếu tố sẽ tác động đáng kể đến kết quả kinh doanh ngành ngân hàng trong quý III, với rủi ro nợ xấu tăng và biên lãi ròng bị thu hẹp. Đây là nguyên nhân chính khiến cổ phiếu ngân hàng dẫn đầu đợt điều chỉnh của thị trường từ đầu tháng 7/2021.

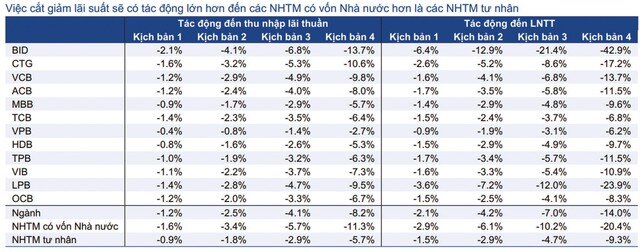

Kịch bản tác động khi giảm lãi suất cho vay. Nguồn HSC.

Công ty Chứng khoán KB Việt Nam (KBSV) đánh giá, diễn biến điều chỉnh của nhóm cổ phiếu ngân hàng trong tháng 7 tương đồng với xu hướng của thị trường chung.

Ở giai đoạn hiện tại, cổ phiếu ngành ngân hàng đã có sự hồi phục tốt nhờ động lực đến từ lực cầu bắt đáy sau nhịp giảm sâu; triển vọng vĩ mô tích cực trong dài hạn đảm bảo tăng trưởng lợi nhuận của ngành; định giá tương đối hấp dẫn với các chỉ tiêu về hiệu suất kinh doanh vượt trội so với các ngân hàng trong khu vực; động lực riêng đến từ tăng vốn, thoái vốn công ty con, hạn mức tăng trưởng tín dụng được nới…

Rủi ro lớn nhất của nhóm cổ phiếu ngân hàng là áp lực trích lập dự phòng nợ xấu theo quy định tại Thông tư 03/2021/TT-NHNN đối với các khách hàng bị ảnh hưởng bởi dịch Covid-19. Tuy nhiên, rủi ro này có thể đã phản ánh một phần vào giá cổ phiếu và nhiều ngân hàng nhanh chóng tăng trích lập dự phòng trong hai quý đầu năm 2021, giúp giảm áp lực cho nửa cuối năm.

Về nhịp tăng điểm trong gần 2 tuần qua, ông Lê Đức Khánh, Giám đốc chiến lược Công ty Chứng khoán VPS nhận xét, dòng tiền không đồng loạt chảy vào thị trường, mà giao dịch tập trung ở một số nhóm cổ phiếu.

Thông tin giảm lãi suất là yếu tố hỗ trợ thị trường chung, nhưng lợi nhuận của những ngân hàng giảm lãi suất sẽ bị ảnh hưởng. Trong bối cảnh dịch bệnh có khả năng kéo dài, còn quá sớm để nói rằng các cổ phiếu ngân hàng vừa đi qua vùng đáy và sẽ quay lại tăng giá mạnh, nếu có thì chỉ diễn ra ở một vài cổ phiếu.

“Tôi nghĩ cơ hội có vẻ không còn nhiều, nhà đầu tư nên đa dạng hóa danh mục”, ông Khánh khuyến nghị.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường