Cổ phiếu bất động sản công nghiệp nhiều triển vọng bứt phá trong năm 2023

Chứng khoán ACBS đánh giá tích cực về triển vọng dài hạn của ngành bất động sản công nghiệp với nhiều, trong đó KBC, IDC và SIP được cho là 3 cổ phiếu nổi bật nhất.

Ngành bất động sản công nghiệp

Số khu công nghiệp (KCN) được thành lập tăng gần 7 lần trong 22 năm qua, từ 61 năm 2000 lên 410 năm 2022. Tính đến cuối năm 2022, Việt Nam có gần 300 khu công nghiệp đang hoạt động với tỷ lệ lấp đầy trung bình ổn định ở mức 71,1%. Lũy kế các KCN đã thu hút khoảng 11.000 dự án đầu tư trực tiếp trong nước (DDI) với tổng vốn đăng ký gần 3 triệu tỷ đồng.

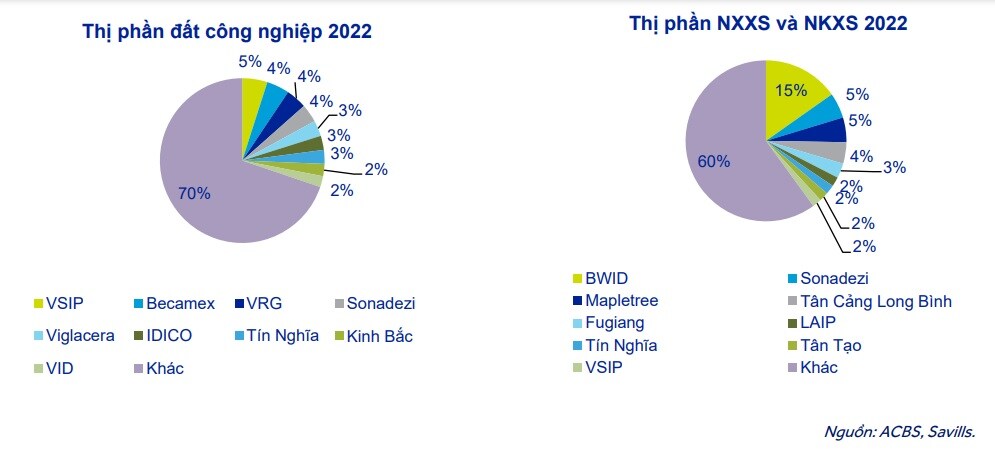

Trong năm 2022, giá cho thuê đất tiếp tục xu hướng tăng nhưng với tốc độ chậm hơn do vốn FDI đăng ký giảm và nhu cầu toàn cầu giảm nên các nhà đầu tư muốn giảm thiểu rủi ro, dự trữ tiền mặt để phòng thủ và trì hoãn kế hoạch mở rộng/di dời nhà máy. Thị trường phía Bắc ghi nhận giá cho thuê đất trung bình là 111 USD/m2. Tỷ lệ lấp đầy ổn định ở mức 79,1% ở phía Bắc và 85,6% ở phía Nam.

Xu hướng tương tự cũng được ghi nhận ở thị trường nhà xưởng xây sẵn với giá thuê trung bình là 4,84 USD/m2/tháng ở phía Bắc và 4,75 USD/m2/tháng ở phía Nam.

ACBS đánh giá tích cực vể triển vọng dài hạn của ngành bất động sản khu công nghiệp với nhiều cơ hội thuận lợi. Do diện tích đất hạn chế và nhu cầu ổn định từ các công ty nước ngoài, giá thuê dự kiến tiếp tục tăng chậm lại và tỷ lệ lấp đầy giữ ở mức ổn định.

Về dài hạn, nguồn cùng mới sẽ mở rộng ra xa khu vực truyền thống vì có giá thuê thấp hơn và có nhiều lô đất có diện tích lớn hơn. Nhu cầu về các khu công nghiệp xanh và thông minh, nhà kho, nhà xưởng nhiều tầng ở các thành phố đông đúc và các cơ sở có thể linh hoạt chuyển đổi giữa nhà kho và nhà máy để đáp ứng nhu cầu của người thuê sẽ tăng lên.

So với các nước trong khu vực, Việt Nam có tốc độ tăng trưởng GDP cao và tỷ lệ lạm phát thấp. Đây là nên tảng vững chắc để thu hút các nhà đầu tư nước ngoài vào Việt Nam. Dù thế giới đang đối mặt với nhiều khó khăn nhưng những chỉ số này dự kiến sẽ nằm trong tầm kiểm soát trong năm 2023.

Lực lượng lao động của Việt Nam dồi dào với chi phí cạnh tranh. Lao động là thành phần lớn nhất trong tổng chi phí hoạt động ở hầu hết các nước Đông Nam Á, thường chiếm khoảng 50%. Theo Ngân hàng Thế giới, dân số trong độ tuổi lao động của Việt Nam là hơn 55 triệu người, đứng thứ hai ở Đông Nam Á sau Indonesia. Tiền lương sản xuất hàng tháng ở Việt Nam ước tính là 320 USD, tương đương chưa đến 1/3 của Trung Quốc và 1/2 của Malaysia.

Chi phí thuê mặt bằng là thành phần lớn thứ hai trong tổng chi phí hoạt động ở hầu hết các nước Đông Nam Á. Singapore có chi phí thuê kho cao nhất trong khu vực với mức trung bình là 16,5 USD/m2/tháng. Việt Nam có giá thuê kho tương đương Malaysia, Thái Lan và Philipines, khoảng 5 USD/m2/tháng, thấp hơn Ấn Độ và Indonesia (6 USD/m2/tháng) nhưng cao hơn Myanmar (3,4 USD/m2/tháng) và Campuchia (2,5 USD/m2/tháng).

Sự tăng trưởng nhanh chóng của tầng lớp trung lưu dẫn đến tiêu dùng thương mại điện tử tăng. Giao dịch nhiều hơn với Trung Quốc cũng là một yếu tố thu hút các nhà đầu tư nước ngoài đến Việt Nam. Việt Nam có tầng lớp trung lưu phát triển nhanh thứ 7 trên thế giới với ước tính sẽ có thêm 36 triệu người thuộc tầng lớp trung lưu vào năm 2030.

Tỷ lệ đầu tư cơ sở hạ tầng trên GDP của Việt Nam cao. Chi phí hậu cần là một cấu phần khác của chi phí hoạt động, do đó Việt Nam đã có những nỗ lực đáng kể để cải thiện cơ sở hạ tầng nhằm thu hút thêm nhiều nhà đầu tư. Theo ADB, tỷ lệ đầu tư cơ sở hạ tầng trên GDP của Việt Nam nằm trong nhóm cao nhất ở châu Á là 5,7%.

Từ đầu năm 2023, Chính phủ bắt đầu khởi công nhiều công trình hạ tầng, trong đó việc khởi công 12 dự án thành phần cao tốc Bắc - Nam với tổng chiều dài 729km là một sự kiện đáng chú ý.

Việc Việt Nam tích cực ký kết các hiệp định thương mại trong thời gian qua sẽ thúc đẩy xuất khẩu của Việt Nam cũng như thu hút thêm vốn đầu tư nước ngoài vào thị trường bất động sản công nghiệp. Tính đến nay, Việt Nam có 15 FTA đã ký kết và 2 FTA đang đàm phán (Việt Nam - EFTA và Việt Nam - Israel) bao gồm 52 quốc gia. Đáng chú ý, trong ASEAN chỉ có Việt Nam và Singapore ký kết CPTPP và FTA với EU.

Các cổ phiếu bất động sản công nghiệp nổi bật

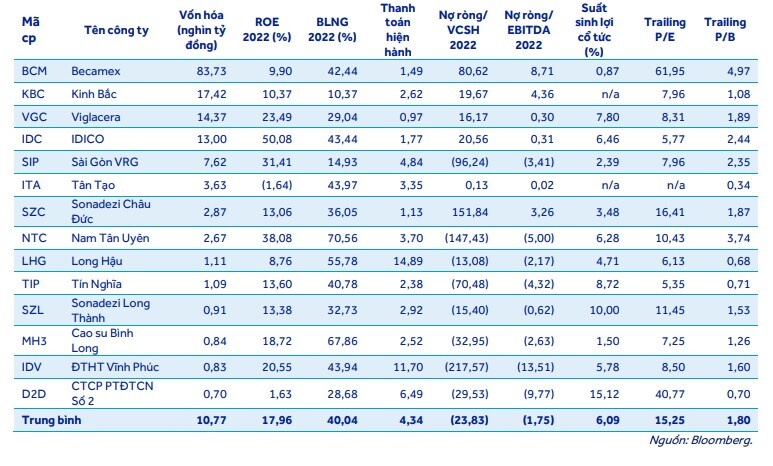

Hàu hết các công ty phát triển KCN đều có chỉ số lợi nhuận cao với IDICO (HoSE: IDC) có ROE cao nhất và Nam Tân Uyên (UpCOM: NTC) có biên lợi nhuận gộp cao nhất trong khi Tân Tạo (HSX: ITA) là công ty duy nhất bị lỗ vào năm 2022. Hầu hết các công ty đều có hệ số thanh toán hiện hành cao, ngoại trừ Viglacera (HSX: VGC) có hệ số dưới 1X. Tình hình tài chính hầu hết các công ty đều rất tốt, vay nợ ít và duy trì trạng thái tiền mặt rộng trong nhiều năm, ngoại trừ Becamex (HoSE: BCM) và Sonadezi Châu Đức (HoSE: SZC) có tỷ lệ đòn bẩy cao. Tất cả công ty đều trả cổ tức bằng tiền mặt, ngoại trừ Kinh Bắc (HoSE: KBC) và Tân Tạo (HSX: ITA). BCM là công ty có vốn hóa lớn nhất ngành và có hệ số P/E và P/B rất cao.

CTCP Phát triển đô thị Kinh Bắc (HoSE: KBC)

Với 7 KCN được thành lập trên tổng diện tích gần 2.400ha, Kinh Bắc chiếm 1,9% thị phần cả nước. So với các công ty cùng ngành, KBC có thể mạnh trong việc thu hút các nhà sản xuất điện tử nổi tiếng như LG và Foxconn.

Doanh thu thuần năm 2022 của Kinh Bắc giảm 77% xuống 957 tỷ đồng, thấp hơn nhiều so với kế hoạch đề ra do: Dời việc bàn giao và ghi nhận 107ha với tổng giá trị hợp đồng tại các KCN Quang Châu (77ha) và Nam Sơn Hạp Lĩnh (30ha) sang năm 2023 do khách thuê chưa được cấp phép đầu tư vào năm 2022; Không ghi nhận giao dịch bán sỉ tại KĐT Tràn Cát; giảm trừ doanh thu 447 tỷ đồng do một nhà đầu tư thứ cấp trả lại 2,2ha tại KĐT Tràng Duệ do việc phê duyệt quy hoạch chung của Hải Phòng kéo dài.

Trong năm 2022, KBC đã bàn giao hơn 19ha đất công nghiệp (-83%) bao gồm hơn 17ha tại KCN Tân Phú Trung và gần 2ha tại KCN Quang Châu. ACBS ước tính giá cho thuê trung bình tại KCN Tân Phú Trung năm 2022 tăng 6,5% lên 144 USD/m2 trong khi KCN Quang Châu tăng 24% lên 134 USD/m2.

Mặt khác, lợi nhuận sau thuế 2022 tăng gấp đôi so với năm trước, đạt gần 1.600 tỷ đồng nhờ ghi nhận gần 2.200 tỷ đồng từ định giá lại CTCP Đầu tư Sài Gòn Đà Nẵng khi KBC tăng tỷ lệ sở hữu tại công ty này từ 19,5% lên 48%.

Dự phóng 2023 và định giá

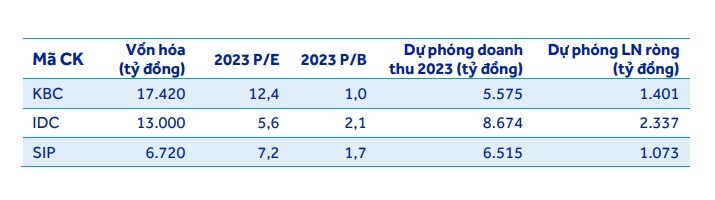

ACBS dự phóng doanh thu KBC năm 2023 tăng mạnh lên 5.575 tỷ đồng (+482%) nhờ bàn giao 146ha tại các KCN Quang Châu, Nam Sơn Hạp Lĩnh và Tân Phú Trung và dự án nhà ở xã hội tại thị trấn Nếnh, tỉnh Bắc Giang trong khi năm 2022 chỉ bàn giao hơn 19ha. KCN Quang Châu sẽ là dự án trọng điểm trong năm 2023 với diện tích đất công nghiệp bàn giao dự kiến hơn 77ha và doanh thu ước đạt 2.460 tỷ đồng. Do quy hoạch chung của Hải Phòng chưa được duyệt và sự chậm trễ trong thủ tục nghiệm thu hạ tầng tại tỉnh Bắc Ninh nên ACBS cho rằng đóng góp của các KĐT Tràng Duệ, Tràng Cát và Phúc Ninh trong năm 2023 sẽ không đáng kể. Lợi nhuận sau thuế ước giảm nhẹ xuống 1.445 tỷ đồng (-9%) do dự phóng không phát sinh lợi nhuận đột biến trong khi năm 2022 ghi nhận gần 2.200 tỷ đồng lợi nhuận từ đánh giá lại khoản đầu tư.

Sử dụng phương pháp NAV, ACBS đưa ra giá mục tiêu là 27.310 đồng/CP vào cuối năm 2023. Rủi ro đối với công ty là dòng vốn FDI suy giảm, quá trình phê duyệt dự án kéo dài và quá trình giải phóng mặt bằng phức tạp.

Tổng công ty IDICO - CTCP (HNX: IDC)

Khởi đầu là công ty nhà nước trực thuộc Bộ Xây dựng, IDICO phát triển thành công ty bất động sản công nghiệp đứng thứ tư về vốn hóa với 10 KCN đang hoạt động trên tổng diện tích 3.267ha, chiếm 2,6% thị phần cả nước. 5 KCN đã được lấp đầy và 5 KCN có thể tiếp tục cho thuê mới với diện tích thương phẩm còn lại hơn 751ha tính đến cuối 2022.

Ngoài 2 nhà máy thủy điện Dak Mi 3 và Shrok Phu Miêng với tổng công suất 114MW, IDC hiện có 100km đường dây phân phối điện, 2 trạm biến áp 110/22kV Tuy Hạ và Nhơn Trạch 5 với tổng công suất 418 MVA, mang lại doanh thu bình quân khoảng 2.500 tỷ đồng. IDICO có thể là 1 trong 2 doanh nghiệp niêm yết duy nhất phía Nam ngoài VRG Sài Gòn (UpCOM: SIP) được Bộ Công thương cấp phép xây dựng trạm biến áp 110kV để phân phối điện trực tiếp đến khách thuê trong KCN. Do đó, biên lợi nhuận của IDC cao hơn so với các chủ đầu tư KCN chỉ đơn thuần là trung gian mua bán điện giữa EVN và khách thuê.

Hơn nữa, IDC có nguồn thu nhập ổn định từ dự án BOT An Sương - An Lạc với doanh thu hàng năm 300 - 400 tỷ đồng và biên lợi nhuận gộp quanh mức 50%.

Trong giai đoạn 2018 - 2022, doanh thu thuần có tốc độ tăng trưởng kép hàng năm khiêm tốn là 11% do 60 - 70% tổng doanh thu giai đoạn 2018 - 2021 đến từ các mảng kinh doanh ổn định là điện và BOT. Tuy nhiên, lợi nhuận ròng đạt tốc độ tăng trưởng kép hàng năm ấn tượng 47% chủ yếu nhờ biên lợi nhuận gộp cao hơn 43% vào năm 2022 (do mảng bất động sản công nghiệp đóng góp nhiều hơn khi diện tích đất công nghiệp được bàn giao nhiều hơn và ghi nhận doanh thu chưa thực hiện khi thay đổi phương pháp hạch toán doanh thu từ hàng năm sang một lần, so với mức 17 - 28% trong giai đoạn 2018 - 2021.

Triển vọng và định giá 2023

Nhìn chung, IDC có thu nhập ổn định từ mảng điện và BOT, tình hình tài chính tốt và mức cổ tức tiền mặt cao 40%/năm dự kiến sẽ duy trì đến năm 2026. ACBS ước tính kết quả kinh doanh 2023 có thể đi ngang với doanh thu thuần gần 8.700 tỷ đồng (+5%) và lợi nhuận ròng hơn 2.600 tỷ đồng do dự phóng không ghi nhận doanh thu chưa thực hiện khi thay đổi phương pháp hạch toán doanh thu từ hàng năm sang một lần. Sử dụng phương pháp NAV, ACBS đưa ra giá mục tiêu 47.644 đồng/CP. Rủi ro của công ty là vốn FDI đăng ký có xu hướng giảm, pháp lý dự án mới kéo dài và khó khăn trong đền bù giải phóng mặt bằng.

CTCP Đầu tư Sài Gòn VRG (UpCOM: SIP)

SIP là một trong những công ty phát triển KCN niêm yết lớn nhất miền Nam với tổng diện tích đất công nghiệp gần 3.200ha. Công ty hiện có 4 KCN và 4 khu đô thị liền kề các KCN tại TP.HCM, Đồng Nai và Tây Ninh. SIP khác với các công ty bất động sản niêm yết khác vì là công ty duy nhất có thể phân phối điện, nước trực tiếp cho khách thuê với doanh thu chiếm khoảng 80% tổng doanh thu. Do đó, hoạt động kinh doanh của SIP ổn định hơn và ít bị ảnh hưởng bởi biến động dòng vốn đầu tư vào các KCN so với các chủ đầu tư khác. SIP có kế hoạch chuyển từ sản UpCOM sang HoSE trong năm nay.

Trong giai đoạn 2017 - 2022, bất chấp đại dịch Covid-19, doanh thu thuần vẫn ghi nhận tốc độ tăng trưởng kép hàng năm là 19%, đạt 6.034 tỷ đồng năm 2022 và lời nhuận ròng là 41% đạt 920 tỷ đồng. Kết quả khả quan này chủ yếu nhờ vào nhu cầu thuê đất công nghiệp cao, mức tiêu thụ điện và nước của khách thuê tăng trưởng đều và doanh thu tài chính tăng gấp 5 lần chủ yếu nhờ lượng tiền và tương đương tiền dồi dào.

Trong 5 năm qua, SIP duy trì số dư nợ rất thấp và không sử dụng vay dài hạn trong các năm 2019, 2020, 2022. Tính đến 31/12/2022, SIP có số dư nợ ngắn hạn gần 700 tỷ đồng. Số dư tiền và tương đương tiền hơn 4.200 tỷ đồng, tương đương hơn 1/5 tổng tài sản, để dành phát triển các dự án KCN mới. Tỷ lệ nợ ròng/vốn chủ sở hữu là -96,3% và nợ ròng/EBITDA là -3,2 lần. Công ty duy trì mức trả cổ tức bằng tiền mặt 1.800 - 2.800 đồng/CP trong 5 năm qua.

Triển vọng và định giá 2023

Nhìn chung, SIP có tình hình tài chính vững mạnh, nguồn thu nhập ổn định từ phân phối điện nước, đội ngũ quản lý tốt và cổ tức tiền mặt ổn định. ACBS dự phóng tổng doanh thu 2023 đạt hơn 6.500 tỷ đồng và lợi nhuận sau thuế đạt hơn 1.100 tỷ đồng. Sử dụng phương pháp NAV, ACBS đưa ra giá mục tiêu là 132.647 đồng/CP vào cuối năm 2023. Mối quan tâm chính của đối với cổ phiếu này là thành khoản cổ phiếu thấp và sở hữu chéo giữa SIP với các công ty thành viên của tập đoàn cao su Việt Nam.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường