Chuyên gia FiinGroup: Định giá chứng khoán không còn rẻ, P/E đã lên mức đỉnh lịch sử nếu bỏ nhóm bất động sản

Chuyên gia FiinGroup cho rằng nhà đầu tư cần nhìn sâu hơn từng lớp ngành, lớp cổ phiếu bên trong để đánh giá định giá thực sự của thị trường.

Vĩ mô 2024 đan xen nhiều cơ hội và thách thức

Tại hội thảo "Triển vọng kinh tế vĩ mô và thị trường chứng khoán năm 2024" do FiinGroup tổ chức mới đây, ông Nguyễn Quang Thuân, FCCA - Chủ tịch FiinGroup nhìn nhận bối cảnh kinh tế vĩ mô Việt Nam gần đây đã có dấu hiệu cải thiện nhất định ở nhiều chỉ số quan trọng.

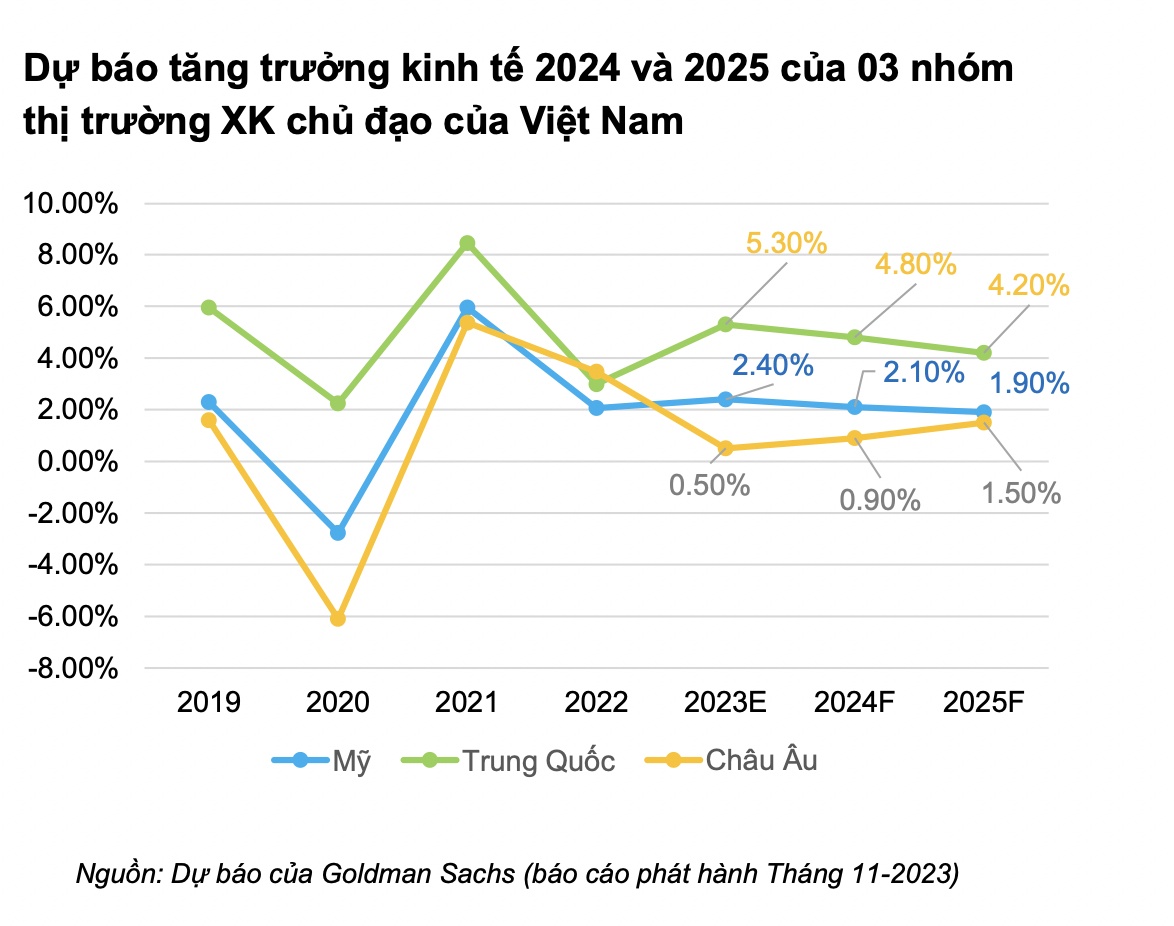

Thứ nhất, xuất khẩu có dấu hiệu hồi phục và dự báo tiếp tục hồi phục khi tổng cầu của các thị trường xuất khẩu chủ đạo cải thiện khi các nền kinh tế lớn đã gần như hết chu kỳ tăng lãi suất, sự hồi phục của nhóm doanh nghiệp nội địa và xu hướng dịch chuyển từ Trung Quốc sang Việt Nam diễn ra mạnh mẽ.

Thứ hai, FDI tăng trưởng trở lại nhờ triển vọng dịch chuyển sang Việt Nam nhằm giải quyết vấn đề xuất xứ tại Trung Quốc để xuất khẩu đi Mỹ và Châu Âu. Dịch chuyển chuỗi giá trị tiếp tục từ các tập đoàn đa quốc gia. Sự phục hồi từ các thị trường truyền thống và chủ đạo như Singapore, Hàn Quốc, Nhật bản.

Thứ ba, đầu tư công được giải ngân ở tốc độ cao hơn so với nhiều năm trước. Dư địa giải ngân đầu tư công vẫn còn lớn nhờ Nợ công/ GDP thấp (khoảng 38%) và sự quyết liệt của Chính phủ làm động lực tăng trưởng.

Tuy nhiên, ông Thuân cho rằng những thách thức cho triển vọng năm 2024 vẫn còn rất lớn do cả những yếu tố nội tại nền kinh tế Việt Nam như tình hình thị trường bất động sản và nợ xấu trái phiếu vẫn chưa có dấu hiệu cải thiện, cầu tiêu dùng trong nước còn yếu mặc dù có sự cải thiện nhất định.

Thêm vào đó, các yếu tố bên ngoài như triển vọng hồi phục các nền kinh tế là đối tác lớn của Việt Nam chưa rõ trong bối cảnh môi trường lãi suất quốc tế ở mức rất cao làm ảnh hưởng đến đầu tư nước ngoài vào Việt Nam và cầu về xuất khẩu.

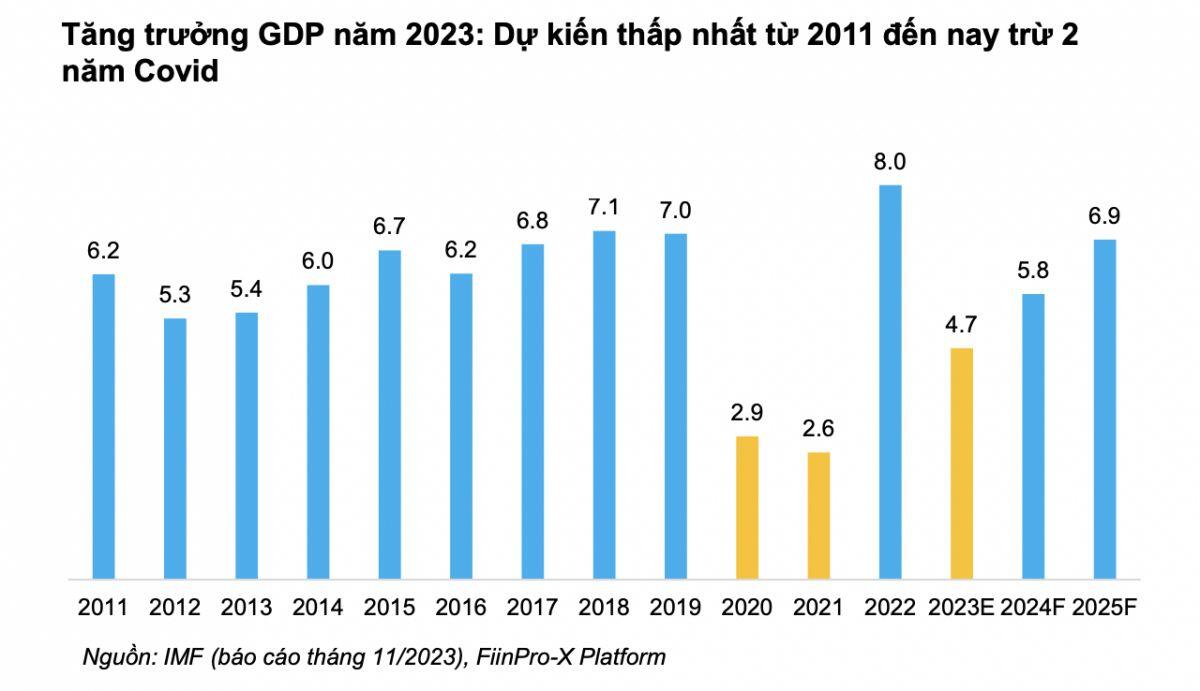

Sau mức tăng trưởng rất thấp nửa đầu năm 2023, GDP của Việt Nam được IFM dự báo sẽ tăng trưởng khoảng 4,7% cả năm 2023 và năm 2024 lên mức 5,8% với giả định rằng (1) các thách thức với thị trường BĐS được xử lý hoặc hấp thụ, (2) tín dụng được nới lỏng nhất định và (3) cầu về xuất khẩu dần khôi phục trở lại.

Lạm phát sau khi đạt đỉnh 4,9% vào tháng 1/2023 và sau đó giảm mạnh trong các tháng sau đó. Tỷ giá cơ bản ổn định trước áp lực của tài khoản vốn và dự trữ ngoại hối đang tăng trở lại cộng với CPI toàn phần và CPI lõi hiện xung quanh 3,5% và tạo tiền đề tốt cho dư địa chính sách năm 2024.

"Nhà đầu tư đang nắm cổ phiếu trên mặt bằng đỉnh định giá"

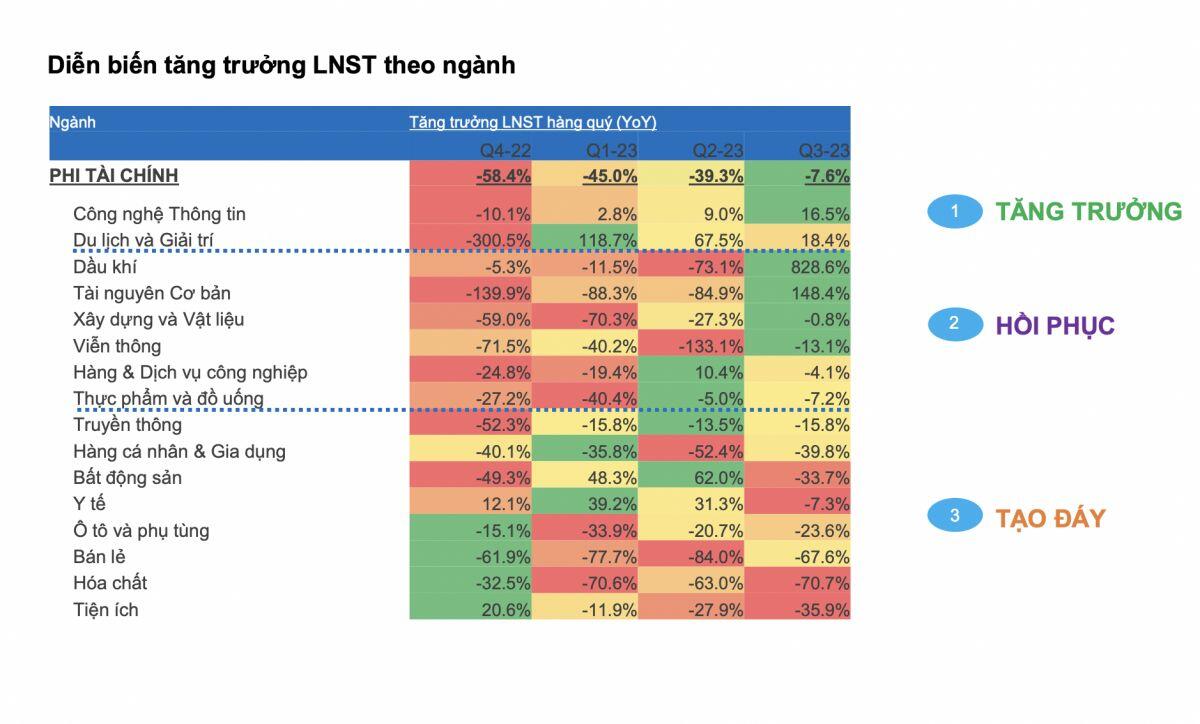

Dù bối cảnh vĩ mô có nhiều điểm sáng, song bà Đỗ Hồng Vân - Trưởng nhóm Phân tích dữ liệu, Khối dịch vụ Thông tin Tài chính, FiinGroup cho rằng điều này vẫn chưa thể tạo ra sự đột phá cho bức tranh lợi nhuận quý 3/2023. Mức giảm lợi nhuận toàn thị trường khoảng 1,7% trong quý 3 khiến nhiều nhà đầu tư không khỏi thất vọng, bởi trước đó nhà đầu tư kỳ vọng những yếu tố tích cực như mặt bằng lãi suất hạ nhiệt, cầu trong nước dần hồi phục, BĐS bớt căng thẳng sẽ giúp lợi nhuận tăng trưởng dương trở lại.

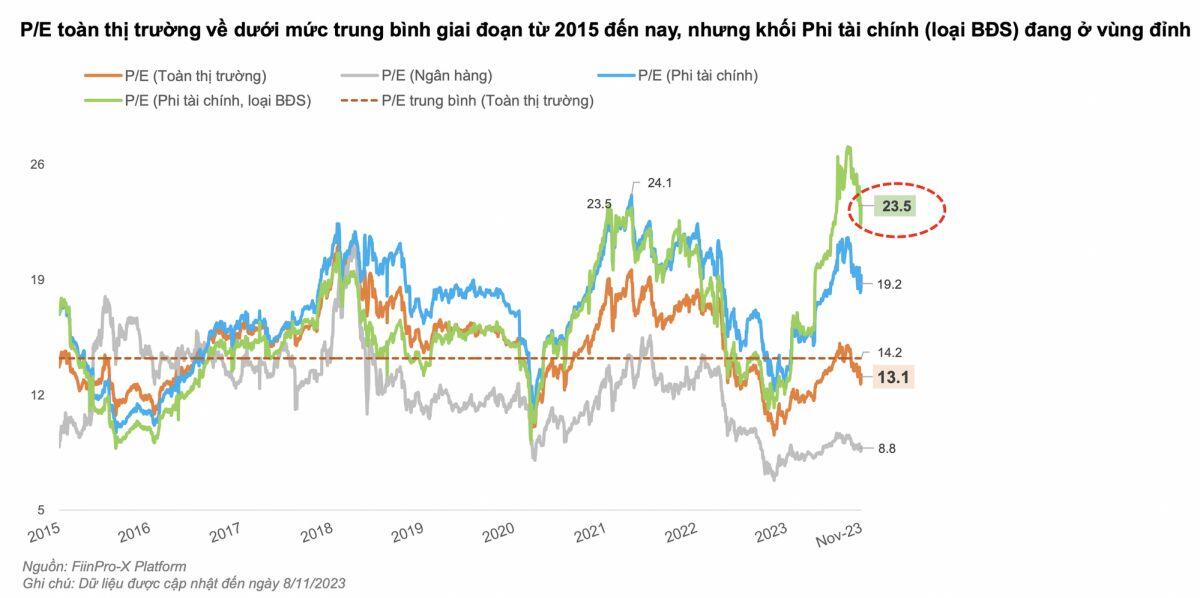

Trong khi đó, mặt bằng định giá cao cũng đang là yếu tố gây thách thức với thị trường chứng khoán. Theo đó, định giá P/E hiện ở mức 13,1 lần - thấp hơn trung bình giai đoạn từ 2015 đến nay và nhiều nhận định cho rằng định giá thị trường đang ở mức rất hấp dẫn.

Tuy nhiên, bà Vân cho rằng nhà đầu tư cần nhìn sâu hơn từng lớp ngành, lớp cổ phiếu bên trong để đánh giá định giá thực sự của thị trường. Nếu không tính đến nhóm bất động sản, P/E thị trường đã cán mốc 23,5 lần – cao hơn định giá khi VN-Index vượt mốc 1.500 điểm để thiết lập mức đỉnh lịch sử từ trước đến nay.

Nhóm cổ phiếu vốn hoá vừa và nhỏ là nhóm có hiệu suất tốt nhất từ đầu năm đến nay và định giá của nhóm này cũng đã vượt đỉnh lịch sử và vượt xa giai đoạn tiền rẻ năm 2021. "Nhà đầu tư cần nhìn nhận thực tế là chúng ta đang nắm cổ phiếu trên mặt bằng đỉnh định giá và điều này cho thấy câu chuyện đầu tư giá trị không còn là trọng yếu ở thời điểm hiện tại", chuyên gia FiinGroup đánh giá.

Với định giá đang neo vùng đỉnh trong khi KQKD quý 3 kém hơn kỳ vọng, vị chuyên gia cho rằng VN-Index cần chiết khấu sâu thêm để hấp dẫn dòng tiền hoặc các doanh nghiệp niêm yết phải tăng trưởng lợi nhuận mạnh mẽ ở phía trước. Chỉ khi đáp ứng được một trong hai điều kiện trên mới có thể giúp nhà đầu tư tránh việc mua cổ phiếu giá cao quá đà.

Mặc dù vĩ mô hiện tại đang ủng hộ cho đà phục hồi của các doanh nghiệp niêm yết và triển vọng tăng trưởng lợi nhuận năm 2024 dự báo sẽ tích cực hơn khi đạt khoảng 8-10%. Tuy nhiên, chuyên gia cho rằng để đạt được mức tăng trưởng kỳ vọng 20% như giai đoạn Covid-19 kết thúc sẽ rất thách thức.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận