Chủ tịch FED và lựa chọn khó khăn nhất trong nhiều năm

Chủ tịch Ngân hàng Dự trữ Liên bang Mỹ (Fed) Jerome Powell và các đồng nghiệp của ông đối mặt với một trong những lựa chọn nhất trong nhiều năm: tăng lãi suất để chống lại lạm phát cao dai dẳng hay tạm dừng việc tăng lãi suất giữa lúc hệ thống ngân hàng lâm vào cuộc khủng hoảng căng thẳng nhất kể từ năm 2008...

Theo tờ Wall Street Journal, việc liệu Fed có tăng lãi suất 0,25 điểm phần trăm như kỳ vọng hay không có vẻ sẽ tuỳ thuộc một phần vào cách phản ứng của thị trường với vụ sáp nhập giữa hai “gã khổng lồ” ngân hàng Thuỵ Sỹ UBS và Credit Suisse, cũng như các biện pháp khác mà nhà chức trách triển khai để kiểm soát sự lây lan rủi ro trong hệ thống. Cuộc họp của Fed sẽ bắt đầu vào ngày thứ Ba và sẽ kết thúc vào ngày thứ Tư, với quyết định lãi suất được đưa ra vào đầu giờ chiều theo giờ Washington, tức rạng sáng ngày thứ Năm theo giờ Việt Nam.

Trong 1 năm qua, Fed đã nỗ lực định hình kỳ vọng về lãi suất một cách chuẩn xác nhằm tránh gây bất ngờ và giảm thiểu biến động trên thị trường tài chính. Cho tới gần đây, Fed chưa lần nào phải đối mặt với một cuộc khủng hoảng đột ngột và khó lường ngay trước một cuộc họp chính sách như lần này. Ở thời điểm ngày thứ Hai, nhà đầu tư vẫn cho rằng Fed sẽ nâng lãi suất, với thị trường lãi suất tương lai đặt cược khả năng 75% cho mộng động thái như vậy - theo số liệu của CME Group.

Các nhà hoạch định chính sách trong Fed với quan điểm cho rằng việc cho vay và các hoạt động tài chính khác đang có nguy cơ lớn bị thắt chặt đột ngột vì cú sốc trong hệ thống ngân hàng có thể ủng hộ việc không tăng lãi suất. Ngược lại, những người xem đó chỉ là vấn đề tạm thời, có thể kiểm soát được hoặc không đáng kể có thể muốn tiếp tục tăng lãi suất để “giảm nhiệt” nền kinh tế và kéo lạm phát xuống.

“Cuộc họp này sẽ là một quyết định đầy khó khăn, với cách thức truyền đạt cũng cực kỳ khó khăn”, giáo sư William English thuộc trường quản lý Yale, một cựu chuyên gia kinh tế của Fed, nhận định với Wall Street Journal.

Một động thái tăng lãi suất sẽ tái khẳng định cam kết của Fed trong việc chống lại áp lực giá cả trong nền kinh tế vốn đang đi ngược lại dự báo sớm giảm tốc của nhiều chuyên gia kinh tế. Nhưng lựa chọn đó sẽ làm gia tăng biến động thị trường, có thể gây ra suy thoái kinh tế, và đòi hỏi các nhà chức trách phải có những hành động can thiệp tốn kém hơn để ổn định hệ thống tài chính.

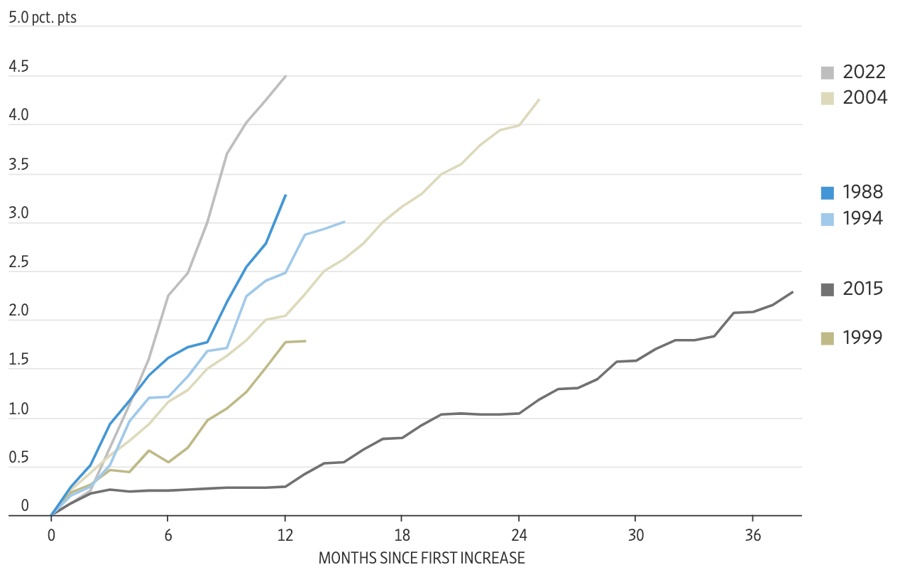

Trong vòng 1 năm qua, Fed đã có 8 lần nâng lãi suất liên tiếp, đánh dấu chu kỳ thắt chặt mạnh tay nhất kể từ thập niên 1980. Đợt nâng mới đây nhất diễn ra vào tháng 2, với bước nhảy 0,25 điểm phần trăm, đưa lãi suất quỹ liên bang lên 4,5-4,75%. Bước nhảy này là sự giảm tốc từ cú tăng 0,5 điểm phần trăm vào tháng 12 và 0,75 điểm phần trăm vào tháng 11 năm ngoái.

Cách đây 2 tuần, ông Powell hàm ý rằng các nhà hoạch định chính sách Fed sẽ thảo luận về việc tăng lãi suất 0,25 điểm phần trăm hay nửa điểm phần trăm, sau khi các báo cáo kinh tế gần đây cho thấy tuyển dụng, chi tiêu và lạm phát đều tăng tốc vào đầu năm so với dự báo.

Nhưng rồi xảy ra ba vụ sụp đổ liên tiếp của ba ngân hàng Mỹ, trong đó Silicon Valley Bank (SVB) bị khách hàng rút gần 1/4 tổng lượng tiền gửi chỉ trong 1 ngày. Để trấn an cơn hoảng loạn của thị trường, các nhà chức trách liên bang đã bảo lãnh cho toàn bộ tiền gửi tại SBV và một ngân hàng sụp đổ khác là Signature Bank. Cùng với đó, Fed cũng cung cấp thêm các khoản vay với kỳ hạn lên tới 1 năm cho các ngân hàng thương mại, đi kèm là các điều khoản dễ chịu hơn.

Chưa ai dám chắc các biện pháp đó đã giúp hệ thống ngân hàng Mỹ “cầm máu” một cách chắc chắn hay chưa. Trong tháng 3 này, giá cổ phiếu một ngân hàng khu vực khác là First Republic Bank đã giảm hơn 80%.

Biến động trong hệ thống ngân hàng rất có thể sẽ dẫn tới sự giảm sút của hoạt động cho vay, ngay cả trong trường hợp kịch bản tốt nhất là cuộc khủng hoảng không xấu đi, bởi các ngân hàng sẽ phải đối mặt với sự giám sát gia tăng của cơ quan chức năng và từ chính cả đội ngũ lãnh đạo ngân hàng nhằm giảm thiểu rủi ro.

Theo một báo cáo của ngân hàng Goldman Sachs, việc các ngân hàng siết chặt cho vay vì căng thẳng hệ thống sẽ có hiệu ứng tương đương với việc Fed nâng lãi suất nửa điểm phần trăm.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận