Bức tranh nợ xấu ngân hàng năm 2019

Năm 2019, tổng nợ xấu của 22 ngân hàng được ghi nhận là 78,522 tỷ đồng, tăng 41% so với đầu năm. Tuy nhiên, chỉ có 1 ngân hàng có tỷ lệ nợ xấu trên 3%.

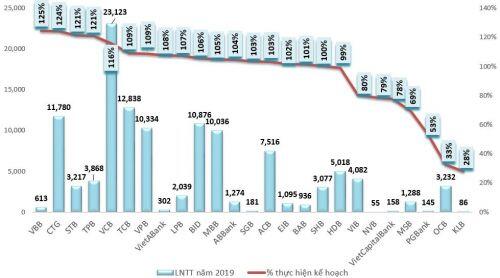

Điều đáng mừng cho ngành ngân hàng năm 2019 là hầu hết đều báo lãi tăng trưởng so với năm trước, ngoại trừ 3 ngân hàng báo lãi đi lùi là NCB (-37%), PGBank (-8%) và KLB (-70%). Trong khi đó, gần một nửa số nhà băng báo lãi trước thuế tăng trưởng 50% trở lên so với năm trước như SGB (gấp 3.4 lần), VietABank (gấp 2 lần), VietinBank (CTG, +75%), LPB (+68%)…

Nhìn vào con số tuyệt đối, Vietcombank (VCB) vẫn giữ vững vị thế dẫn đầu của mình khi báo lãi trước thuế hơn 23,000 tỷ đồng, vượt 16% kế hoạch năm. Techcombank (TCB) vượt qua 2 ngân hàng “gốc” Nhà nước là VietinBank (11,780 tỷ đồng) và BIDV (BID, 10,876 tỷ đồng) vươn lên vị trí thứ 2 với 12,838 tỷ đồng lãi trước thuế. Hai nhà băng còn lại trong nhóm “đại gia” 10,000 tỷ là VPBank (VPB, 10,334 tỷ đồng) và MB (MBB, 10,036 tỷ đồng). Các nhà băng này đều vượt kế hoạch lãi trước thuế đã đặt ra trong năm 2019.

Lợi nhuận trước thuế năm 2019 của các ngân hàng. Đvt: Tỷ đồng

Nợ xấu ngân hàng đang tăng mạnh

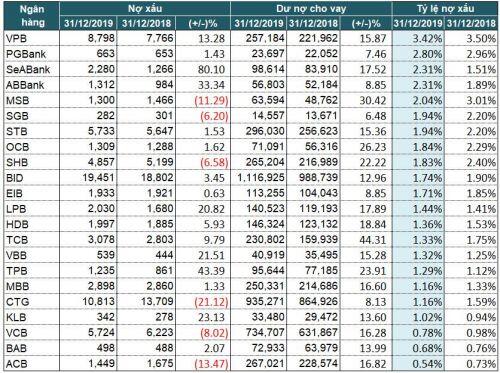

Theo thống kê của Vietstock, trong 22 ngân hàng đã công bố thuyết minh báo cáo tài chính, tính đến 31/12/2019, chỉ có 6/22 ngân hàng có nợ xấu giảm so với đầu năm là ACB (-13%), VietinBank (CTG, -21%), MSB (-11%)… Các nhà băng còn lại đều có nợ xấu tăng so với đầu năm, tuy nhiên, tỷ lệ tăng không cao hầu hết đều dưới 40%, trừ một số nhà băng như SeABank (+80%), TPBank (TPB, +43%)…

Việc nợ xấu đang tăng trở lại tuy đã được cảnh báo từ kết quả 9 tháng đầu năm, thế nhưng sau khi tăng tốc để thực hiện kế hoạch trong quý 4, lợi nhuận tăng thì nợ xấu cũng tăng theo.

Cụ thể, tổng nợ xấu của 22 ngân hàng được ghi nhận là 78,522 tỷ đồng vào cuối năm 2019, tăng 41% so với đầu năm. Trong cơ cấu nợ xấu, nợ nghi ngờ (nhóm 4) giảm mạnh 18% trong khi nợ dưới chuẩn (nhóm 3) và nợ có khả năng mất vốn (nhóm 5) chỉ tăng nhẹ 3% và 6% so với năm trước.

Trong khi đó, tăng trưởng dư nợ cho vay của 22 nhà băng này chỉ tăng 15% so với đầu năm, ghi nhận 5.3 triệu tỷ đồng. Và dĩ nhiên khi tăng trưởng nợ xấu tăng mạnh hơn dư nợ cho vay sẽ kéo theo tỷ lệ nợ xấu/dư nợ tăng cao hơn so với đầu năm.

Dư nợ cho vay khách hàng và tỷ lệ nợ xấu của các ngân hàng năm 2019. Đvt: Tỷ đồng

Thế nhưng, nhìn vào chi tiết thì đa số các nhà băng tăng nợ xấu cao sẽ tương đồng với mức tăng trưởng tín dụng, do đó chỉ có 6/22 ngân hàng có tỷ lệ nợ xấu/dư nợ tăng so với đầu năm, trong đó tăng mạnh nhất là SeABank từ mức 1.51% đầu năm lên 2.31%, TPBank từ 1.12% lên 1.29%...

Ở chiều ngược lại, nhiều nhà băng đã giảm mạnh tỷ lệ nợ xấu/dư nợ như MSB từ 3.01% giảm về 2.04%, SHB giảm từ 2.4% về 1.83%, Sacombank (STB) giảm từ 2.2% về 1.94%...

Trong số 22 ngân hàng ghi nhận được, chỉ còn lại duy nhất VPBank (3.42) có tỷ lệ nợ xấu trên 3%, mặc dù con số này đã giảm so với mức 3.5% hồi đầu năm. Xếp sau đó là PGBank (2.8% ) và SeABank (2.31%). Các nhà băng còn lại đều duy trì ở tỷ lệ dưới 3%, thậm chí nhiều ngân hàng còn kiểm soát ở mức dưới 1% như Vietcombank (0.78%), BAB (0.68%) và ACB (0.54%).

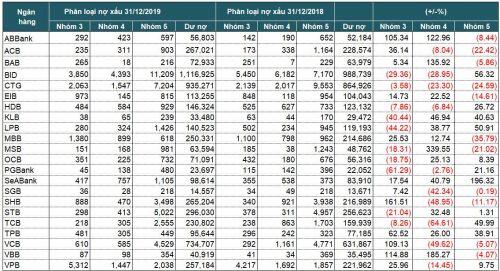

Tỷ lệ nợ xấu các ngân hàng tính đến 31/12/2019. Đvt: Tỷ đồng, %

Điều quan trọng là liệu con số nợ xấu đã phản ánh đúng thực chất hay vẫn còn lấp ló đâu đó những khoản nợ có khả năng trở thành nợ xấu, nhưng chưa được ghi nhận chính xác.

Báo cáo tài chính của các ngân hàng trong năm 2019, chứng kiến nợ xấu của nhiều ngân hàng tăng dần qua từng quý, cho thấy su hướng nợ xấu đang tăng trở lại. Đi kèm với tăng trưởng tín dụng đang giảm tốc là dấu hiệu cảnh báo đáng chú ý cho ngành ngân hàng.

Phân loại chất lượng nợ vay các ngân hàng tính đến ngày 31/12/2019. Đvt: Tỷ đồng

11 ngân hàng đã sạch nợ xấu tại VAMC

11 ngân hàng thương mại công bố sạch nợ tại Công ty Quản lý tài sản các tổ chức tín dụng Việt Nam (VAMC) gồm: Kienlongbank, Vietcombank, VIB, Techcombank, TPBank, NamABank, OCB, Agribank, SeABank, MB và VPBank.

Cũng theo dữ liệu Vietstock, đã có 11 ngân hàng công bố đã sạch nợ xấu tại VAMC, đây được xem là tín hiệu tích cực trong quá trình xử lý nợ xấu của hệ thống. Khi các ngân hàng mua lại nợ xấu “gửi tạm” tại VAMC để tự xử lý, cho thấy các nhà băng đã đủ nguồn lực tài chính để xử lý nợ xấu. Bởi chỉ có bản thân các ngân hàng đó mới hiểu rõ từng khoản nợ xấu của mình để có hình thức xử lý cũng như thu hồi sớm nhất và đúng đắn: bán, thanh lý… Khi các khoản nợ xấu này được xử lý xong sẽ được hoàn nhập dự phòng, góp phần làm tăng lợi nhuận thực sự của ngân hàng.

Năm 2019, VAMC cho biết đã mua nợ thanh toán bằng trái phiếu đặc biệt của 381 khoản nợ, đạt 20,544 tỷ đồng dư nợ gốc nội bảng với giá mua nợ là 19,846 tỷ đồng. Phối hợp với các TCTD xử lý dự kiến đạt 69,778 tỷ đồng dư nợ gốc.

Trong năm 2020, VAMC sẽ đẩy mạnh và thực hiện hiệu quả công tác mua nợ theo giá trị thị trường theo phương án được Ngân hàng Nhà nước (NHNN) phê duyệt. Cụ thể, VAMC sẽ tiếp tục mua nợ xấu thanh toán bằng trái phiếu đặc biệt, triển khai các nghiệp vụ như hoạt động bảo lãnh, đầu tư tài chính, góp vốn, mua cổ phần,...

Tại Hội nghị triển khai nhiệm vụ ngành ngân hàng năm 2020 sáng 02/01/2020, Thống đốc Ngân hàng Nhà nước Lê Minh Hưng cho biết năm 2020, định hướng tổng phương tiện thanh toán tăng khoảng 13%, tín dụng tăng khoảng 14%. NHNN sẽ thực hiện quyết liệt và hiệu quả Đề án cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2016 - 2020, tập trung xử lý nợ xấu của các tổ chức tín dụng nhằm đảm bảo an toàn hoạt động tiền tệ, ngân hàng

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận