Bức tranh kinh doanh của ngân hàng trong năm Covid

Năm 2020 là năm thật sự đáng nhớ đối với cả nền kinh tế và hệ thống ngân hàng Việt Nam. Tuy nhiên, sự xuất hiện của đại dịch Covid-19 cùng sự tàn phá nặng nề của nó vẫn không ngăn cản được các nhà băng gia tăng lợi nhuận.

Theo dữ liệu của VietstockFinance, tổng lợi nhuận trước thuế của 26 ngân hàng đạt được trong năm 2020 gần 138,739 tỷ đồng, tăng 16% so với năm 2019. Trong đó, có đến 21/26 ngân hàng báo lãi trước thuế tăng trưởng so với năm trước.

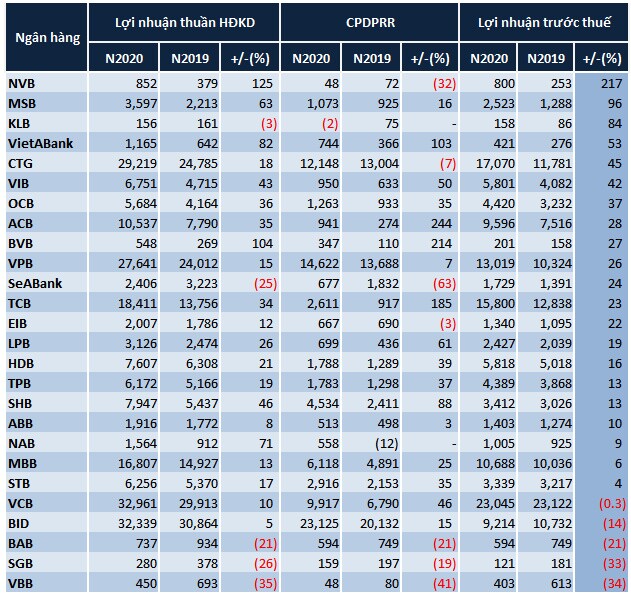

Kết quả kinh doanh năm 2020 của các ngân hàng. Đvt: Tỷ đồng, %

Đáng chú ý, NCB có bước tiến xa trong lợi nhuận ghi nhận mức lãi trước thuế đạt 800 tỷ đồng, gấp 3.17 lần năm 2019, trở thành nhà băng có tốc độ tăng trưởng lợi nhuận dẫn đầu ngành ngân hàng. Đứng vị trí thứ hai là MSB, ghi nhận lợi nhuận tăng 96%, lên mức 2,523 tỷ đồng.

Xét về giá trị tuyệt đối, Vietcombank (VCB) vẫn giữ ngôi quán quân lợi nhuận ngành ngân hàng với 23,045 tỷ đồng lợi nhuận trước thuế mặc dù con số này gần như đi ngang so với năm 2019. VietinBank (CTG) tăng tốc lợi nhuận lên mức 45%, đạt con số 17,070 tỷ đồng, giữ vị trí á quân.

Trong khi đó, 1 trong 4 ngân hàng quốc doanh là BIDV (BID) đã đánh mất vị trí trong “câu lạc bộ các nhà băng lãi hơn 10,000 tỷ đồng” với mức giảm 14%, xuống còn 9,214 tỷ đồng. Và thay vào đó là Techcombank (TCB) với lợi nhuận trước thuế lên đến 15,800 tỷ đồng, tăng 23% so với năm 2019, đứng thứ 3 top nhà băng có lãi khủng trong năm 2020.

Đua nhau vượt kế hoạch năm

Đánh giá những khó khăn sẽ phải đối mặt trong năm 2020, nên hầu hết các ngân hàng đều lên kế hoạch kinh doanh đi lùi hoặc chỉ xấp xỉ kết quả năm 2019. Song, kết thúc năm 2020, hàng loạt nhà băng đã vượt xa mục tiêu đề ra.

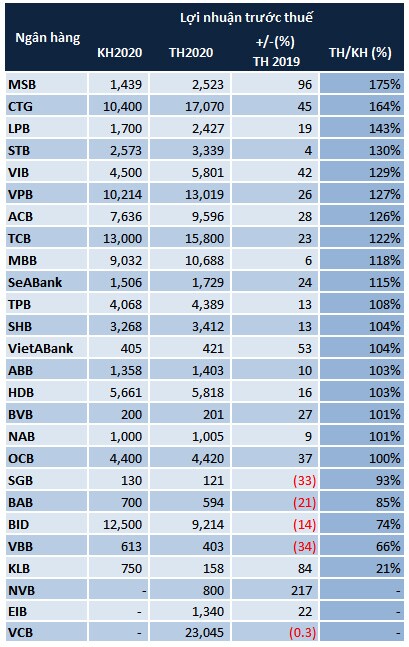

Tiến độ thực hiện kế hoạch lãi trước thuế của các ngân hàng năm 2020 Đvt: Tỷ đồng

Trong đó, MSB vượt đến 75% so với kế hoạch 1,439 tỷ đồng của cả năm dù kế hoạch này chỉ tăng 12% so với kết quả đạt được trong năm 2019.

Đề ra kế hoạch giảm 12% so với năm 2019, song, VietinBank cũng đã vượt 65% mục tiêu lợi nhuận năm 2020 đã đề ra.

Trong khi các ngân hàng đua nhau vượt và hoàn thành kế hoạch đề ra cũng có một số ngân hàng bỏ lỡ mục tiêu như BID, BAB, SGB, VBB.

Động lực đẩy lợi nhuận ngân hàng tiến xa?

Điều đáng nói hơn cả là lợi nhuận ngân hàng lại được cải thiện trong năm Covid-19 chủ yếu đến từ thu nhập lãi thuần cùng thu nhập ngoài lãi chứ không phải nhờ cắt giảm chi phí dự phòng rủi ro tín dụng.

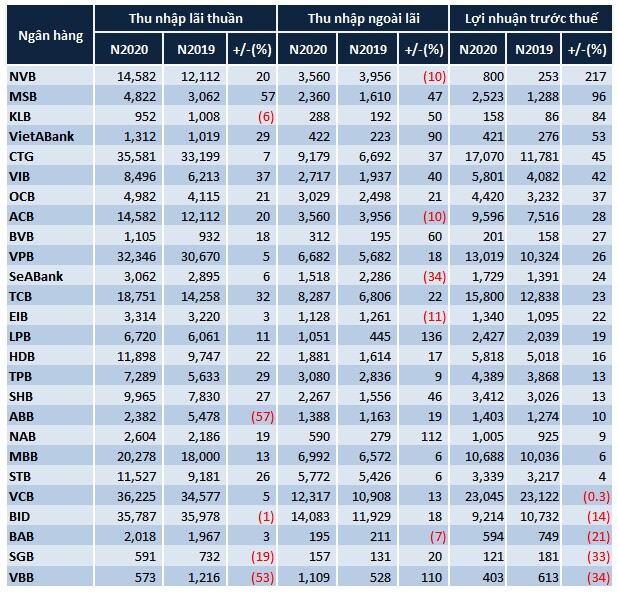

Thu nhập lãi thuần và thu nhập ngoài lãi của ngân hàng năm 2020. Đvt: Tỷ đồng,%

Trên thực tế, phần đông các ngân hàng đều tăng mạnh trích lập dự phòng rủi ro, nhưng lợi nhuận trước thuế không hề thuyên giảm nhờ nguồn thu chính từ thu nhập lãi thuần và hoạt động phi tín dụng tăng mạnh. Điển hình như ACB tăng dự phòng gấp 3.4 lần, TCB trích lập cho rủi ro tín dụng 2.85 lần, VietABank dự phòng gấp hơn 2 lần, LPB tăng chi phí dự phòng lên 61%, NAB trích lập 558 tỷ đồng trong khi năm 2019 hoàn nhập dự phòng nhưng vẫn báo lãi trước thuế tăng trưởng.

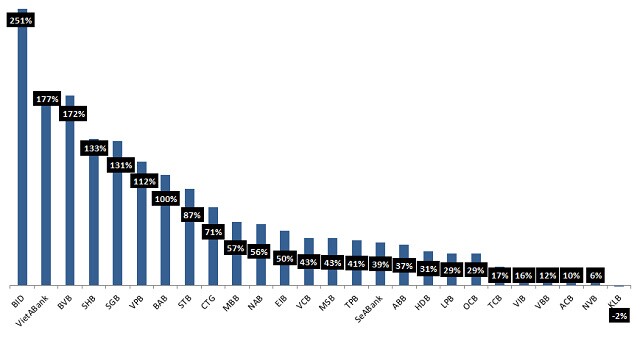

Tỷ lệ CPDPRRTD trên lợi nhuận thuần từ hoạt động kinh doanh của các ngân hàng năm 2020

Năm 2021 sẽ có thể “ngấm đòn” Covid

Theo Công ty Chứng khoán Rồng Việt (VDSC) nhận định, một số ngân hàng vẫn đạt được thu nhập lãi thuần cao nhờ vào cho vay các phân khúc ít bị ảnh hưởng, trong khi lợi nhuận của một số ngân hàng khác được hỗ trợ bởi khoản phí trả trước từ các hợp đồng bán bảo hiểm qua ngân hàng (bancassurance) độc quyền, cơ hội đến từ thị trường vàng biến động, chênh lệch tỷ giá mở rộng và lãi suất giảm sâu. Nhìn chung, hệ thống ngân hàng năm 2020 tỏ ra lạc quan ngoài mong đợi dù ảnh hưởng từ đại dịch Covid-19 vẫn sẽ còn kéo dài âm ỉ. Có nhiều nguyên nhân giúp cho lợi nhuận ngân hàng tăng trưởng khá tốt, tuy nhiên, các chuyên gia cho rằng một phần trong đó là… ảo.

Theo đánh giá của SSI Research, trích lập dự phòng rủi ro tín dụng là yếu tố tạo nên sự phân hóa lợi nhuận của các ngân hàng. Ngân hàng Nhà nước đang trình Thủ tướng nội dung sửa đổi Thông tư 01 về cơ cấu, hoãn thời hạn trả nợ cho khách hàng bị ảnh hưởng bởi Covid-19. Theo dự thảo Thông tư 01 sửa đổi mới nhất, các ngân hàng có thể phải trích lập dự phòng rủi ro tín dụng cho nợ tái cơ cấu trong thời hạn dự kiến tối đa là 3 năm thay vì không phải trích lập như quy định trong Thông tư cũ.

Việc dự phòng sẽ ảnh hưởng đến lợi nhuận của ngân hàng. Những nhà băng đã đẩy mạnh trích lập trong năm trước sẽ ít chịu áp lực từ việc sửa đổi Thông tư 01 và đạt tăng trưởng cao hơn.

VDSC cũng dự báo lợi nhuận ngân hàng 2021 mới bắt đầu "ngấm" chi phí dự phòng. Cụ thể, dự thảo sửa đổi Thông tư 01 mới sẽ khiến nợ xấu dần “trồi lên” và gây ra lo ngại về chu kỳ chi phí tín dụng cao. Điều này sẽ tạo ra sự phân hóa lớn trong lợi nhuận ngân hàng năm 2021.

Đến năm 2021, SSI Research kỳ vọng sẽ tăng trưởng tín dụng trong khoảng 13% đến 14%. Con số này cao hơn mức ước tính tăng trưởng tín dụng năm 2020 là khoảng 11% - 12%. Trên cơ sở đó, SSI Research ước tính lợi nhuận trước thuế (LNTT) trung bình của nhóm cổ phiếu ngân hàng sẽ tăng trưởng 21% so với cùng kỳ. Các ngân hàng thương mại (NHTM) quốc doanh ước tính đạt tăng trưởng LNTT cao hơn (tăng 30%) so với NHTM cổ phần (tăng 17.2%) do LNTT 2020 của các NHTM quốc doanh ở mức thấp (giảm 6% so với 2019). Các động lực tăng trưởng LNTT chính trong năm 2021 đến từ thu nhập lãi thuần, thu nhập ngoài lãi.

Bởi vì SSI Research cho rằng lãi suất huy động sẽ dao động trong biên độ hẹp trong nửa đầu năm 2021 và tăng nhẹ (30-50 điểm cơ bản) trong nửa cuối năm 2021 do tín dụng tốt hơn. Do đó, lãi suất huy động trung bình năm 2021 có thể thấp hơn năm 2020 từ 75 đến 85 điểm cơ bản. Môi trường lãi suất huy động thấp này sẽ tiếp tục giúp các ngân hàng tiết kiệm chi phí vốn.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận