“Bom nổ chậm” ở trái phiếu doanh nghiệp: Bộ Tài chính cảnh báo gì?

Bộ Tài chính vừa phát đi cảnh báo về bất ổn của thị trường trái phiếu doanh nghiệp, khuyên nhà đầu tư cẩn trọng mua trái phiếu qua ngân hàng và công ty chứng khoán...

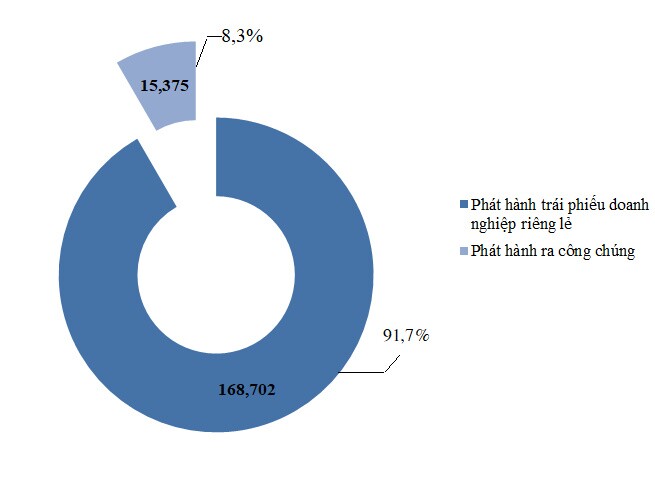

Bộ Tài chính cho biết, trong 6 tháng đầu năm 2021, khối lượng phát hành trái phiếu doanh nghiệp riêng lẻ đạt 168.702 tỷ đồng, tăng 3,2% so với cùng kỳ năm 2020. Khối lượng phát hành ra công chúng đạt 15.375 tỷ đồng, tương đương 50,3% khối lượng phát hành của năm 2020, chiếm 8,3% tổng khối lượng trái phiếu doanh nghiệp phát hành.

6 tháng đầu năm 2021, trái phiếu doanh nghiệp "hút" hơn 184.000 tỷ đồng .

Nguồn: Bộ Tài chính

Như vậy, thị trường trái phiếu doanh nghiệp bước đầu có sự dịch chuyển từ phát hành riêng lẻ sang phát hành ra công chúng. Đây là tín hiệu tốt trên thị trường trái phiếu doanh nghiệp.

"LÁCH LUẬT" TRỞ THÀNH NHÀ ĐẦU TƯ CHUYÊN NGHIỆP

Bên cạnh những kết quả tích cực, cùng với xu hướng dịch chuyển vốn huy động từ kênh tín dụng ngân hàng sang kênh phát hành trái phiếu, trên thị trường trái phiếu doanh nghiệp vẫn còn những rủi ro tiềm ẩn cho doanh nghiệp, nhà đầu tư và thị trường nói chung.

"Doanh nghiệp phát hành khối lượng lớn trái phiếu, lãi suất cao, nhưng sử dụng vốn không hiệu quả hoặc tình hình sản xuất kinh doanh gặp khó khăn, hoặc lĩnh vực mà doanh nghiệp hoạt động gặp khó khăn, dẫn đến việc doanh nghiệp không hoàn trả được gốc và lãi trái phiếu cho nhà đầu tư, sẽ gây bất ổn cho thị trường trái phiếu nói riêng và thị trường tài chính nói chung”, Bộ Tài chính cảnh báo.

Vấn đề này cơ quan quản lý Nhà nước cũng đã nhiều lần khuyến cáo. Bộ Tài chính chỉ rõ đối với doanh nghiệp phát hành, doanh nghiệp huy động vốn thông qua phát hành trái phiếu theo nguyên tắc tự vay, tự trả, tự chịu trách nhiệm về hiệu quả sử dụng vốn và khả năng trả nợ.

Đối với nhà đầu tư mua trái phiếu, pháp luật quy định nhà đầu tư tự đánh giá rủi ro và tự chịu trách nhiệm về việc mua trái phiếu doanh nghiệp riêng lẻ.

Theo đó, pháp luật quy định chỉ nhà đầu tư chứng khoán chuyên nghiệp là đối tượng được mua và giao dịch trái phiếu doanh nghiệp riêng lẻ để bảo vệ các nhà đầu tư cá nhân nhỏ lẻ, không có kinh nghiệm, khả năng phân tích, đánh giá các rủi ro khi mua trái phiếu doanh nghiệp phát hành riêng lẻ.

Do đó, “mọi hành vi “lách” các quy định của pháp luật để trở thành nhà đầu tư chứng khoán chuyên nghiệp với mục đích để mua trái phiếu doanh nghiệp riêng lẻ nhưng không đánh giá, phân tích được rủi ro, không nắm rõ điều kiện, điều khoản của trái phiếu, trái phiếu có hay không có tài sản đảm bảo, chất lượng tài sản đảm bảo, trái phiếu có được mua lại hay không... sẽ trực tiếp gây ra rủi ro cho nhà đầu tư và nhà đầu tư có thể không thu hồi được số tiền mua trái phiếu”, Bộ Tài chính cảnh báo.

Nhà đầu tư có thể vi phạm quy định của pháp luật nếu cơ quan quản lý nhà nước phát hiện được các hành vi “lách” quy định để trở thành nhà đầu tư chứng khoán chuyên nghiệp.

Ngoài ra, có hiện tượng tổ chức cung cấp dịch vụ như công ty chứng khoán, ngân hàng thương mại chào mời, phân phối trái phiếu doanh nghiệp không đúng đối tượng, cho nhà đầu tư không phải là nhà đầu tư chứng khoán chuyên nghiệp, các trường hợp này sẽ bị xử phạt theo quy định của pháp luật.

Bộ Tài chính, Uỷ ban Chứng khoán Nhà nước sẽ tăng cường kiểm tra việc cung cấp dịch vụ về trái phiếu doanh nghiệp của các tổ chức cung cấp dịch vụ để xử phạt nghiêm các hành vi vi phạm.

"NGÂN HÀNG VẪN GIỮ "NGÔI VƯƠNG"

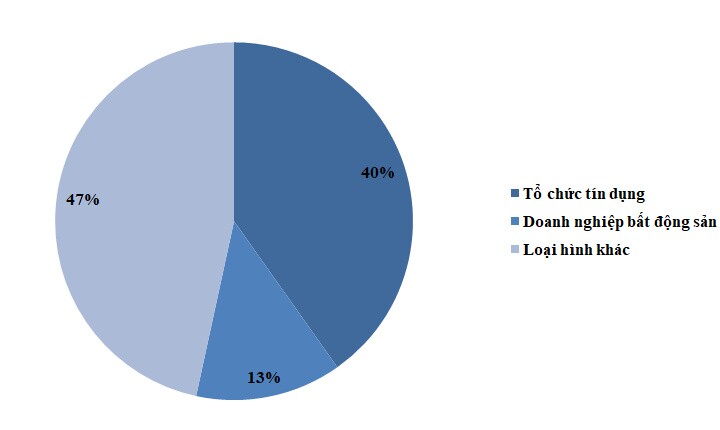

Soi lại thị trường trái phiếu 6 tháng đầu năm, theo số liệu Bộ Tài chính cung cấp, tổ chức tín dụng vẫn giữ “ngôi vương”, là nhà phát hành lớn nhất, chiếm 40,2% tổng khối lượng phát hành. Khối lượng trái phiếu của doanh nghiệp bất động sản giảm 55,5% so với cùng kỳ năm 2020, chiếm 13,2% tổng khối lượng phát hành.

Lãi suất phát hành bình quân 6 tháng đầu năm 2021 là 7,9%/năm, giảm 1,6%/năm so với cùng kỳ năm 2020.

“Điều này cho thấy các quy định mới tại Nghị định số 153 có tác động hạn chế các đối tượng nhà đầu tư cá nhân nhỏ lẻ, không có khả năng đánh giá rủi ro đầu tư trái phiếu doanh nghiệp phát hành riêng lẻ, bảo vệ lợi ích của nhà đầu tư này”, Bộ Tài chính đánh giá.

Về góc độ nhà đầu tư, công ty chứng khoán là nhà đầu tư chính trên thị trường sơ cấp, chiếm 44,4% tổng khối lượng phát hành, tổ chức tín dụng chiếm 25% tổng khối lượng phát hành.

Tỷ trọng nhà đầu tư cá nhân là nhà đầu tư chứng khoán chuyên nghiệp mua trái phiếu doanh nghiệp riêng lẻ trên thị trường sơ cấp chiếm 5,7% khối lượng phát hành, giảm mạnh so với tỷ trọng nhà đầu tư cá nhân năm 2020, là 12,68%.

Như vậy, trong thời điểm các kênh đầu tư khó khăn, trái phiếu doanh nghiệp là kênh hút vốn hấp dẫn với cả doanh nghiệp phát hành lẫn nhà đầu tư. Nói với phóng viên VnEconomy, TS. Lê Xuân Nghĩa, Thành viên Hội đồng tư vấn Chính sách Tài chính - Tiền tệ quốc gia lý giải “lãi suất tiền gửi ngân hàng vẫn “neo” ở mức thấp, nhưng lãi suất cho vay vẫn cao, dẫn đến nhiều doanh nghiệp không vay được vốn của ngân hàng, buộc phải phát hành trái phiếu. Mặt bằng lãi suất chủ yếu từ 12-14%/năm, nhưng có lúc lên đến 20%/năm.

Ngoài ra, “hiện ngân hàng kiểm soát vay chặt chẽ hơn, về mục đích sử dụng vốn, quy trình, thủ tục, giấy tờ. Chính vì vậy, những doanh nghiệp khởi nghiệp, vừa và nhỏ không có tài sản đảm bảo để thế chấp, đều không có khả năng tiếp cận vốn ngân hàng.

Tốt nhất, mượn con đường phát hành trái phiếu để huy động vốn, vừa không bị kiểm soát mục đích sử dụng vốn, vừa có kỳ hạn dài hơn. Thủ tục lại không quá phức tạp như phía ngân hàng, đặc biệt không cần tài sản thế chấp, hoặc tài sản thế chấp không bị kiểm tra ngặt nghèo”, ông Nghĩa phân tích.

THẬN TRỌNG MUA TRÁI PHIẾU QUA KÊNH NGÂN HÀNG VÀ CÔNG TY CHỨNG KHOÁN

Để thị trường trái phiếu doanh nghiệp phát triển theo hướng công khai, minh bạch và giảm thiểu rủi ro, tạo điều kiện thuận lợi cho các chủ thể tham gia huy động vốn trên thị trường, Bộ Tài chính chỉ rõ, đối với doanh nghiệp phát hành, việc phát hành trái phiếu phải gắn với dòng tiền và tính khả thi của phương án sản xuất kinh doanh, năng lực tài chính của doanh nghiệp, đảm bảo khả năng trả các khoản nợ đến hạn, trong đó có trả nợ lãi, gốc trái phiếu.

“Khi phát hành trái phiếu doanh nghiệp phải tuân thủ quy định của pháp luật, công bố công khai thông tin cho nhà đầu tư về tình hình tài chính, phương án sản xuất kinh doanh, điều kiện, điều khoản của trái phiếu, các cam kết kèm theo trái phiếu, sử dụng vốn đúng mục đích nêu trong phương án phát hành và định kỳ có báo cáo về tình hình tài chính, tình hình sử dụng vốn”, Bộ Tài chính lưu ý.

Đối với nhà đầu tư mua trái phiếu, cần phân biệt rõ phương thức phát hành trái phiếu doanh nghiệp ra công chúng và phát hành trái phiếu doanh nghiệp riêng lẻ. Chỉ nhà đầu tư chứng khoán chuyên nghiệp được mua và giao dịch trái phiếu doanh nghiệp phát hành riêng lẻ.

“Nhà đầu tư cần hết sức lưu ý là lãi suất cao sẽ đi kèm với rủi ro cao. Do đó, phải hết sức thận trọng đánh giá kỹ về các rủi ro trước khi quyết định mua trái phiếu”, Bộ Tài chính khuyến nghị.

Nhà đầu tư cần yêu cầu doanh nghiệp phát hành trái phiếu, tổ chức môi giới cung cấp đầy đủ các thông tin bao gồm (i) trái phiếu do doanh nghiệp nào phát hành, mục đích phát hành; (ii) có tài sản đảm bảo hay không có tài sản đảm bảo; (iii) cam kết của doanh nghiệp phát hành đối với trái phiếu; (iv) kỳ hạn phát hành và phương thức trả nợ gốc, lãi; (v) tình hình tài chính của doanh nghiệp phát hành; (vi) quy trình, hồ sơ về xác định nhà đâu tư chứng khoán chuyên nghiệp đối với các nhà đầu tư cá nhân theo quy định tại Nghị định số 155.

Nhà đầu tư đặc biệt lưu ý không mua trái phiếu thông qua chào mời của các tổ chức cung cấp dịch vụ như công ty chứng khoán, ngân hàng thương mại khi chưa tìm hiểu kỹ về tình hình tài chính của doanh nghiệp phát hành và các điều kiện, điều khoản của trái phiếu.

Bộ Tài chính nhấn mạnh, việc các tổ chức cung cấp dịch vụ như công ty chứng khoán, ngân hàng thương mại phân phối trái phiếu doanh nghiệp không có nghĩa là các tổ chức này đảm bảo an toàn cho việc đầu tư vào trái phiếu doanh nghiệp. Các tổ chức này chỉ là doanh nghiệp cung cấp dịch vụ, hưởng phí dịch vụ từ doanh nghiệp phát hành mà không chịu trách nhiệm về việc doanh nghiệp có hoàn trả được gốc, lãi trái phiếu khi đến hạn hay không. Rủi ro của trái phiếu vẫn là rủi ro của doanh nghiệp phát hành.

Nhà đầu tư đặc biệt lưu ý không mua trái phiếu thông qua chào mời của các tổ chức cung cấp dịch vụ như công ty chứng khoán, ngân hàng thương mại khi chưa tìm hiểu kỹ về tình hình tài chính của doanh nghiệp phát hành và các điều kiện, điều khoản của trái phiếu

“Không chào mời nhà đầu tư, đặc biệt là nhà đầu tư cá nhân không chuyên nghiệp bằng mọi giá. Khi phân phối trái phiếu doanh nghiệp phải cung cấp đầy đủ các thông tin về rủi ro của trái phiếu và quyền lợi của chủ sở hữu trái phiếu, không để nhà đầu tư nhầm hiểu là trái phiếu sẽ được tổ chức phân phối trái phiếu đảm bảo được mọi rủi ro”, Bộ Tài chính lưu ý.

Ngoài ra, theo các chuyên gia, từ ngày 01/01/2023, khi chào bán trái phiếu phải bắt buộc xếp hạng tín nhiệm đối với những đợt phát hành có có giá trị lớn, là giải pháp “cứu cánh” nhà đầu tư cá nhân không chuyên.

Tuy nhiên, theo ông Lê Xuân Nghĩa, tại Việt Nam, rất khó xin được giấy phép về đánh giá tín nhiệm. “Đánh giá tín nhiệm chưa chắc dám công bố, vì sợ doanh nghiệp kiện tụng, khiếu nại, đổ lỗi những khó khăn của mình do tổ chức đánh giá tín nhiệm gây ra. Tuy nhiên, cần có những công ty đánh giá tín nhiệm độc lập, để công bố thông tin, để khách hàng căn cứ vào đó, quyết định đầu tư”, ông Nghĩa thẳng thắn.

Là một trong hai doanh nghiệp Việt hiện đang cung cấp dịch vụ tín nhiệm các doanh nghiệp Việt Nam, ông Nguyễn Quang Thuân, Chủ tịch kiêm Tổng giám đốc Công ty Cổ phần FiinGroup thừa nhận, vấn đề khó khăn hiện Fiin đang đối mặt đó là, không phải doanh nghiệp nào cũng cởi mở, sẵn sàng công bố thông tin, pháp lý thì chưa bắt buộc.

Giống như thời kỳ đầu, các doanh nghiệp mới niêm yết trên sàn, hay lo sợ bị đánh giá về sức khỏe tài chính, lo lắng liệu thang đo có chuẩn hay không, thông tin minh bạch, độc lập không, hay lại “chân trong, chân ngoài”. Ngoài ra, doanh nghiệp cũng phải cân đối giữa chi phí tuân thủ, chi phí trả cho đánh giá độc lập, chi phí “phơi bày” cho công chúng sức khỏe tài chính của họ.

“Lãi suất cao gắn liền với rủi ro cao. Các nhà đầu tư phải thận trọng, phải có thông tin minh bạch từ phía nhà phát hành.

Đồng thời, lưu ý sự mập mờ khi doanh nghiệp phát hành trái phiếu phân phối thông qua một ngân hàng thương mại, bởi nhiều người mua trái phiếu nhầm tưởng là được ngân hàng bảo lãnh. Các ngân hàng chỉ bán hộ, không phải bảo lãnh, bởi Ngân hàng trung ương kiểm soát rất chặt chẽ ngân hàng thương mại bảo lãnh cho trái phiếu doanh nghiệp”.

Triển khai Luật Chứng khoán và Luật Doanh nghiệp, Bộ Tài chính đã trình Chính phủ ban hành 03 Nghị định quy định về chào bán và giao dịch trái phiếu doanh nghiệp.

Bao gồm (i) Nghị định số 153/2020/NĐ-CP ngày 31/12/2020 của Chính phủ quy định về chào bán và giao dịch trái phiếu doanh nghiệp riêng lẻ, chào bán trái phiếu doanh nghiệp ra thị trường quốc tế; (ii) Nghị định số 155/2020/NĐ-CP ngày 31/12/2020 của Chính phủ hướng dẫn chi tiết thi hành một số điều của Luật Chứng khoán, gồm nội dung quy định về phát hành trái phiếu doanh nghiệp ra công chúng; (iii) Nghị định số 156/2020/NĐ-CP ngày 31/12/2020 của Chính phủ quy định xử phạt vi phạm hành chính trong lĩnh vực chứng khoán và thị trường chứng khoán.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận