Áp lực trả nợ trái phiếu doanh nghiệp vẫn lớn

Các doanh nghiệp đang đối mặt với hơn 20.000 tỷ đồng trái phiếu đáo hạn trong tháng cuối năm và chuẩn bị hàng trăm nghìn tỷ đồng cho năm sau.

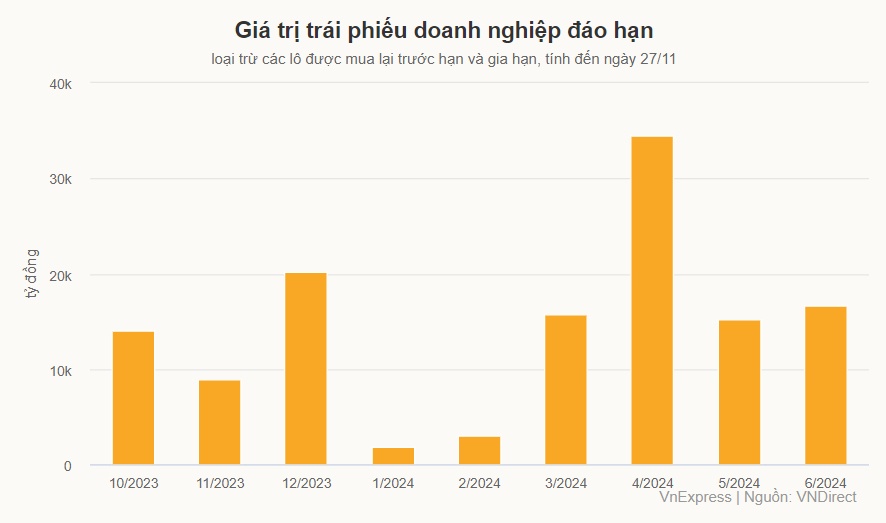

Báo cáo gần đây của VNDirect cho thấy, áp lực trái phiếu doanh nghiệp riêng lẻ đáo hạn tăng trở lại trong tháng cuối năm. Đơn vị này ước tính có khoảng 20.200 tỷ đồng trái phiếu đáo hạn, cao hơn đáng kể so với hai tháng trước đó.

Năm tới, áp lực trả nợ giảm trong hai tháng đầu năm, sau đó nhanh chóng dâng lên. Đến tháng 4/2024, giá trị trái phiếu doanh nghiệp đáo hạn được dự báo lên đến gần 34.500 tỷ đồng.

"Áp lực trái phiếu đáo hạn vẫn ở mức cao" cũng là đánh giá của công ty tư vấn đầu tư FIDT. Phòng nghiên cứu của đơn vị này đo lường được năm 2024 có hơn 297.000 tỷ đồng trái phiếu tới hạn. Đây là mức kỷ lục trong nhiều năm qua, cao hơn 3 lần so với năm 2020. Đến năm 2025, con số này sẽ là khoảng 270.000 tỷ đồng, thấp so với năm 2024 nhưng vẫn lớn hơn đáng kể so với những năm trước đó.

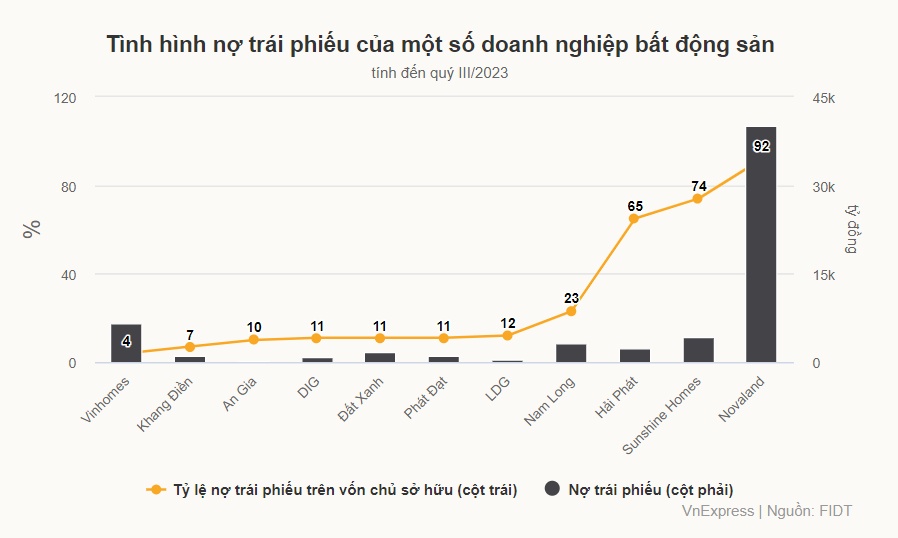

Nhóm ngành bất động sản chiếm tỷ trọng cao nhất ở năm sau với hơn 123.000 tỷ đồng trái phiếu đáo hạn. "Có thể nói áp lực đáo hạn vẫn đang bủa vây nhóm ngành này trong bối cảnh thị trường vẫn còn ảm đạm", báo cáo nêu.

Trong khi đó, hoạt động mua lại trước hạn đang giảm. VNDirect thống kê trong tháng 11 chỉ có gần 5.000 tỷ đồng, giảm 72% so với tháng trước. Mức này cũng nằm trong nhóm thấp nhất hai năm qua.

Điều này có thể được lý giải khi tình hình kinh doanh và dòng tiền của nhiều doanh nghiệp đang gặp khó. Trong đó bất động sản - nhóm huy động vốn qua kênh trái phiếu nhiều nhất, vẫn chưa được "rã băng".

Theo đơn vị xếp hạng tín dụng VIS Rating, cùng với xây dựng, các doanh nghiệp trong lĩnh vực bất động sản nhìn chung có sức khỏe tài chính ở mức yếu, thể hiện bởi đòn bẩy tài chính cao và nguồn tiền mặt dự trữ thấp. Chỉ số nợ trên lợi nhuận trước thuế, khấu hao và lãi vay (EBITDA) của doanh nghiệp bất động sản phát hành trái phiếu tính đến quý III là 10,2 lần - cao nhất trong số các ngành.

Lường trước áp lực trả nợ trong tương lai, các doanh nghiệp chủ động có biện pháp thương lượng với trái chủ. Trong tháng 11, hoạt động đàm phán thay đổi điều khoản và điều kiện trái phiếu được VNDirect đánh giá diễn ra tích cực. Tính đến ngày 27/11, Sở Giao dịch chứng khoán Hà Nội (HNX) công bố đã có khoảng 64 đơn vị đạt được thỏa thuận khất nợ với tổng giá trị hơn 111.000 tỷ đồng.

Riêng trong nửa đầu tháng 12, VnExpress thống kê được 8 doanh nghiệp đạt được thỏa thuận thay đổi điều khoản và điều kiện của 9 lô trái phiếu. Ngoài gia hạn, các doanh nghiệp còn chọn biện pháp xin giảm lãi suất, thay đổi kỳ hạn trả lãi, giãn lộ trình thanh toán vốn gốc Tổng giá trị hơn 8.100 tỷ đồng.

Không chỉ được hỗ trợ từ trái chủ, theo VIS Rating, bản thân các doanh nghiệp cũng cải thiện được khả năng trả nợ nhờ hoạt động kinh doanh phục hồi, mang về dòng tiền và khả năng tiếp cận nguồn tài chính mới. Nhờ đó, số lượng trái phiếu mới phát sinh có tiềm ẩn rủi ro và tỷ lệ hình thành nợ xấu ở các ngân hàng sẽ chậm hơn kể từ năm sau.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận