99 chủ nợ đồng ý hoán đổi sang cổ phiếu HBC

Được biết, trước đó, tại Đại hội ngày 25/4, Xây dựng Hòa Bình đã thông qua kế hoạch phát hành 74 triệu cổ phiếu để hoán đổi 740 tỷ đồng nợ vay. Như vậy, kế hoạch mới có giảm so với kế hoạch đã được Đại hội đồng cổ đông thông qua.

Lý giải cho thay đổi này, Xây dựng Hòa Bình cho biết thời gian qua Công ty đã thanh toán cho 1 số chủ nợ, một số chủ nợ thay đổi ý định hoán đổi nợ dẫn tới khác biệt so với kế hoạch ban đầu.

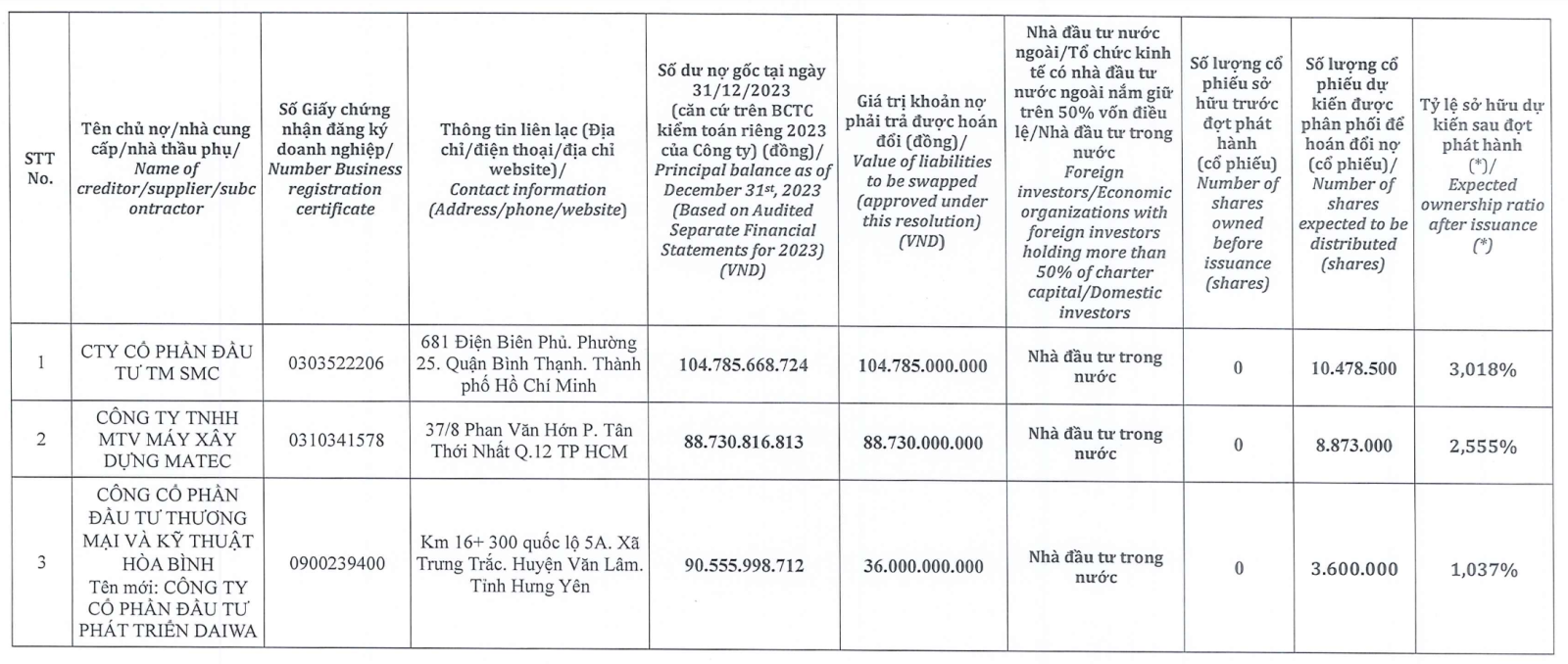

Đáng chú ý, doanh nghiệp đồng ý hoán đổi nợ nhiều nhất là CTCP Đầu tư Thương mại SMC (mã SMC), đơn vị này sẽ hoán đổi 104,8 tỷ đồng, tỷ lệ sở hữu tại HBC dự kiến sau đợt phát hành là 3,018% vốn điều lệ.

Thời gian thực hiện chào bán cổ phiếu sẽ diễn ra từ quý II - IV/2024, sau khi UBCKNN có thông báo về việc nhận được hồ sơ đăng ký phát hành cổ phiếu để hoán đổi nợ của Xây dựng Hòa Bình. Trong trường hợp các chủ nợ thay đổi ý định và không đồng ý hoán đổi nợ, Xây dựng Hòa Bình sẽ hủy lượng cổ phiếu phát hành tương ứng với chủ nợ. Nhóm cổ đông này sẽ sở hữu tổng cộng 21,05% vốn điều lệ tại Xây dựng Hoà Bình sau đợt tăng vốn.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận