6 lô trái phiếu sắp đáo hạn, Chứng khoán Rồng Việt (VDS) đẩy mạnh vay nợ mới để trả nợ cũ

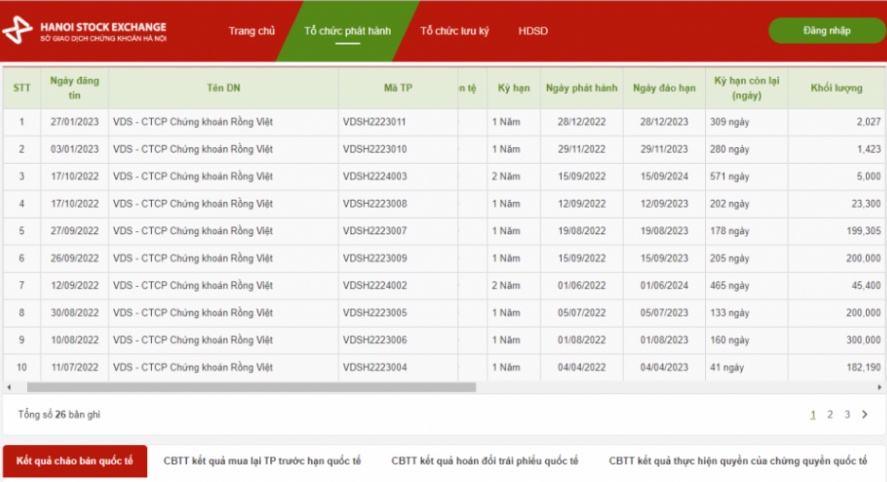

Kể từ tháng 4/2021 đến nay, Chứng khoán Rồng Việt (Mã VDS) đã phát hành 26 lô trái phiếu - huy động hơn 4.754 tỷ đồng. Áp lực từ các khoản vay sắp đáo hạn khiến công ty lâm vào cảnh "giật gấu vá vai", đẩy mạnh hoạt động repo nợ.

CTCP Chứng khoán Rồng Việt (Mã VDS - HOSE) thông báo công bố Nghị quyết HĐQT thông qua phương án phát hành trái phiếu Rồng Việt lần 1 năm 2023.

Dự kiến lô trái phiếu mã VDSH2324001 gồm 4.100 trái phiếu (mệnh giá 100.000.000 đồng/trái phiếu) sẽ được phát hành ngày 3/3/2023 tới, đáo hạn 1 năm sau phát hành. Đây là loại trái phiếu 3 không (không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo).

Lãi suất cố định đối với lô trái phiếu này là 10,15%năm; trả lãi định kỳ 1 tháng/lần; trả gốc tại thời điểm đáo hạn.

Đối tượng phát hành là nhà đầu tư cá nhân hoặc tổ chức đáp ứng điều kiện nhà đầu tư chứng khoán chuyên nghiệp theo Nghị định 65.

Tổng giá trị lô trái phiếu là 410 tỷ đồng dự kiến được công ty dùng để cơ cấu lại một số khoản nợ của công ty trong đó có thanh toán gốc trái phiếu đến hạn/thanh toán nợ vay ngân hàng.

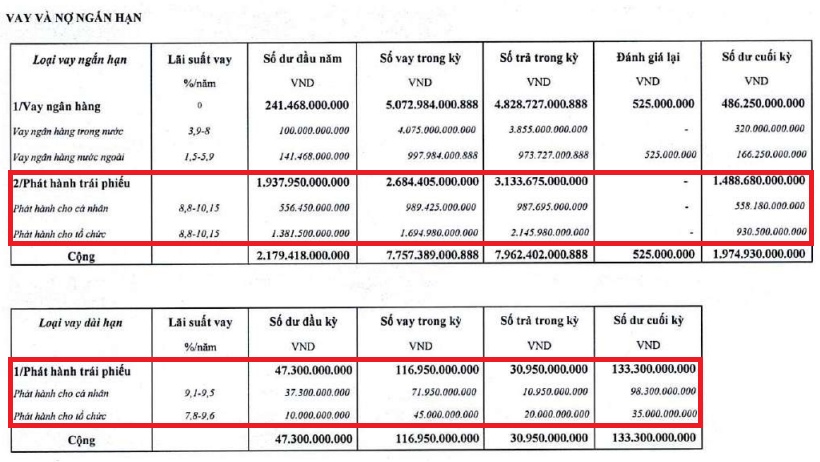

Ghi nhận tại báo cáo tài chính quý 4/2022, tại thời điểm 31/12, nợ phải trả của Chứng khoán Rồng Việt ở mức 2.171 tỷ đồng trong đó gần 94% là nợ ngắn hạn.

Tổng dư nợ trái phiếu của công ty giảm về mức 1.622 tỷ đồng - bằng gần 75% tổng nợ. Trong số này, gần 1.490 tỷ đồng là trái phiếu ngắn hạn.

Gần nhất, hồi cuối tháng 12/2022, Chứng khoán Rồng Việt đã phát hành thành công mã trái phiếu VDSH2223011, mệnh giá 100.000.000 đồng/trái phiếu (kỳ hạn 1 năm, đáo hạn vào ngày 28/12/2023). Khối lượng chào bán dự kiến 2.500 trái phiếu - tương đương số tiền dự kiến huy động là 250 tỷ đồng.

Số tiền thu về từ việc phát hành lô trái phiếu trên được VDS dự kiến dùng 116,25 tỷ đồng để thanh toán khoản nợ vay ngân hàng CTBC Singapore Branch; 45,15 tỷ để thanh toán nợ gốc trái phiếu đến hạn vào 24/2/2023 và 38,6 tỷ để thanh toán tiền nợ gốc một lô trái phiếu đến hạn khác vào ngày 3/2023.

Trước đó, ngày 29/11/2022, VDS cũng đã hoàn thành phát hành lô trái phiếu mã VDSH2223010 (kỳ hạn 1 năm) với dự kiến huy động 250 tỷ cho mục đích cơ cấu lại nợ cho doanh nghiệp.

Tuy nhiên, 2 đợt phát hành trái phiếu nói trên, có thể thấy không đạt như kỳ vọng của VDS. Cụ thể, với mã trái phiếu VDSH2223011, giá trị phát hành thực tế là 202,7 tỷ đồng; Còn với mã trái phiếu VDSH2223010 chỉ đạt 142,3 tỷ đồng. Như vậy, so với dự kiến 500 tỷ thì VDS chỉ huy động được 345 tỷ đồng cho 2 lô trái phiếu này.

Liên quan đến hoạt động phát hành trái phiếu của Chứng khoán Rồng Việt, từ tháng 4/2021 đến nay, công ty này đã liên tục thực hiện các đợt phát hành trái phiếu để huy động vốn với tổng cộng 26 đợt trái phiếu - tổng giá trị huy động lên đến hơn 4.754 tỷ đồng. Đa phần các lô trái phiếu đều có kỳ hạn 1 năm với mức lãi suất từ hơn 8 - hơn 10%/năm.

Tới đây, it nhất 6 lô trái phiếu có tổng giá trị nghìn tỷ đồng sẽ lần lượt đáo hạn. Điều này đồng nghĩa với áp lực "trả nợ" của Rồng Việt đang tăng lên từng ngày. Chớ trêu ở chỗ dù cần vốn để trang trải nợ nần song việc huy động vốn qua kênh trái phiếu cũng không đem lại hiệu quả tối đa khi 2 đợt phát hành trái phiếu trong quý 4/2022 của VDS chỉ thu về lần lượt 202,7 tỷ đồng và 142,3 tỷ trên tổng số 500 tỷ vốn huy động dự kiến.

Về kết quả kinh doanh, năm 2022, VDS ghi nhận gần 823 tỷ đồng doanh thu hoạt động - giảm so với mức 1.022 tỷ của năm trước đó; khoản lỗ tự doanh tăng mạnh cùng chi phí dự phòng tài sản tài chính lớn khiến công ty lỗ sau thuế 115 tỷ đồng trong khi cùng kỳ lãi gần 427 tỷ.

Trên thị trường chứng khoán, kể từ mức giá đỉnh 28.000 đồng hồi đầu tháng 3/2022, cổ phiếu VDS kết phiên 1/3/2023 chỉ còn 7.390 đồng - giảm gần 74% sau 1 năm.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận