Tìm mã CK, công ty, tin tức

DẦU THÔ WTI NHÌN THỰC TẾ VÀO CÂN BẰNG CUNG – CẦU 2024

Nhận Định: Các tin tức trên thị trường gần đây đang khá nhiễu và khó phân biệt thực giả. Bloomberg đưa tin Ả Rập Saudi đang chưa tìm được tiếng nói chung với Angola và Nigeria, những nước muốn nâng hạn ngạch sản xuất, và dầu đang bị bán tháo khi cuộc họp của OPEC+ bị trì hoãn đến 30/11.

Tuy nhiên, hạn ngạch là một vấn đề, việc thực tế Nigeria và Angola không thể sản xuất theo hạn ngạch là một vấn đề khác. Do đó, điều này sẽ không tạo ra bất kỳ sự rạn nứt nào giữa các thành viên, và OPEC+ có thể sẽ thông báo cắt giảm phối hợp, bên cạnh việc gia hạn cắt giảm tự nguyện từ Nga và Saudi.

Khi giá dầu giảm sâu, mọi người thường bắt đầu đặt câu hỏi về việc liệu nguồn cung dầu có giảm trong dài hạn không. Nếu thị trường đang tiến tới thâm hụt trong dài hạn, tại sao OPEC+ lại cần phải cắt giảm?

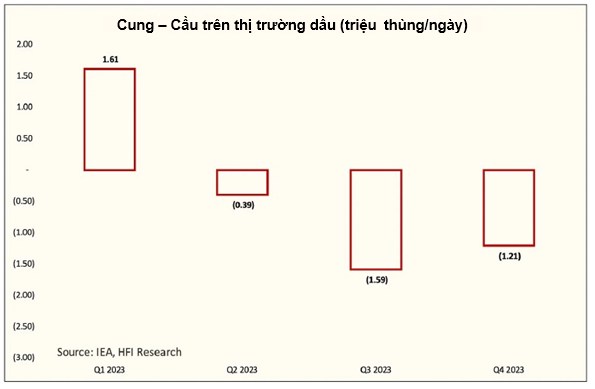

Nhìn lại 2023: Thị trường đã rất khó khăn trong nửa đầu năm 2023 sau đợt xả kho dự trữ chiến lược kỷ lục (~260 triệu thùng) vào nửa cuối năm 2022. Hơn nữa, mùa đông 2022/23 là mùa đông có nhiệt độ cao nhất được ghi nhận, dẫn đến nhu cầu sưởi ấm giảm ~ 1 triệu thùng/ngày. Kết quả là thị trường đã thặng dư lớn hơn dự kiến trong quý 1 và cần thời gian trong năm để tiêu thụ.

Ngoài ra, việc Trung Quốc hồi phục kém hơn kỳ vọng của nhiều nhà giao dịch cũng gây áp lực lên thị trường. Mặc dù nhu cầu dầu của Trung Quốc có thể hồi phục đúng như mong đợi, việc dự trữ các sản phẩm tinh chế tăng mạnh (trong thời gian phong toả) đã tạo tác động trễ lên thị trường giao ngay.

Đồng thời, Trung Quốc đã có thể xây dựng kho dự trữ dầu thô lớn, cho phép họ kiểm soát lượng muốn mua trên thị trường mở.

Về cơ bản, cung – cầu 2023 thâm hụt nhẹ với Q1 có mức tăng mạnh.

Về phía nguồn cung, Iran đã gây bất ngờ với sản lượng tăng từ 2.6 triệu thùng/ngày lên 3.2 triệu thùng/ngày. Sản lượng dầu thô của Mỹ đang hướng tới mức~13.2 triệu thùng/ngày vào cuối năm, nếu tính cả dầu pha trộn hoặc khí ngưng tụ, con số sẽ là ~13.92 triệu thùng/ngày.

Điều này đã được bù lại bởi việc cắt giảm tự nguyện của Saudi. Đây là lý do quý 3 và quý 4 vẫn được dự đoán nguồn cung giảm, nhưng con số có thể thấp hơn dự kiến sau khi các số liệu về cầu được ước lượng.

Tựu chung lại, phía cầu không quá tích cực và nguồn cung hơi tăng, dẫn đến năm 2023 có mức thâm hụt nhẹ.

Dự báo Cung – Cầu 2024: Lưu ý rằng trong nỗ lực thể hiện tính minh bạch của mình, EIA đã thêm một mục là dầu pha trộn. Điều này làm tăng nguồn cung toàn cầu khoảng 0.72 triệu thùng/ngày.

Một số giả định chính đưa ra cho 2024 như sau:

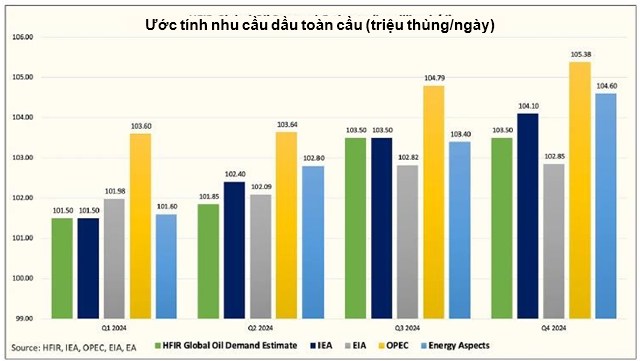

• Ước tính nhu cầu dầu toàn cầu thấp hơn dự báo của IEA, OPEC và EIA (quan điểm thận trọng)

Ước tính được dựa trên số liệu của IEA, song điều chỉnh tăng nhu cầu quý 2 và giảm vào quý 4. Nhìn chung, nhu cầu của các nước OECD sẽ vẫn chưa quá tích cực do lãi suất tăng cao và khả năng xảy ra suy thoái kinh tế. Các nước ngoài khối OECD sẽ phải chịu ảnh hưởng nặng hơn.

Ước tính nhu cầu dầu toàn cầu sẽ tăng khoảng 640 nghìn thùng/ngày.

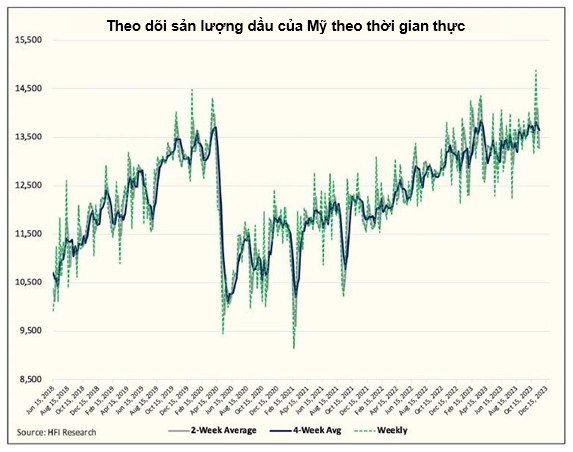

• Giả định sản lượng dầu của Mỹ ở mức khoảng 13.96 triệu thùng/ngày vào năm 2024, bao gồm 0.72 triệu thùng/ngày dầu pha trộn. Sản lượng dầu của Mỹ ước tính sẽ tăng ~440 nghìn thùng/ngày so với 2023.

• Giả định Ả Rập Xê-út và Nga sẽ gia hạn cắt giảm tự nguyện đến hết nửa đầu năm 2024. Sau đó, Ả Rập Xê-út sẽ tăng lại 500 nghìn thùng/ngày, và sản lượng của Nga giữ ở mức 10.5 triệu thùng/ngày trong nửa sau 2024.

• Giả định UAE, Kuwait và Iraq sẽ đóng góp khoảng 500 nghìn thùng/ngày trong đợt cắt giảm phối hợp, sau đó trở về bình thường trong nửa sau 2024.

• Giả định Brazil và Canada có mức tăng tổng cộng ~400 nghìn thùng/ngày.

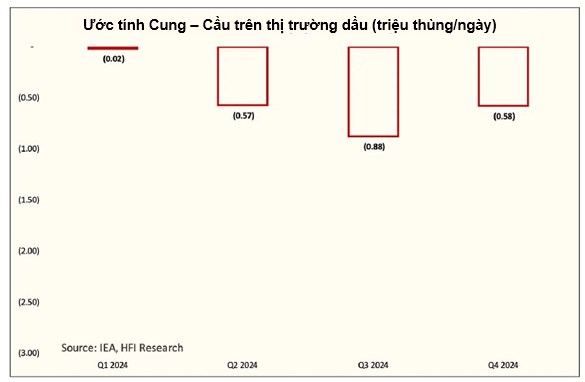

Tổng cộng, ước tính OPEC+ giảm 470 nghìn thùng/ngày và các nước ngoài OPEC sẽ tăng 970 nghìn thùng/ngày. Kỳ vọng tổng nguồn cung sẽ tăng ~700 nghìn thùng/ngày.

Con số này sẽ vượt tốc độ tăng trưởng nhu cầu một chút, nhưng thị trường sẽ quay trở lại mức thâm hụt vào quý 2/2024.

Vùng giá:

Cung – Cầu sẽ bị ảnh hưởng đáng kể bởi thời tiết trong quý 1/2024. Nếu mùa đông năm nay lạnh hơn năm ngoái, không chỉ nguồn cung thấp hơn mà nhu cầu sẽ cao hơn. Nếu động thái của OPEC+ diễn ra như dự đoán, quý 1 sẽ chuyển sang thâm hụt.

Về giá dầu, khả năng giá sẽ dao động trong phạm vi 80 – 95 USD/thùng trong năm 2024. Mức 95 USD có thể đạt được nếu nhu cầu tăng bất ngờ, nhưng nhìn chung giá sẽ quanh khoảng 80 USD nhờ tồn kho thấp và việc cắt giảm của OPEC+.

Sản lượng dầu của Mỹ:

Đối với sản lượng dầu của Mỹ, phần lớn mức tăng năm nay là kết quả của việc các nhà sản xuất cố gắng nhận được giá thầu cao hơn (nói cách khác là tăng cường khoan nhằm tối đa hoá lợi nhuận). Điều này đã từng diễn ra trong 2016 – 2017 và 2019 – 2020. Tuy nhiên động thái này sẽ không kéo dài và sản lượng thường sẽ giảm ngay sau đó.

Nếu lý thuyết là đúng, sản lượng của Mỹ sẽ giảm trong nửa đầu năm 2024.

Chúng ta có thể kiểm định lại bằng công cụ theo dõi sản lượng tần suất cao.

Kết luận:

Hiện có rất nhiều lo ngại rằng OPEC+ có thể sẽ không cắt giảm sản lượng và quay trở lại cuộc chiến giá cả. Tuy nhiên, điều này là không thực tế và khi nhìn vào cung – cầu 2024, ngay cả khi tính đến tổng sản lượng dầu của Hoa Kỳ cao hơn, thị trường dự kiến vẫn ở trạng thái thâm hụt.

OPEC+ có động cơ để giữ tồn kho dầu ở mức thấp trong khi kéo dài thời gian cắt giảm đến hết nửa đầu năm 2024, sau đó có thể dỡ bỏ việc cắt giảm và đưa mọi thứ trở lại bình thường trong nửa cuối năm.

Chia sẻ thông tin hữu ích