Xu hướng huy động và cho vay trong nửa cuối năm 2024

Không phải cứ đẩy mạnh tăng trưởng tín dụng là thúc đẩy được tăng trưởng kinh tế. Nếu cung tiền quá nhiều mà cầu tiền không có thì lượng tiền sẽ chảy vào những nơi mang tính chất đầu cơ, gây hệ lụy lớn hơn cho nền kinh tế. Do đó, cần tập trung vào nền kinh tế thực.

Cho vay tăng cao hơn huy động

Ngân hàng Nhà nước (NHNN) cho biết, tính đến cuối tháng 6/2024, tín dụng toàn nền kinh tế đạt gần 14.4 triệu tỷ đồng, tăng 6% so với cuối năm trước. Sau 2 tháng đầu năm tăng trưởng âm, tín dụng đến cuối quý 1 tăng trở lại với mức 1.34%. Như vậy, có thể thấy tín dụng đã tăng trưởng mạnh trong tháng 6.

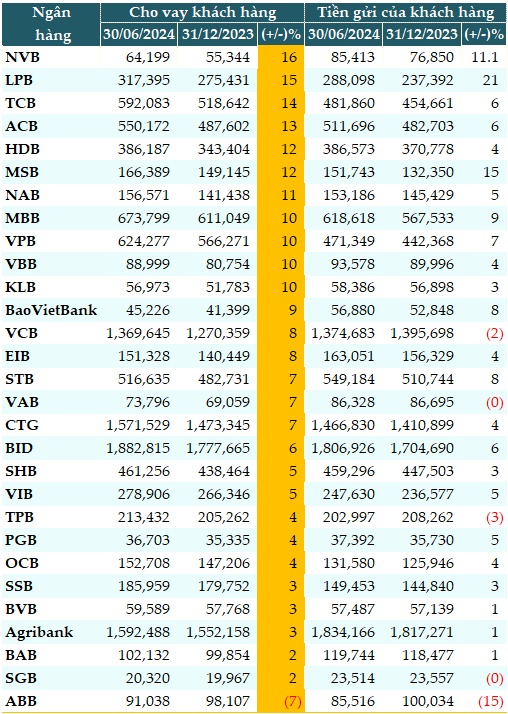

Dữ liệu từ VietstockFinance cũng cho thấy, tính đến 30/6/2024, tổng dư nợ tại 29 ngân hàng trong hệ thống là hơn 12.45 triệu tỷ đồng, tăng gần 7.2% so với đầu năm.

ABBank (ABB) là ngân hàng duy nhất tăng trưởng tín dụng âm so với đầu năm (-7%). Các ngân hàng còn lại tăng trưởng dương với tốc độ bình quân 7.8%. Trong đó, NCB (NVB) tăng mạnh nhất (+16%), kế đó là LPBank (LPB, +15%), Techcombank (TCB, +13%), HDBank (HDB, +12.5%), ACB (+12.3%)…

Cho vay khách hàng và tiền gửi khách hàng tính đến 30/06/2024 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance

Kinh tế dần hồi phục, dòng tiền bắt đầu rút dần ra khỏi ngân hàng, dịch chuyển vào các hoạt động sản xuất kinh doanh và các kênh đầu tư. Tổng lượng tiền gửi tại 29 ngân hàng tính đến cuối quý 2 là hơn 12.15 triệu tỷ đồng, tăng 4% so với đầu năm.

Có 5/29 ngân hàng tăng trưởng huy động âm, các ngân hàng còn lại tăng trưởng dương với tốc độ bình quân gần 6%.

LPB dẫn đầu về tốc độ tăng trưởng khi huy động được 288,392 tỷ đồng, tăng 21% so với đầu năm. Kế đến là MSB tăng 15% (151,743 tỷ đồng) và NVB tăng 11% (85,413 tỷ đồng).

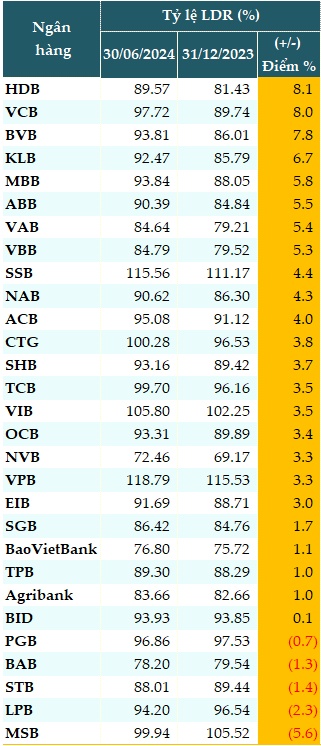

Tỷ lệ LDR tăng cao vào cuối quý 2

Tỷ lệ dư nợ cho vay so với tổng tiền gửi (LDR) là một chỉ số quan trọng trong việc đánh giá mức độ sử dụng vốn huy động của các ngân hàng để cho vay. Tại thời điểm cuối quý 2, có 24/29 ngân hàng có tỷ lệ LDR tăng cao hơn so với đầu năm, nghĩa là các ngân hàng đang sử dụng nhiều nguồn vốn huy động để cấp tín dụng hơn.

Tính đến 30/06/2024, có 6/28 ngân hàng có tỷ lệ LDR dưới 85%, trong khi cuối quý 1 có 8 ngân hàng, cho thấy các ngân hàng này vẫn đang cho vay ra thấp, chất lượng tín dụng kém so với vốn huy động được.

Có 4 ngân hàng đưa tỷ lệ này vượt mức 100% gồm: VPB (118.79%), SSB (115.56%), VIB (105.8%) và CTG (100.28%).

Tỷ lệ LDR của các ngân hàng tính đến 30/06/2024

Nguồn: VietstockFinance

Về mặt lý thuyết, tỷ lệ LDR tăng cao có thể được xem như một dấu hiệu tích cực, cho thấy ngân hàng đang hoạt động hiệu quả trong việc cung cấp tín dụng cho nền kinh tế. Nền kinh tế đang có sự hấp thụ vốn tích cực dần lên so với đầu năm. Tuy nhiên, cần nhìn nhận chi tiết hơn vào tỷ trọng phân bổ vốn tín dụng của các ngân hàng vào nhóm sản xuất, thương mại, dịch vụ, lĩnh vực phi sản xuất (bất động sản hoặc các khoản đầu tư có tính chất đầu cơ). Nếu tín dụng được phân bổ chủ yếu vào các ngành sản xuất, dịch vụ và các lĩnh vực kinh tế xanh, kinh tế số mới thực sự thúc đẩy tăng trưởng kinh tế bền vững.

Cần tập trung vào nền kinh tế thực

Ông Nguyễn Quang Huy - CEO Khoa Tài chính - Ngân hàng Trường đại học Nguyễn Trãi đánh giá, trong bối cảnh 6 tháng đầu năm 2024, việc tỷ lệ LDR tăng phản ánh nỗ lực của các ngân hàng trong việc sử dụng vốn huy động để cho vay.

Xu hướng tín dụng và huy động trong nửa cuối năm 2024 sẽ phụ thuộc vào chính sách tiền tệ, tình hình kinh tế vĩ mô trong nước và quốc tế, các yếu tố thị trường quốc tế cũng như nội địa.

Đầu tiên là chính sách tiền tệ của Ngân hàng Nhà nước (NHNN). Nếu NHNN duy trì hoặc cắt giảm lãi suất để kích thích kinh tế, các ngân hàng có thể tăng cường cho vay để hỗ trợ doanh nghiệp và cá nhân, có thể làm tăng tỷ lệ tín dụng so với huy động. NHNN cũng có thể cấp thêm hạn mức tín dụng cho các ngân hàng, đặc biệt là những ngân hàng có khả năng mở rộng cho vay trong các lĩnh vực ưu tiên như sản xuất, xuất khẩu và nông nghiệp.

Thứ hai, phụ thuộc vào tình hình kinh tế vĩ mô. Nếu tăng trưởng kinh tế tiếp tục duy trì ở mức tích cực, nhu cầu tín dụng từ doanh nghiệp và cá nhân sẽ tăng, thúc đẩy việc cho vay. Song song đó, nếu lạm phát ổn định cũng là cơ hội cho NHNN áp dụng các chính sách hỗ trợ tăng trưởng nền kinh tế.

Thứ ba là tình hình quốc tế và xuất nhập khẩu. Sự bất ổn kinh tế toàn cầu hoặc các biến động trên thị trường tài chính quốc tế có thể ảnh hưởng đến dòng vốn đầu tư vào Việt Nam, từ đó tác động đến hoạt động tín dụng và huy động vốn của các ngân hàng.

Sự gia tăng hoặc suy giảm trong xuất khẩu có thể ảnh hưởng đến nhu cầu tín dụng từ các doanh nghiệp, đặc biệt là trong các lĩnh vực xuất khẩu chủ lực như dệt may, điện tử và nông sản.

Cuối cùng là sự phục hồi của thị trường bất động sản. Nếu phục hồi tích cực, các ngân hàng có thể gia tăng cho vay vào lĩnh vực này, tác động đến tỷ lệ LDR.

Tựu trung lại, sự kết hợp của các yếu tố này sẽ định hình mức độ hiệu quả và bền vững của việc cấp tín dụng trong nền kinh tế. Điểm sáng là các ngân hàng ở châu Âu và Ngân hàng Trung ương châu Âu đã đồng loạt giảm lãi suất, Cục Dữ trữ Liên bang Mỹ (Fed) đã có đủ cơ sở cho đợt cắt giảm lãi suất từ 25-50 điểm trong những tháng còn lại của năm 2024. Song song đó, Việt Nam cũng liên tục đạt thặng dư xuất siêu, kiều hối tăng mạnh, giải ngân FDI tăng mạnh vào cuối năm sẽ giảm áp lực cho tỷ giá, tạo điều kiện cho việc bình ổn tỷ giá, kiểm soát lạm phát, ổn định và tiếp tục giảm lãi suất cho vay, tăng trưởng tín dụng để hỗ trợ tăng trưởng kinh tế.

PGS.TS. Nguyễn Hữu Huân - Giảng viên cấp cao Đại học Kinh tế TPHCM bổ sung thêm, dù tỷ lệ LDR tăng cho thấy được mức độ hiệu quả trong việc sử dụng dòng vốn huy động đã cải thiện. Theo tình hình kinh tế hiện tại và tốc độ phục hồi kinh tế cũng như nhu cầu vốn của nền kinh tế, nhu cầu vốn tín dụng của nền kinh tế sẽ thấp hơn mức 15%.

“Không phải cứ đẩy mạnh tăng trưởng tín dụng là thúc đẩy được tăng trưởng kinh tế. Tiền tệ phải đóng vai trò trung lập, cung tiền phải bằng cầu tiền; nếu cung tiền quá nhiều mà cầu tiền không có thì lượng tiền sẽ chảy vào những nơi mang tính chất đầu cơ như bất động sản… sẽ còn gây hệ lụy lớn hơn cho nền kinh tế, do đó cần tập trung vào nền kinh tế thực”, ông Huân khuyến cáo thêm.

(Theo Cát Lam | FILI)

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận