Warren Buffett: Thần tượng nước Mỹ và tâm lý đầu tư

Nếu Shakepeares có câu nói: “Quá khứ chỉ là mở màn”, thì lời khuyên của Buffett: “Tham khi người ta sợ. Sợ khi người ta tham” bây giờ đã chuyển thành Tham khi người ta tham. Sợ khi người ta sợ. Thập kỷ mới với chân giá trị bị bóp méo đã làm cho Buffett phải thốt lên “…thế giới đã thay đổi…”. Nhưng lịch sử luôn trừng phạt đám đông đầu cơ và ủng hộ người đầu tư lâu dài, với bằng chứng lợi nhuận giao dịch trong giờ mở cửa thua rất xa việc đầu tư lâu dài.

Ngày 2 tháng 5, một ngày mà hằng năm sẽ là ngày hội ở Omaha, Neaska. Nhưng năm nay, các nhà đầu tư lại phải ngồi trước màn hình để nhìn một ông lão 90 tuổi, ngồi trong một phòng họp trên bàn để một ly Coca-Cola và một xấp giấy, chuẩn bị thông báo doanh thu cho quỹ Berkshire Hathaway (NASDAQ: BRK.A)…

Ông lão đó là Warren Buffett, người được xem là nhà đầu tư huyền thoại và là nhân cách lớn trên thương trường thế giới. Quãng thời gian đầu tư của ông được ví như một câu chuyện thần thoại và luôn được nhắc đến mỗi khi các chuyên mục đầu tư dài hạn được chú ý. Ông là vua Midas vào những năm 2008 khi các ngân hàng và quỹ bảo hiểm lâm vào tình trạng vỡ nợ và cần ông giải cứu. Ông là Daedalus với khả năng tạo nên một danh sách đầu tư có chiều sâu, phức tạp, và trải rộng như mê cung từ thức ăn tới điện lực. Ông là tiên tri Oracle khi dự đoán chính xác rằng thị trường chứng khoán sẽ tăng trở lại vào năm 2010.

Hôm đó, Buffett nói rất lâu về lịch sử Mỹ, lợi nhuận trong đầu tư, lạm phát, tình hình thế giới và các hoạt động của BRK.A. Từ thương vụ mua đất ở Louisiana với giá hời, tới việc rút khỏi đầu tư hàng không, ông nói lưu loát với vô vàn thống kê để chứng minh cho quyết định của mình. Nhưng đó không phải là Warren Buffet của 2010, của 2008, hay của 1998. Đơn giản: ông không còn ngồi trong khán phòng chật kín để thông báo doanh thu nữa và sự lạc quan không còn hiện hữu trong kết thúc buổi họp nữa.

Hiệu ứng đám đông

Ai đã từng đi đến hội chợ trước thềm thông báo doanh thu của BRK.A hẳn sẽ thấy dòng chữ: Chào mừng cổ đông đến tới Berkyville (Welcome Shareholders to Berkyville). Hội chợ bao gồm tất cả các công ty mà BRK.A có cổ phần và một số công ty ấn bản hoặc tài chính khác muốn góp mặt. Gần 40.000 người tham dự hội chợ và cuộc họp cổ đông vào năm 2019.

Để đọc giả có thể so sánh, sân vận động Mỹ Đình có sức chứa bằng với số người tham dự hội chợ này. Warren sẽ thường xuất hiện với cánh nhà báo, các nhà đầu tư, và người hâm mộ vây quanh. Họ đều muốn biết câu nói tiếp theo của nhà tiên tri Omaha này và đều hiểu lời nói của ông có tầm ảnh hưởng như thế nào. Buffett sẽ bắt đầu cuộc họp cùng với người bạn thân Charlie Munger của mình và bắt đầu bằng cách dẫn truyện từ lịch sử luận tới tương lai của mình. Có thể nhà đầu tư cũng hiểu, ông lão 89 tuổi này hiện đang có những thuộc cấp khác quyết định việc đầu tư của BRK.A, nhưng ai buồn quan tâm khi ngồi trước mặt họ là Buffett.

Lần này, Buffett vẫn ngồi trước mặt họ, nhưng lại là bên kia màn hình. Điều này đồng nghĩa với việc hiệu ứng đám đông mất hoàn toàn vì không có một đám đông theo dõi một đám đông nữa. Việc mất đi khán giả trong phòng họp đã làm cho sự kiện trở nên nhàm chán và mất hứng thú. Điều này cũng giống như việc xem một sự kiện thể thao trên TV mà sân vận động không có khán giả vậy. Bố tôi là một người đam mê thể thao và ông đã nói với tôi rằng xem giải bóng đá quốc gia Đức không khán giả làm ông chán và buồn ngủ. Có thể bố tôi không đại diện cho khán giả nói chung, nhưng ông là một trong những người chịu ảnh hưởng từ hiệu ứng đám đông. Chính hiệu ứng này làm cho tầm quan trọng của sự kiện, của người tổ chức, của lời nói, và của hình ảnh được cấp số nhân theo lượng khán giả trong sự kiện đó. Đó là lý do tại sao lễ tuyên thệ tổng thống Mỹ phải diễn ra nơi công cộng, lý do tại sao các giải thể thao phải tổ chức ở sân vận động lớn, hay thậm chí các chương trình truyền hình phải quay khán giả phía sau mỗi khi lia máy. Trở lại với Buffett, khi không có đám đông trong khán phòng, bỗng nhiên cuộc họp BRK.A lại như một bài giảng lịch sử và toán trong một trường đại học, mà ông giáo sư già đang cầm giấy đọc từ đầu đến cuối. Dù Warren vẫn là huyền thoại, nên nhớ rằng huyền thoại sẽ là huyền thoại khi họ có người hâm mộ và khán giả đến xem.

Đó cũng là một phần lý do tổng thống Donald Trump thúc đẩy các bang mở cửa để hoạt động xã hội trở lại. Ngoài lý do phục hồi kinh tế, Trump hiểu rằng việc vận động tranh cử qua màn hình, như cách Buffett họp cổ đông, sẽ giáng một đòn mạnh mẽ vào khả năng tranh cử của ông.

Trump trước hết là một người của giới giải trí và là một người rất giỏi trong việc điều khiển đám đông. Đặc biệt, Trump rất thích tổ chức các buổi vận động nhỏ ở các bang mà ông từng thắng cử. Mặc dù ngôn ngữ của Trump có thể mang tính chia rẽ và châm biếm, nhưng ông biết rằng khán giả của mình thích như thế và ông có thể lôi kéo thêm người ủng hộ nếu sự kiện vận động của ông đủ lớn.

Tình hình chính trị xã hội hiện tại càng làm Trump tỏ ra nôn nóng việc mở cửa xã hội, khi cuộc đua nhà Trắng đang nóng dẩn lên và người biểu tình đang bất đồng quan điểm với cách ông Trump xử lý các vấn đề phân biệt chủng tộc và bạo loạn. Đây cũng là bài thử khả năng lãnh đạo trong kỷ nguyên mới, khi chính trị được phổ biến cho nhiều tầng lớp qua mạng xã hội (dù có độ nhiễu thông tin lớn hoặc thậm chí bị pha trộn bởi tin giả), theo đó mà hiệu ứng đám đông nhanh chóng cấp số nhân.

Tâm lý đầu tư trong một thế giới lệch lạc

Năm 1998, khi cả thế giới đang phải hứng chịu hậu quả của hàng loạt khủng hoảng tài chính: khủng hoảng tiền tệ ở Châu Á (Thái Lan, Indonesia và Hàn Quốc), phá giá đồng Ruble ở Nga, và các quỹ đầu tư mạo hiểm trên bờ vực phá sản (Long Term Capital Management là một trong những quỹ lớn nhất, với tổng tài sản lên tới $126 tỷ đô la vào năm 1998, tức là $3.200 tỷ đô la năm 2020. Qũy đầu tư lớn nhất hiện nay Bridgewater Associates của Ray Dalio chỉ có $132 tỷ tài sản mà thôi.). Buffett không hề bán đi một cổ phiếu nào cả. Ông hứng chịu 6 tỷ đô la tiền lỗ trong hơn 1 tháng. Không thể phủ nhận rằng, thời điểm đó chính phủ Mỹ cũng sẵn sàng bơm tiền vào cứu thị trường tài chính, và quỹ BRK.A lúc đó không mở tài khoản đầu tư nên Buffett không hề bị rút vốn như các quỹ khác. Nhưng đó không phải là lần đầu tiên người ta thấy ông vững như bàn thạch.

Năm 1999, khi bong bóng điện tử bao trùm phố Wall, các nhà đầu tư đều nghĩ cổ phiếu của công ty điện thoại và Internet sẽ tiên phong. Còn Buffett, ông trả lời tạp chí Fortune rằng thật bất công khi các cổ phiếu hàng không lại bị lãng quên, dù cho khả năng tăng lợi nhuận của các công ty này trong tương lai là đáng kể. Buffet không hề mua một cổ phiếu điện tử nào. Thay vào đó, ông bỏ vốn mua nhưng công ty làm nội thất, làm nhôm, và làm sơn vì ông nghĩ thị trường nhà đất mới là tương lai. Buffett đã đúng một cách không thể tai hại hơn. Ông đúng vì giá các cổ phiếu di động và điện tử chỉ là một bong bóng ảo, nhưng việc ông đúng về thị trường nhà đất một phần châm ngòi cho cuộc khủng hoảng sau đó 8 năm.

Năm 2008, sau khi chốt lời từ nhiều thương vụ nhà đất và ngồi trên một tài khoản tiền mặt lớn, Buffett trở thành cứu tinh của nhiều công ty mà ông có cổ phiếu. Ông lần lượt cho các công ty như Goldman Sachs, General Electric, và Bank of America vay với lãi suất thấp, kèm theo điều khoản đổi nợ thành cổ phiếu nếu giá trị trên sàn vượt qua một mức nhất định. Một mũi tên trúng cả 3 đích khi các doanh nghiệp cần tiền mặt gấp để tiếp tục hoạt động, nhà nước Mỹ phần nào nhẹ bớt gánh nặng bơm gói cứu trợ, và Buffett có quyền được sở hữu cổ phiếu với giá hời cùng với phần lãi suất ông được hưởng. Buffett cũng trả lời phỏng vấn trên tờ New York Times trong bài Buy American. I Am: “…chứng khoán sẽ cho lợi nhuận nhiều hơn việc cầm tiền mặt trong 10 năm tới, với một khoảng cách đáng kể…” (nguyên văn: Equities will almost certainly outperform cash over the next decade, probably by a substantial degree). Ông đã đúng, và thị trường chứng khoán Mỹ có một thập kỷ của bò tót với chỉ số SPX tăng tổng cộng 380%.

Khi Buffett đi ngược lại quyết định đầu tư vào các hãng hàng không của mình và ông nói rằng: “…thế giới đã hoàn toàn thay đổi…”, thì các nhà đầu tư lẻ hẳn cũng sẽ hoang mang không kém. Việc thị trường chứng khoán không còn phản ứng đúng thực tế là một quan ngại lớn cho những người đầu tư dựa trên cơ sở doanh nghiệp như Buffett. Khi phân tích một thị trường, các nhà phân tích thường nhìn vào nhiều chỉ số chủ đạo.

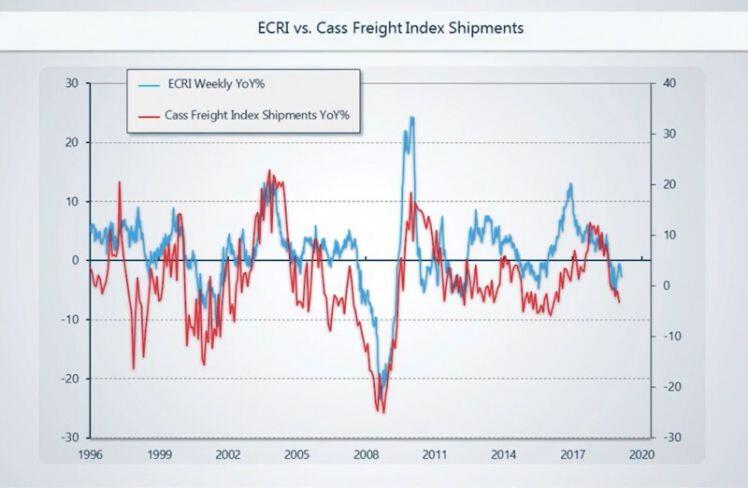

Chỉ số ECRI là chỉ số theo sát các hoạt động sản xuất công nghiệp ở Mỹ. Chung với ECRI, chỉ số vận chuyển hàng hóa Cass thể hiện đầu ra của các sản phẩm và cả hai chỉ số này không có dấu hiệu phục hồi sau khi tổng thống Donald Trump tuyên bố chiến tranh thương mại tới Trung Quốc (Hình 1).

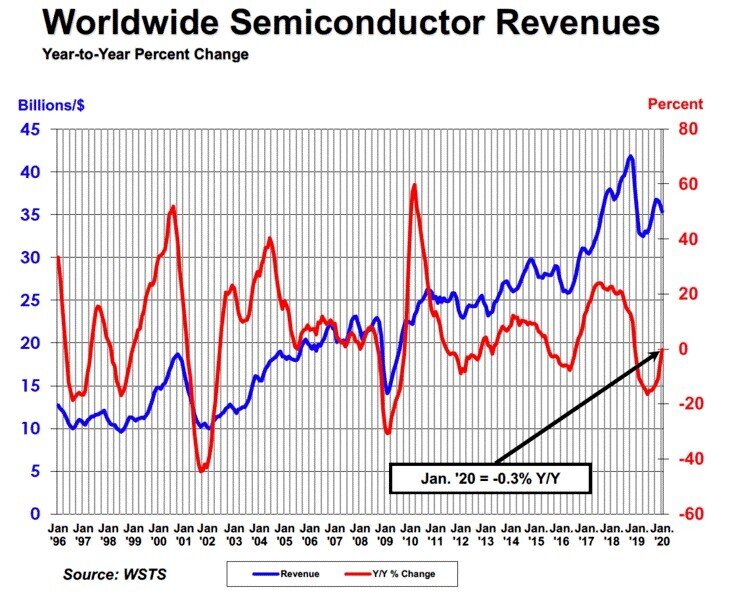

Chưa hết, chỉ số kinh doanh chip điện tử toàn cầu đang chững lại, sẽ kéo theo tốc độ phát triển kinh tế thông qua công nghệ (Hình 2). Chip điện tử quyết định nền tảng máy tính và mạng kỹ thuật số, nhất là các công nghệ máy tính lượng tử (quantum computer) và công nghệ 5G. Việc Donald Trump tạo sức ép lên Huawei nhằm đẩy lùi tiến độ 5G của Trung Quốc đã phần nào làm tốc độ phát triển công nghệ toàn cầu chững lại. Trump cũng đồng thời khuyến khích các công ty chip chuyển nhà máy sản xuất về lại Mỹ, hòng kiểm soát đầu ra và bảo vệ tài sản trí tuệ (Wall Street Journal).

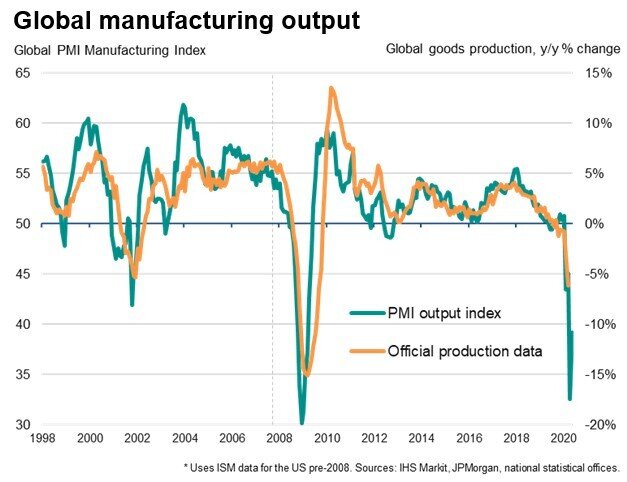

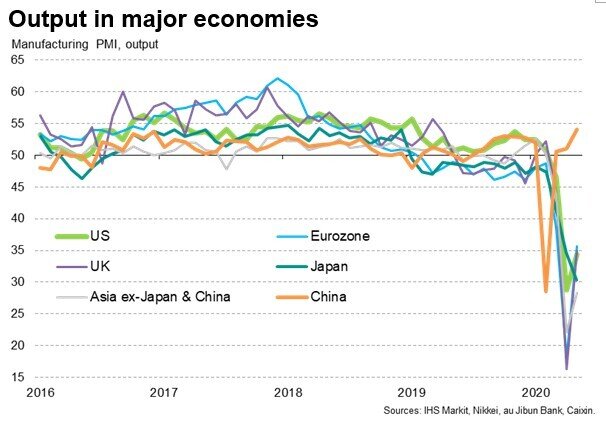

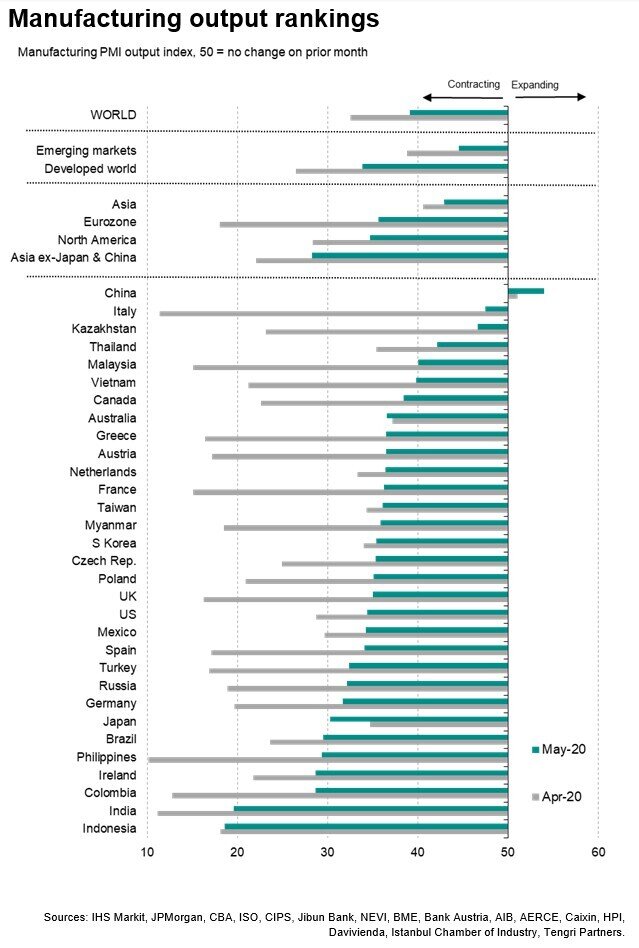

Vậy còn chỉ số công nghiệp toàn cầu (PMI)? Nó còn thấp hơn so với lúc khủng hoảng tài chính năm 2008 (Hình 3). Ngoài Trung Quốc (Hình 4), tất cả các nước trên thế giới vẫn chưa phục hồi được hoàn toàn (Hình 5).

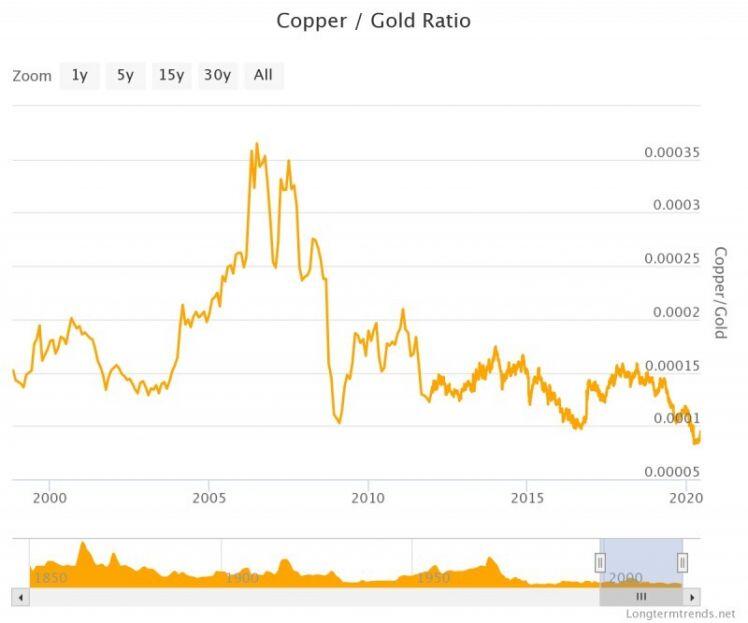

Đặc biệt, chỉ số đồng so với vàng, báo hiệu nền kinh tế thế giới vào thời kỳ phát triển hoặc giảm sút, đang chạm ngưỡng 2008 (Hình 6).

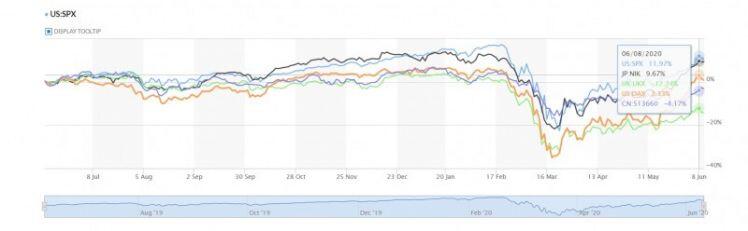

Vậy trong lúc đó thị trường chứng khoán đã thể hiện thực trạng kinh tế như thế nào? Hoàn toàn ngược lại. Chỉ tính riêng thị trường chứng khoán Mỹ và Anh, thì năm 2020 cuộc khủng hoảng kinh tế cho dịch Covid 19 chưa hề diễn ra. Cả 2 thị trường đều đã hồi phục về lại điểm ban đầu tính từ tháng 1 năm 2020 (Hình 7).

Việc thị trường luôn quan tâm tới tương lai giải thích phần nào tâm lý đầu tư đang đặt cược lên việc các nền kinh tế sẽ bật ngược trở lại khi bắt đầu mở cửa. Nhưng để làm được như thế, thì việc “chữa cháy” tới từ các ngân hàng trung ương là điều cần bàn đến. Nếu các nền kinh tế dừng hoàn toàn trong một quãng thời gian nhất định, thì việc ngân hàng trung ương phải trực tiếp bơm tiền vào nền kinh tế, hay chính xác hơn là thị trường tài chính, là điều tất yếu. Nhìn vào bảng cân đối tài chính của các ngân hàng thế giới, thì phần tài sản đội lên bằng việc mua các loại trái phiếu ở các hạng tín dụng, chung với việc bơm tiền từ mua trái phiếu chính phủ (Hình 8).

Nhiều nhà phân tích cho rằng việc các ngân hàng trung ương bơm tiền vào nền kinh tế là đúng đắn. Có ý kiến cho rằng việc Fed bơm tiền vào thị trường Mỹ ồ ạt sẽ phá giá đồng đô la, nhưng điều đó đã không xảy ra khi hầu hết các giao dịch xuyên biên giới hoàn toàn bằng đô la Mỹ. Việc xuất nhập khẩu đình trệ sẽ làm thâm hụt ngân khố các nước về đồng đô la, gây ra tình trạng thiếu tiền để trả các khoản nợ và giao dịch trong nền kinh tế. Chuyện phá đồng đô la sẽ là tựa đề cho bài phân tích khác.

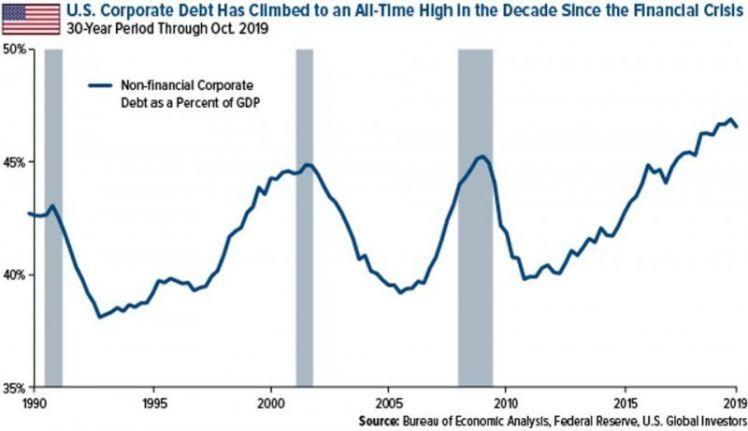

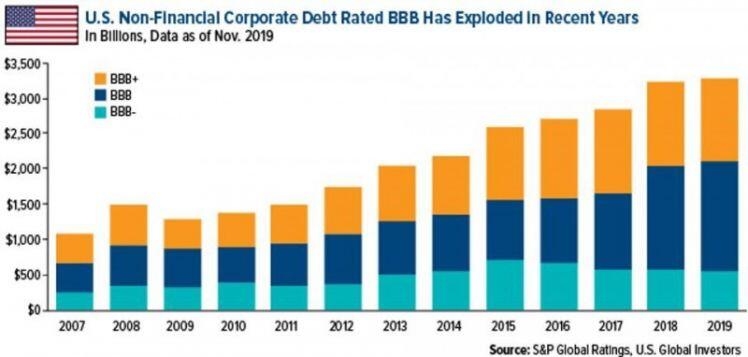

Việc ngân hàng trung ương Mỹ mua hàng loạt các loại trái phiếu và chỉ dừng lại ở đó mà không mua cổ phiếu là vì các công ty ở Mỹ nợ quá nhiều và đa số trái phiếu bị xếp vào hạng tín dụng thấp, khiến chỉ số nợ trên GDP của các ngành không thuộc tài chính lên cao (Hình 9,10).

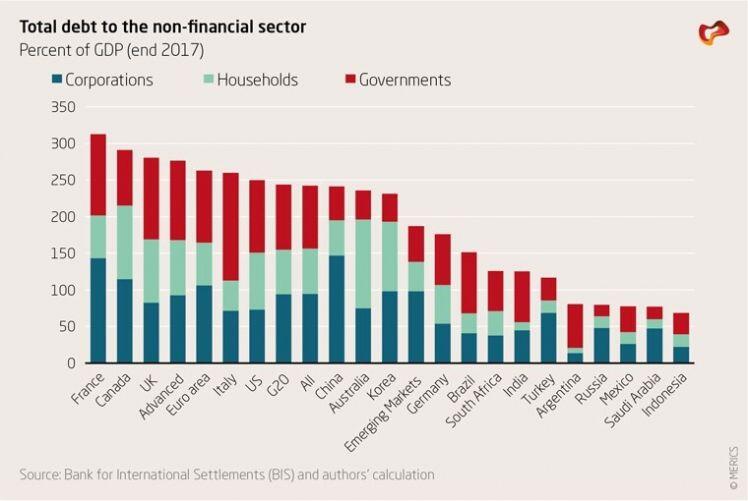

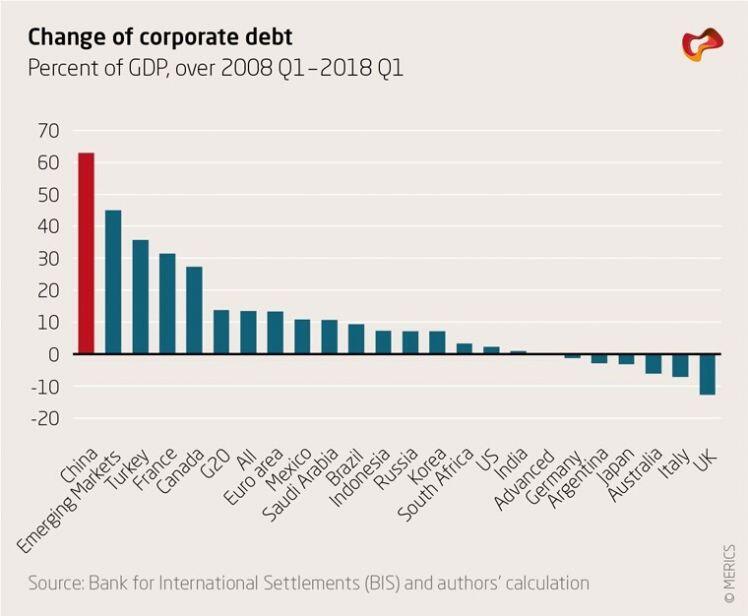

Điều đáng lo ngại là tình trạng nợ đang xảy ra ở các nền kinh tế lớn (Hình 11). Thêm vào đó, Trung Quốc là nước có tỉ lệ tăng nợ mạnh nhất kể từ năm 2008 (Hình 12).

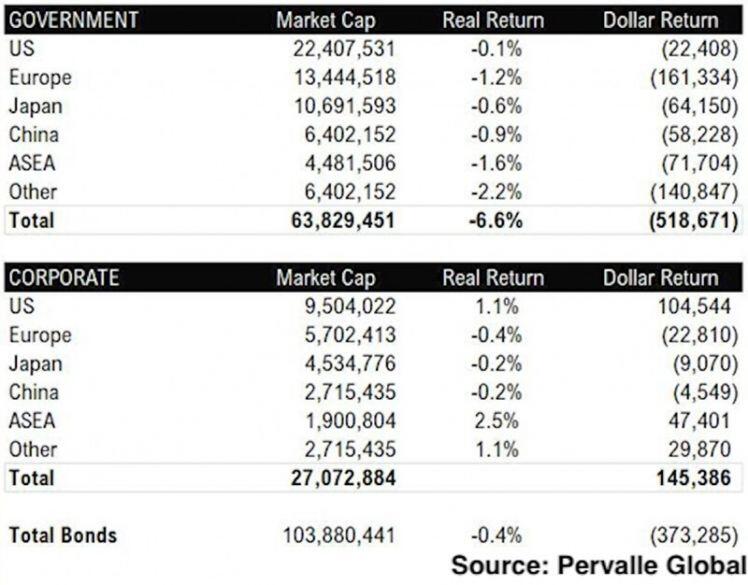

Vay nợ là lấy đồng tiền của tương lai để kích cầu cho hoạt động doanh nghiệp hiện tại. Phép đòn bẩy này cho phép doanh nghiệp đầu tư mạnh tay với mong muốn đạt lợi nhuận sau khi trả nợ. Nhưng tốc độ phát triển doanh nghiệp khi vay nợ sẽ chậm dần đều khi tiến độ phát triển gặp lực ma sát của các khoản nợ cộng hưởng với lãi suất, cho tới khi chững lại hoặc thậm chí phá sản. Đó là một trong những lý do tại sao các dự báo tăng trưởng GDP dần co lại. Thậm chí, Pervalle Capital Management dự báo chứng khoán 10 năm tới sẽ chẳng cho lợi nhuận gì (trừ các khu vực kinh tế mới nổi và Nhật Bản) (Hình 13) và thị trường trái phiếu chính phủ còn ảm đạm hơn nhiều (Hình 14)

Kết luận:

Việc đối mặt với một một thị trường lệch lạc là một nỗi đau đầu của những nhà đầu tư dựa trên nền tảng doanh nghiệp như Warren Buffett. Các doanh nghiệp nợ nhiều, các chỉ số kinh tế đều chưa cho thấy dấu hiệu phục hồi, các diễn biến chính trị xã hội phức tạp, và sự nâng đỡ bằng dòng tiền không đáy của các ngân hàng trung ương là một trong nhiều lý do khiến biên độ dao động trên thị trường trở nên khó kiểm soát. Việc mang đầu tư tài chính lại gần hơn cho các nhà đầu tư nhỏ lẻ cũng là một vấn đề của riêng nó. Điều này góp phần gia tăng hiệu ứng bầy đàn trên thị trường chứng khoán khi các cổ phiếu đột ngột tăng về giá và tần số người tham gia, làm thị trường xuất hiện nhiều bong bóng mini. Điển hình như những cổ phiếu của các công ty đã đệ đơn phá sản như Hertz hay trên bờ vực phá sản như Chesapeake Energy bỗng nhiên tăng giá rất mạnh, hay những công ty mới lên sàn và còn không hề làm ra lợi nhuận như Nikola Corp hay FangDD Network Group.

Đây là sự nhầm lẫn giữa đầu tư và đầu cơ, và là hiệu ứng xấu của đám đông trên thị trường, khi việc giá trị không được định giá qua cốt lõi doanh nghiệp, mà qua số lượng người mua.

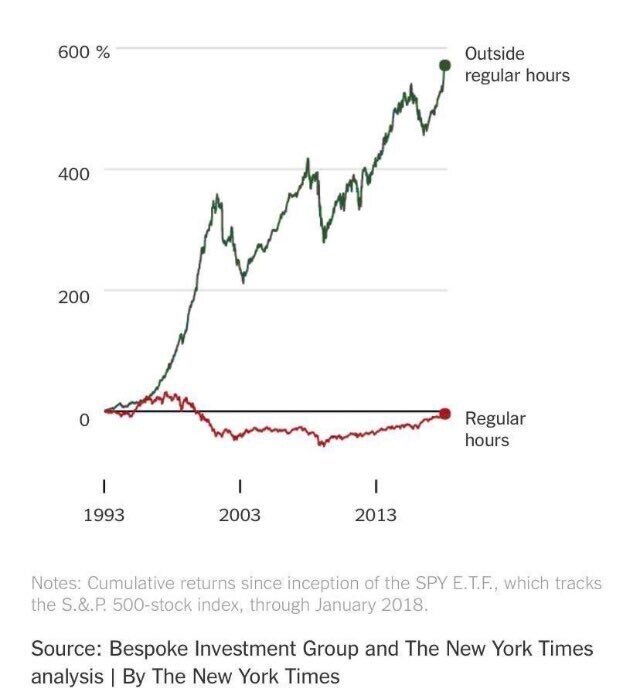

Nếu Shakepeares có câu nói: “Quá khứ chỉ là mở màn”, thì lời khuyên của Buffett: “Tham khi người ta sợ. Sợ khi người ta tham” bây giờ đã chuyển thành Tham khi người ta tham. Sợ khi người ta sợ. Thập kỷ mới với chân giá trị bị bóp méo đã làm cho Buffett phải thốt lên “…thế giới đã thay đổi…”. Nhưng lịch sử luôn trừng phạt đám đông đầu cơ và ủng hộ người đầu tư lâu dài, với bằng chứng lợi nhuận giao dịch trong giờ mở cửa thua rất xa việc đầu tư lâu dài (Hình 15).

Vậy một ông già 89 phải đứng trước một vùng biển đầu tư lạ có thể làm ta liên tưởng tới tác phẩm nổi tiếng của Hemingway – Ông già và biển cả, thì như Santiago, Buffett vẫn không chịu đầu hàng, vì ông biết sẽ còn một cú hời, một con cá kiếm khác, cho ông đang ở đâu đấy.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận