Việc Fed cắt giảm lãi suất: Thanh khoản dư thừa và rủi ro lạm phát tăng vọt

Việc nới lỏng chính sách tiền tệ toàn cầu và hiện tại là của Hoa Kỳ cùng đồng đô la yếu hơn đang thúc đẩy thanh khoản dư thừa vốn đã mạnh mẽ. Cùng với rủi ro suy thoái trong ngắn hạn thấp, bối cảnh vẫn thuận lợi để cổ phiếu tiếp tục xu hướng tăng chính.

Cục Dự trữ Liên bang đã nới lỏng. Đã lâu rồi, đây là khoảng thời gian dài thứ hai trong 70 năm giữa các lần cắt giảm lãi suất của Fed và lần cắt giảm đầu tiên kể từ tháng 3 năm 2020. Đây cũng là một lần cắt giảm quá mức, khi Fed chọn bắt đầu chu kỳ cắt giảm lãi suất của mình bằng mức cắt giảm 50 điểm cơ bản. Nhưng không chỉ các điều kiện tài chính gần như chưa bao giờ nới lỏng hơn khi Fed bắt đầu nới lỏng, mà thanh khoản dư thừa - không hề bị đảo ngược - vẫn mạnh và có vẻ sẽ mạnh hơn. Rủi ro lạm phát dài hạn, thay vì giảm đi, sẽ tăng lên.

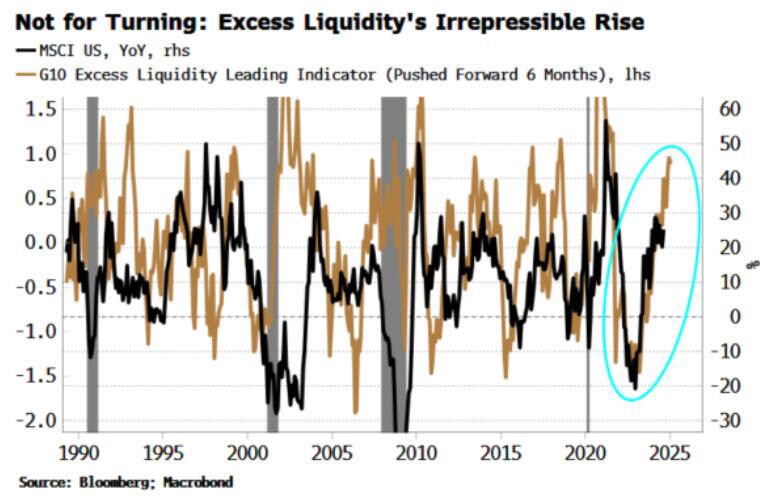

Vào giai đoạn cuối của chu kỳ sau nhiều lần tăng lãi suất trên toàn thế giới, người ta có thể mong đợi rằng thanh khoản dư thừa sẽ yếu đi, nhưng thực tế là nó đang ở giữa giai đoạn tăng tốc hai năm lớn nhất trong 50 năm qua.

Và có lẽ vẫn chưa xong. Có hai lý do khiến thanh khoản dư thừa bắt đầu tăng mạnh hơn nữa: chính sách tiền tệ nới lỏng trên toàn thế giới — có khả năng được thúc đẩy bởi động thái nới lỏng của Fed — và đồng đô la yếu hơn.

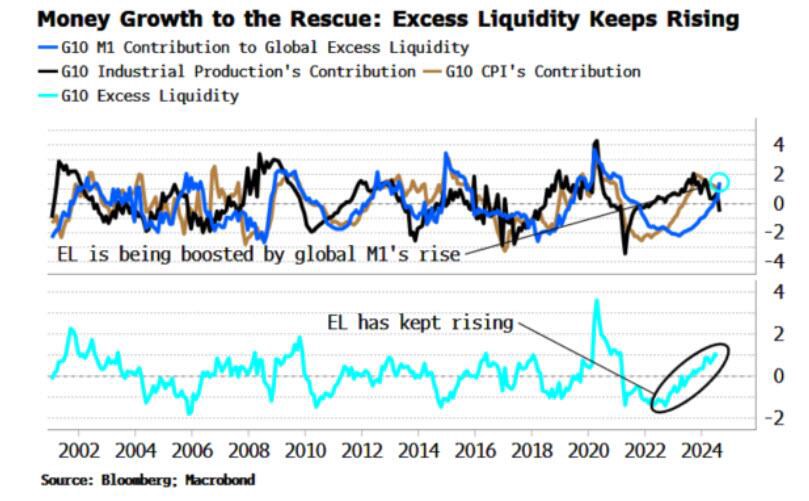

Suy nghĩ đằng sau thanh khoản dư thừa là trực quan. Tiền được tạo ra bởi các ngân hàng và ngân hàng trung ương và những gì không bị lạm phát hoặc nền kinh tế sử dụng hết là “thừa” và do đó có thể tự do tìm đường vào thị trường tài sản rủi ro . Nó sụp đổ khi các ngân hàng trung ương toàn cầu bắt đầu cắt giảm lãi suất để đối phó với lạm phát, nhưng đã phục hồi khi tăng trưởng gặp khó khăn, nghĩa là nền kinh tế không cần nhiều thanh khoản như vậy .

Đồng thời, tăng trưởng tiền tệ, mặc dù đã sụp đổ, đã bắt đầu tăng so với xu hướng của nó, và những tác động tiêu cực của lạm phát đối với thanh khoản dư thừa bắt đầu giảm bớt khi tốc độ tăng giá chậm lại.

Tăng trưởng tiền thực tế G10, mặc dù vẫn đang giảm dần theo từng năm, đang tăng mạnh. Đây là đạo hàm thứ hai quan trọng đối với thanh khoản dư thừa và đối với tài sản rủi ro. Các ngân hàng trung ương toàn cầu đã bắt đầu cắt giảm lãi suất một cách dè dặt trước Fed, nhưng với việc Fed hiện đang nới lỏng, có khả năng cắt giảm sâu hơn và do đó tăng trưởng tiền thực tế toàn cầu mạnh hơn.

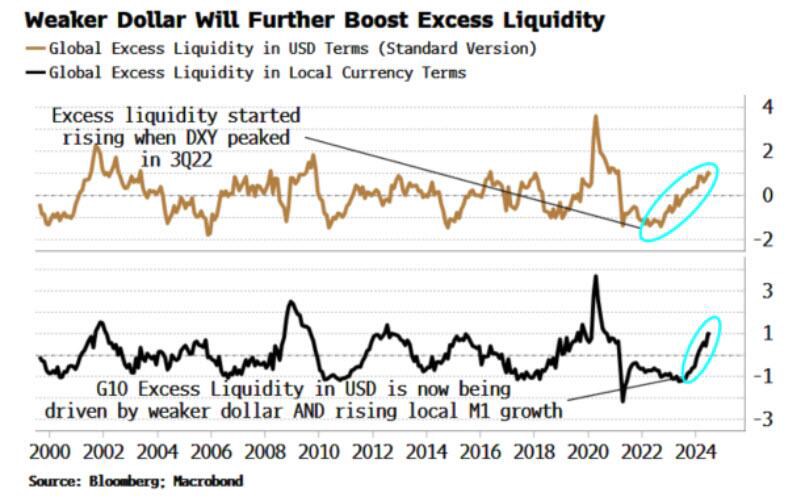

Đồng đô la là một động lực rất thuận lợi khác cho thanh khoản dư thừa. Biện pháp G10 được tính bằng cách lấy M1 theo đơn vị tiền tệ địa phương của các quốc gia trong G10 và chuyển đổi thành đô la. Điều này có nghĩa là khi các loại tiền tệ khác mạnh lên, tức là đồng đô la yếu đi, thanh khoản dư thừa của G10 sẽ tăng lên.

Thanh khoản dư thừa bắt đầu tăng khi đồng đô la đạt đỉnh vào tháng 9 năm 2022. Đồng đô la Mỹ yếu hơn đã hỗ trợ thanh khoản dư thừa bất chấp sự kìm hãm từ tăng trưởng tiền tệ và lạm phát.

Kể từ tháng 7 năm 2023, đồng đô la phần lớn nằm trong phạm vi. Thay vào đó, thanh khoản theo đơn vị tiền tệ địa phương (đường màu trắng trong biểu đồ bên dưới) đã hỗ trợ thanh khoản dư thừa. Thanh khoản bằng đồng nội tệ đã tăng khá mạnh khi các ngân hàng trung ương không phải của Hoa Kỳ như ECB, BOE và BOC bắt đầu nới lỏng và các biện pháp tiền M1 của họ bắt đầu tăng trở lại.

Đồng đô la hiện đang dao động gần mức đáy của phạm vi đó và nếu nó phá vỡ dưới mức đó thì điểm dừng tiếp theo có thể là mức thấp nhất năm 2021, giảm thêm 10%. Gió đang thổi theo hướng đó.

Đường cong lợi suất thực tế dẫn trước đồng đô la khoảng sáu tháng. Đây là một trong những thước đo hàng đầu tốt nhất cho đồng đô la trong những năm gần đây. Nó đã giảm khoảng ba tháng trước khi đồng đô la đạt đỉnh vào năm 2022 và tăng một tháng trước khi đồng đô la chạm đáy vào năm 2023. Nó đang giảm trở lại, báo hiệu đồng đô la sẽ còn yếu hơn nữa trong tương lai.

Lãi suất thực ba tháng đang tăng khi lạm phát giảm, trong khi lợi suất thực 10 năm đang giảm khi giá thị trường tăng do Fed cắt giảm lãi suất, đẩy đường cong lợi suất thực xuống thấp hơn. Đường cong dẫn đầu đồng đô la vì động lực biên của đồng tiền này là người mua nước ngoài đối với tài sản của Hoa Kỳ.

Lãi suất thực tế tăng cao ở Hoa Kỳ đã làm tăng chi phí phòng ngừa rủi ro ngoại hối và lợi suất trái phiếu kỳ hạn 10 năm của Hoa Kỳ không thể tăng đủ để khiến cho việc chuyển nhượng đối với người mua nước ngoài đối với trái phiếu Hoa Kỳ đủ hấp dẫn để tạo ra nhu cầu về đô la. Chúng ta có thể thấy điều này với dữ liệu TIC của Bộ Tài chính. Dòng vốn nước ngoài đổ vào trái phiếu Hoa Kỳ đã giảm (xem biểu đồ) và điều này thường xảy ra trước khi đồng đô la yếu hơn.

Biểu đồ trên chỉ hiển thị dòng tiền trái phiếu. Dòng tiền cổ phiếu nhỏ hơn nhiều so với dòng tiền trái phiếu và có xu hướng ngược lại, tức là chúng tăng khi dòng tiền trái phiếu giảm và ngược lại, có thể là khi các nhà đầu tư điều chỉnh hỗn hợp tài sản cổ phiếu-trái phiếu của họ.

Tuy nhiên, nhu cầu trái phiếu giảm dường như có ý nghĩa thực nghiệm đối với đồng đô la. (Mặc dù dòng trái phiếu chảy vào có nhiều khả năng được phòng ngừa bằng ngoại hối, nhưng không có khả năng chúng được phòng ngừa hoàn hảo, điều này vẫn có nghĩa là vẫn có một số nhu cầu còn lại đối với đô la khi dòng tiền chảy vào tăng và nhu cầu tương ứng ít hơn khi dòng tiền chảy vào giảm.)

Tuy nhiên, điều quan trọng là triển vọng 3-6 tháng đối với đồng đô la là sự yếu kém hơn nữa — có khả năng là đáng kể nếu các nhà giao dịch theo đà tham gia sau khi phạm vi bị phá vỡ — và điều đó có nghĩa là sự gia tăng thanh khoản dư thừa. Đồng đô la đã cho thấy sự yếu kém sau đợt cắt giảm lãi suất trong tuần này.

Nếu Fed nới lỏng có nghĩa là đường cong lợi suất thực tế bắt đầu dốc hơn thì, ngược lại với trực giác, đồng đô la có thể bắt đầu mạnh lên khi trái phiếu Hoa Kỳ tiếp tục hấp dẫn đối với người nước ngoài trở lại. Nhưng điều đó khó có thể có tác động ngay lập tức. Hơn nữa, Fed đang chuẩn bị cắt giảm ít hơn kỳ vọng của thị trường do rủi ro suy thoái trong ngắn hạn thấp.

----------------------------------------------------------------------------------------------

Trong chu kỳ kinh tế, dòng tiền đầu tư được luân chuyển giữa các loại tài sản đầu tư khác nhau để tối đa hóa lợi nhuận. Hiện nay Sở giao dịch hàng hóa VN mới được cấp phép liên thông trên thị trường hàng hóa quốc tế. Thông qua Sở mình có thể đầu tư trực tiếp trên các sàn hàng hóa thế giới, với các sản phẩm thiết yếu như là: Đồng, Bạc, Cà phê, Đường, Nông sản ...

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận