Vị trí thống trị tài chính thế giới của Mỹ đang bị đe dọa

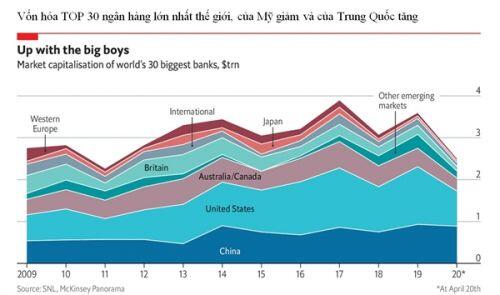

Vai trò thống trị hệ thống tài chính thế giới của Mỹ đang bị lung lay và đối thủ không ai khác chính là Trung Quốc.

Yếu tố lịch sử

Hệ thống tài chính toàn cầu được tạo thành từ các tổ chức, tiền tệ và các công cụ thanh toán. Có thể nói, nước Mỹ là trung tâm tài chính kể từ sau chiến tranh thế giới thứ hai (1939-1945). Trụ cột đầu tiên của hệ thống tài chính thế giới hình thành vào năm 1944 với sự thành lập của Ngân hàng Thế giới (World Bank), Quỹ Tiền tế Quốc tế (IMF) và trật tự tiền tệ toàn cầu tại Bretton Woods, New Hampshire.

Với việc cung cấp vũ khí cho các nước đồng minh trong suốt cuộc chiến, Mỹ đã nhận lại và sở hữu được phần lớn vàng của hành tinh. Khi đó, phần lớn châu Âu và châu Á thì nằm trong đống đổ nát còn hệ thống các tỷ giá hối đoái thả nổi giữa các nước lại cho thấy sự không ổn định. Do đó, đã hình thành cơ chế rằng tất cả các loại tiền tệ sẽ được liên kết với đồng USD và đồng USD thì gắn liền với vàng. Điều này khiến đồng bạc xanh trở thành đồng tiền dự trữ mới của thế giới. Hai thập kỷ sau, khi sức mạnh kinh tế nổi lên của Nhật Bản và Đức, còn đồng USD thì bất ổn do việc in tiền khổng lồ của Mỹ trong chiến tranh Việt Nam, đã khiến cho các cơ chế hoán đổi tiền tệ này không còn giữ được ổn định. Hệ thống đã tan rã.

Tuy nhiên, một chương mới mở ra khi đến những năm 1970, nước Mỹ đã đạt được một thành tựu lớn trong hệ thống thanh toán toàn cầu. Các ngân hàng Mỹ đã hợp tác để phát triển hệ thống nhắn tin liên ngân hàng và mạng lưới ATM trên toàn quốc. Những người cho vay cũng hợp tác với nhau về Dự án “Thẻ tín dụng” – một hệ thống mà các thành viên giải quyết các khoản thanh toán bằng một… tấm nhựa.

Kỷ nguyên chính thức bắt đầu khi 2 hệ thống thẻ lớn nhất thời đó (mà sau này là Visa và MasterCard) đã mua 2 công ty ATM lớn nhất để mở rộng ra nước ngoài. Từ đó, thẻ và máy rút tiền, bằng cách cho phép các cá nhân mua sắm ở bất cứ đâu, trở thành cơ sở hạ tầng thống trị các hoạt động chuyển những món tiền nhỏ trên toàn thế giới.

Không lâu sau đó, những khoản chuyển tiền lớn hơn cũng được cải tiến. Trong hệ thống telex cũ, để tạo một khoản thanh toán – chuyển tiền lớn giữa các quốc gia, các ngân hàng yêu cầu hàng tá tin nhắn dưới dạng văn bản, thứ rất dễ xảy ra lỗi do con người. Năm 1973, một nhóm các ngân hàng đã tham gia để hình thành một hệ thống gọi là Hiệp hội Viễn thông Tài chính liên ngân hàng toàn cầu (SWIFT), một dịch vụ nhắn tin tự động gán một mã duy nhất cho từng chi nhánh ngân hàng. SWIFT sau đó trở thành ngôn ngữ chung cho các hoạt động thanh toán bán buôn.

Các công nghệ mới sau đó đã giúp các ngân hàng của Mỹ, được trang bị tốt hơn để theo dõi khách hàng ở nước ngoài và thị trường vốn của nước này, bởi việc số hóa các loại giấy tờ phiền phức.

Sau khi xây dựng lại đất nước sau chiến tranh thế giới, Nhật Bản và Đức trở nên giàu có và lại đổ nhiều USD vào trái phiếu kho bạc Mỹ. Tình cờ, dòng tiền USD này cùng với sự bùng nổ bất động sản nhà ở lúc đó đã sinh ra các loại chứng khoán với tài sản đảm bảo. Từ năm 1980 đến 2003, cổ phiếu chứng khoán của Mỹ đã tăng từ 105% lên 300% GDP, điều này lại trở thành bàn đạp quốc tế cho các Ngân hàng đầu tư, sau này đã sáp nhập với các ngân hàng thương mại. Đến năm 2008, 35 công ty đã sáp nhập lại trở thành 4 tập đoàn lớn Citigroup, Wells Fargo, JPMorgan Chase và Bank of America, là 4 trụ cột trong sự thống trị tài chính của nước Mỹ.

Sức hút của nước Mỹ trong hệ thống vẫn còn rất lớn. Trong các đợt khủng hoảng xảy ra, đồng USD tăng giá. Nó vẫn được xem là kho lưu trữ giá trị an toàn của thế giới và là phương tiện trao đổi chính. Vào năm 2008, Cục Dự trữ Liên bang Hoa Kỳ (FED) đã tránh được một cuộc khủng hoảng tiền mặt nói chung trên toàn thế giới bằng cách cung cấp một loại hình gọi là Hoán đổi tiền tệ (Swap lines) đối với các nước giàu có. Swap lines cho phép nước đó vay USD từ FED, thế chấp bằng đồng nội tệ của họ với cam kết sẽ trả lại theo một tỷ lệ/lãi suất tính toán trước, mục tiêu nhằm giải quyết các vấn đề về thanh khoản thiếu tiền của nước đó.

Khi khủng hoảng siết chặt thị trường một lần nữa vào tháng 3, FED đã mở rộng hoạt động Swap lines này tới một số quốc gia mới nổi khác. Vào tháng 4 năm đó, FED lại mở rộng hơn nữa, cho phép hầu hết các nước và các tổ chức quốc tế trao đổi chứng khoán nợ của Mỹ với đồng bạc xanh. Do đó, có rất nhiều Ngân hàng trung ương trên thế giới phải dự trữ, chuẩn bị USD để trả lại cho Mỹ, củng cố sức mạnh đồng đô la.

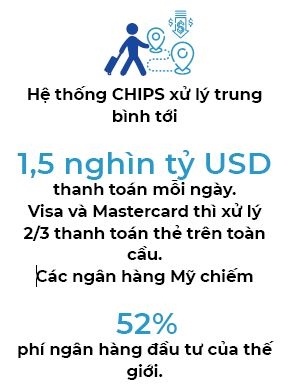

Hệ thống ống nước tài chính của thế giới vẫn phụ thuộc nhiều vào Mỹ. Hệ thống SWIFT bao gồm tới 11.000 thành viên trên khắp thế giới. Hầu hết các giao dịch quốc tế đều được chuyển qua New York bởi các ngân hàng Mỹ và Hệ thống thanh toán liên ngân hàng thanh toán bù trừ quốc tế (CHIPS). Tờ báo The Economist cho biết hệ thống CHIPS xử lý trung bình tới 1,5 nghìn tỷ USD thanh toán mỗi ngày. Visa và Mastercard thì xử lý 2/3 thanh toán thẻ trên toàn cầu, theo Nilson Report. Các ngân hàng Mỹ chiếm 52% phí ngân hàng đầu tư của thế giới.

Nhưng mọi thứ đang thay đổi

Nhưng vị trí của Mỹ trong hệ thống tài chính toàn cầu đang bị đe dọa. Có 3 yếu tố đang thúc đẩy sự thay đổi ngôi vương của Mỹ. Đầu tiên là yếu tố địa chính trị. Tính trung tâm của Mỹ cho phép nước này làm tê liệt các đối thủ bằng cách từ chối họ truy cập vào hệ thống thanh khoản thế giới.

Tuy nhiên, mọi thứ đang thay đổi từng ngày. Các vết nứt đầu tiên xuất hiện sau năm 2001, khi Mỹ bắt đầu sử dụng điều này để ngăn chặn tài trợ cho khủng bố. Các Tổng thống Mỹ như George W. Bush, Barack Obama, Donald Trump đều dùng công cụ này như một biện pháp trừng phạt. Và điều này cũng tạo ra một động lực mạnh mẽ cho những người khác tìm kiếm cách giải quyết, một hệ thống thanh toán – tài chính ít phụ thuộc.

Yếu tố thứ 2 là các công ty công nghệ. Được hỗ trợ bởi nguồn vốn dồi dào và các quy tắc cho phép, họ đã và đang tạo ra các hệ thống tài chính từ cơ bản đến phức tạp. Một số cũng nhằm mục đích cho phép thanh toán ở các khu vực mà thẻ tín dụng rất hiếm nhưng điện thoại di động phổ biến. Có lẽ đây là lý do là vẫn có nhiều công ty, tổ chức phát triển mobile money.

Công ty Superapps của Trung Quốc chạy hệ sinh thái cho phép người dùng chi tiêu theo cách của họ mà không sử dụng tiền thực tế. Hay như Facebook cũng có một dự án tiền ảo gọi là Libra. Gần đây nhất là những thông tin về việc Trung Quốc với dự án tiền điện tử và 2 công ty thử nghiệm sẽ là 2 đại gia công nghệ Alipay của Alibaba và WeChat Pay của Tencent.

Cuối cùng là yếu tố bất ngờ nhất, COVID-19. Gói kích thích 2,7 nghìn tỷ USD của Mỹ tạo cho nước này món nợ khổng lồ. Sự nghi ngờ vào khả năng trả khoảng nợ quá lớn, vốn là nền tảng cho sức mạnh của đồng USD. Hơn nữa, chuỗi cung ứng thế giới sẽ bị phân mảnh hơn nữa bởi việc cách ly chống dịch, vốn đã bị gián đoạn sau chiến tranh thương mại. Điều này khiến Chính phủ các nước đều muốn rút ngắn chuỗi cung ứng, tạo điều kiện cho một hệ thống tài chính riêng của họ, giảm bớt sự phụ thuộc.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận