VAMC và con đường trở thành cứu cánh nợ xấu cho các ngân hàng

Sau 8 năm hoạt động, VAMC có thể hiện được vai trò giải quyết nợ xấu cho các ngân hàng như kỳ vọng của các nhà điều hành?

Bán nợ xấu cho VAMC để kéo tỷ lệ nợ xấu trên 3%

Khoảng thời gian 2011 – 2013, khi tín dụng tăng nóng đẩy nợ xấu của các ngân hàng lên đỉnh điểm, Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) được thành lập vào ngày 27/06/2013 với kỳ vọng trở thành công cụ hữu hiệu để giải quyết nợ xấu với vốn điều lệ 100% vốn Nhà nước là 500 tỷ đồng.

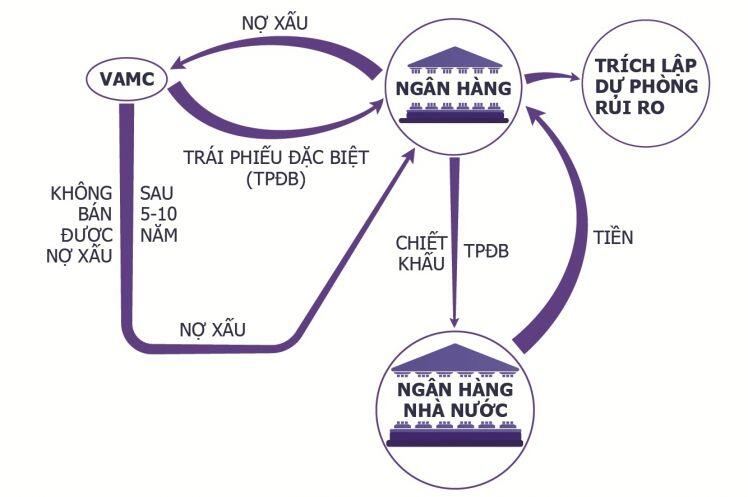

Theo quy định, các ngân hàng có tỷ lệ nợ xấu trên 3% đều phải bán nợ xấu lại cho VAMC. VAMC sẽ mua lại nợ xấu từ phía ngân hàng thông qua hình thức phát hành trái phiếu đặc biệt trong thời hạn 5 năm với lãi suất 0% và mỗi năm các ngân hàng sẽ phải trích lập dự phòng rủi ro 20%/năm cho số trái phiếu này.

Về phía ngân hàng, sau khi bán nợ xấu cho VAMC, trên bảng cân đối kế toán, ngân hàng sẽ hạch toán phần trái phiếu đặc biệt do VAMC phát hành vào khoản mục chứng khoán đầu tư giữ đến ngày đáo hạn, được ghi nhận theo mệnh giá vào ngày giao dịch và sau đó được phản ảnh theo mệnh giá trừ phần dự phòng rủi ro cho trái phiếu VAMC.

Ngân hàng có thể dùng trái phiếu đặc biệt này hay gọi chung là giấy tờ có giá để vay tái chiết khấu từ Ngân hàng Nhà nước (NHNN) với giá trị bằng 40% giá trị trái phiếu.

Sau 5 năm, nếu tài sản đảm bảo từ số nợ xấu này bán được hay đúng hơn là nợ xấu đã được xử lý thì ngân hàng sẽ nhận lại được 85% giá trị thu hồi và VAMC nhận 15%.

Ngược lại, nếu như khoản nợ xấu đó không bán được để thu hồi vốn thì ngân hàng sẽ trả trái phiếu lại cho VAMC và nhận về khoản nợ xấu. Thế nhưng, lúc này, ngân hàng đã trích lập dự phòng đầy đủ 100% cho khoản nợ xấu đó nên trên bảng cân đối kế toán hiển nhiên được xóa khoản nợ này, hay nói cách khác là số nợ xấu này đã được “làm sạch” về mặt lý thuyết.

Quy trình bán và mua lại nợ xấu giữa ngân hàng và VAMC

Mua lại nợ xấu và…

Thế nhưng, câu chuyện chưa dừng lại ở việc các ngân hàng sạch nợ xấu từ VAMC. Bởi lẽ, khi số nợ xấu này quay trở về ngân hàng nhưng vẫn chưa được xử lý dứt điểm, vậy sẽ phải làm thế nào?

Nhìn chung, khi bán nợ cho VAMC, chỉ là cách giúp ngân hàng kéo được tỷ lệ nợ xấu nội bảng về mức cho phép và kéo dài thời gian để trích lập dự phòng cho những khoản nợ xấu này. Hay nói cách khác là VAMC chỉ là nơi “gửi đỡ” nợ xấu và cuối cùng thì chủ thể xử lý khoản nợ xấu này vẫn là các ngân hàng.

Việc mua lại tất cả cả nợ đã bán cho VAMC và xử lý được sẽ giúp các ngân hàng hoàn nhập được khoản dự phòng đã trích lập trước đó và làm tăng lợi nhuận.

Tuy nhiên, việc làm thế nào để xử lý dứt điểm số nợ xấu đã mua về còn là cả vấn đề cần phải bàn thêm khi mà hầu hết tài sản đảm bảo đều là những bất động sản có giá trị lớn. Nhìn vào thực tiễn các ngân hàng xử lý nợ xấu thời gian qua, rất nhiều ngân hàng liên tục rao bán các tài sản đảm bảo là bất động sản để thu hồi nợ xấu, nhưng có nhiều tài sản rao bán và hạ giá nhiều lần vẫn chưa bán được. Vậy cho nên, xử lý được số nợ xấu đã mua về còn phải phụ thuộc vào những biến động của thị trường, nhất là trong tình hình dịch bệnh Covid-19 đang ảnh hưởng lên toàn nền kinh tế.

Theo lộ trình đến hết năm 2019, các ngân hàng phải tất toán khoản nợ xấu đã bán cho VAMC. Tuy nhiên, không phải nhà băng nào cũng có khả năng để nhanh chóng tất toán hết trái phiếu VAMC kịp lúc, nhất là những ngân hàng có khối lượng nợ xấu lớn sau khi thực hiện tái cơ cấu, sáp nhập.

Do đó, NHNN cũng đã ban hành Thông tư 08/2016/TT-NHNN sửa đổi, bổ sung một số quy định về việc mua, bán và xử lý nợ xấu của VAMC được ban hành vào năm 2016, cho phép các tổ chức tín dụng (TCTD) có thể gia hạn thời hạn của trái phiếu đặc biệt tối đa lên đến 10 năm.

Và quy định mới này chỉ áp dụng cho TCTD đang thực hiện phương án cơ cấu lại theo đề án đã được phê duyệt hoặc TCTD gặp khó khăn về tài chính mà việc trích lập dự phòng rủi ro cho trái phiếu đặc biệt do VAMC phát hành có thể dẫn đến lỗ trong năm tài chính. Vì thế, không phải ngân hàng nào muốn gia hạn cũng được.

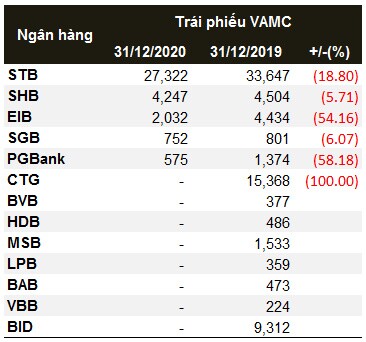

VAMC cho biết, tính đến 31/12/2020 đã có 21 TCTD thanh toán hết trái phiếu đặc biệt tại VAMC, tính riêng năm 2020 có 8 TCTD đã thanh toán hết trái phiếu đặc biệt là VietinBank, BIDV (HM:BID), MSB, HDBank (HM:HDB), Viet Capital Bank, VietABank, VietBank, LienVietPostBank (HM:LPB). Hiện, VAMC còn đang quản lý nợ xấu của 18 TCTD với trên 91.7 nghìn tỷ đồng mệnh giá trái phiếu đặc biệt.

Trước đó, các ngân hàng công bố sạch nợ tại VAMC gồm Vietcombank, Agribank, ACB (HM:ACB), VIB, TPBank, Nam A Bank, MB, SeABank, Techcombank (HM:TCB), OCB, VPBank (HM:VPB), Kienlongbank.

Tính riêng các ngân hàng, một số vẫn còn số dư trái phiếu đặc biệt do VAMC phát hành, tuy nhiên nếu so với cuối năm 2019, số dư trái phiếu đã giảm đáng kể. Đơn cử như trường hợp của Eximbank (HM:EIB) đã giảm hơn 54% tại thời điểm cuối năm 2020, chỉ còn 2,032 tỷ đồng và PGBank giảm đến 58%, chỉ còn 575 tỷ đồng…

Trong kế hoạch kinh doanh, các ngân hàng tiếp tục đề ra kế hoạch mua lại sạch nợ đã bán cho VAMC là một trong những trọng tâm phải đạt được trong năm 2021.

Số dư trái phiếu đặc biệt VAMC phát hành tại các ngân hàng tính đến 31/12/2020. Đvt: Tỷ đồng

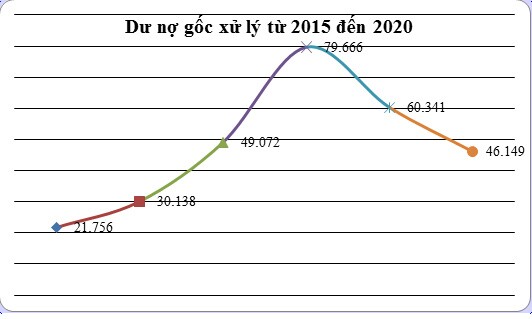

VAMC cho biết tính riêng năm 2020, đã triển khai mua 281 khoản nợ xấu bằng trái phiếu đặc biệt với 15,218 tỷ đồng dư nợ gốc nội bảng. VAMC cũng xử lý và phối hợp với các tổ chức tín dụng xử lý thu hồi nợ xấu được 47,515 tỷ đồng dư nợ gốc (tạm tính), đạt 95.03% kế hoạch năm 2020.

Lũy kế từ khi thành lập đến hết ngày 31/12/2020, VAMC đã thực hiện mua nợ xấu bằng TPĐB đạt 374,622 tỷ đồng dư nợ gốc nội bảng, xử lý thu hồi nợ đạt 167,019 tỷ đồng, đặc biệt từ khi Nghị quyết 42 có hiệu lực (15/8/2017), kết quả thu hồi nợ của VAMC chiếm 63% tổng số thu hồi nợ lũy kế.

Trong năm 2021, VAMC đề ra kế hoạch đẩy nhanh tiến độ xử lý nợ xấu; tăng cường hoạt động mua bán nợ và sớm đưa Sàn giao dịch nợ VAMC đi vào hoạt động.

Bàn thêm về cách các ngân hàng xử lý và kiểm soát nợ xấu thế nào trong giai đoạn dịch bệnh, ông Pramoth Rajendran – Giám đốc Toàn quốc Khối Quản lý Tài sản và Tài chính cá nhân Ngân hàng HSBC Việt Nam cho biết, Ngân hàng HSBC Việt Nam đã và đang áp dụng một số biện pháp thận trọng và kịp thời khi cấp tín dụng cho khách hàng trong giai đoạn khó khăn do đại dịch Covid-19 diễn ra. HSBC đã thành lập một nhóm ứng phó bao gồm các bộ phận đánh giá rủi ro, hoạt động và các khối kinh doanh ngân hàng để tìm ra các giải pháp nhằm giảm thiểu tác động của Covid-19 đến khách hàng. Hoạt động của nhóm ứng phó này bao gồm việc thực hiện chương trình hỗ trợ theo Thông tư 01, những thay đổi khác nhau liên quan đến chính sách phát triển khách hàng, dữ liệu các ngành hàng và các khách hàng dễ bị ảnh hưởng do đại dịch. Bộ phận kiểm soát rủi ro sẽ củng cố các hoạt động quản lý rủi ro và hỗ trợ doanh nghiệp mới theo khẩu vị rủi ro đã được hiệu chỉnh lại. Những cách thức này đã hỗ trợ ngân hàng quản lý được nợ xấu và tránh ảnh hưởng ít nhất đến hoạt động kinh doanh.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận