Vai trò của JPMorgan Chase trong cuộc khủng hoảng ngân hàng: Hiệp sĩ trong bộ áo giáp sáng chói hay kẻ chớp thời cơ khôn ngoan?

CEO JPMorgan khẳng định tiếp quản First Republic bank mang tới lợi ích chung cho ngành ngân hàng, nhưng quan điểm đối lập cho rằng việc điều này chỉ mang lại lợi ích cho riêng họ.

Khi các quan chức Hoa Kỳ tiết lộ về việc bán đấu giá First Republic Bank, nhiều tổ chức tài chính đã gửi giá thầu tới Cơ quan Bảo hiểm Liên bang Mỹ (FDIC). Nhiều người kỳ vọng JPMorgan Chase, ngân hàng lớn nhất Hoa Kỳ sẽ là người chiến thắng, và điều này cuối cùng cũng đã thành hiện thực.

Trong cuộc khủng hoảng tài chính năm 2008, JPMorgan Chase được chọn là “vị cứu tinh” ưu tiên cho ngân hàng đầu tư đang gặp khó khăn là Bear Stearns và công ty cho vay thế chấp đang mắc nợ Washington Mutual, đây là vụ phá sản ngân hàng lớn nhất vào thời điểm đó.

Lần này, JPMorgan Chase vẫn đóng vai trò “cứu cánh”, giúp ổn định hệ thống ngân hàng khu vực sau sự sụp đổ của Silicon Valley Bank vào tháng 3/2023. Theo nhà nghiên cứu về ổn định tài chính Steven Kelly của Đại học Yale, “việc đặt một ngân hàng thua lỗ vào một tổ chức lớn hơn như JPMorgan là giải pháp thích hợp nhất trong thời kỳ khủng hoảng, vì các ngân hàng lớn này có mối quan hệ hợp tác với chính phủ”.

Giám đốc điều hành của JPMorgan, Jamie Dimon không chỉ giữ vai trò lãnh đạo một ngân hàng lớn suốt thời gian dài mà còn mà còn được coi là bậc thầy trong việc tích hợp các thương vụ mua lại.

Jamie Dimon đã mô tả việc tiếp quản First Republic Bank như một nghĩa vụ đối với đất nước, tuy nhiên, các nhà phê bình cho rằng đây là bằng chứng khác cho thấy các thương vụ mua lại này chỉ mang lại lợi ích cho các ngân hàng lớn, cụ thể là JPMorgan. Theo Thượng nghị sĩ Elizabeth Warren, “Jamie Dimon lẽ ra không bao giờ được phép tiếp quản một ngân hàng đang phá sản vì JPMorgan đã quá lớn để có thể sụp đổ.”

Thượng nghị sĩ đảng Dân chủ Elizabeth Warren.

Trong khi đó, một số nhà quan sát bày tỏ cả ngưỡng mộ lẫn thất vọng khi JPMorgan luôn là ưu tiên hàng đầu để giải quyết các vấn đề trong lĩnh vực ngân hàng Mỹ. Một nhà tài chính liên quan đến chính phủ Biden cho rằng Jamie Dimon đã đảm nhận quá nhiều vai trò trong thời gian hỗn loạn gần đây, mang lại cho ông thêm sức ảnh hưởng và quyền lực. Người này cho biết: “Ông ấy đã đóng vai trò là cố vấn, giám đốc, và nhạc trưởng trong suốt thời gian đó, và toàn bộ điều này là vô nghĩa.”

Hành trình vươn lên thành “đế chế” trong ngành ngân hàng Mỹ

JPMorgan hiện sở hữu khối tài sản hơn 3,7 nghìn tỷ USD, là kết quả của quá trình hợp nhất kéo dài hàng thế kỷ. “Di sản” của JPMogran bao gồm một công ty được thành lập bởi Alexander Hamilton, một trong những người sáng lập của Hoa Kỳ, và một ngân hàng đầu tư do nhà tài phiệt huyền thoại John Pierpont Morgan điều hành. Ngoài ra còn có các nhà cho vay đã tài trợ cho các dự án cơ sở hạ tầng quan trọng như Kênh đào Erie, Cầu Brooklyn và lực lượng Anh và Pháp trong Thế chiến I.

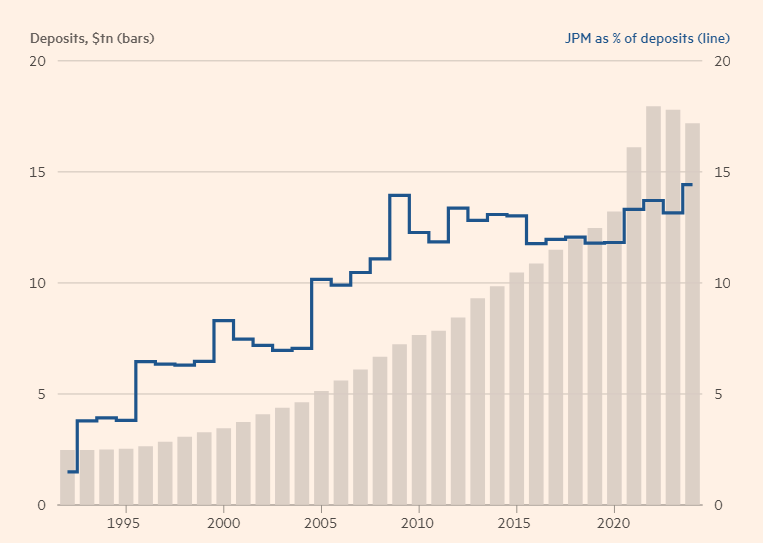

Năm 1991, JPMorgan chỉ sở hữu lượng tiền gửi trị giá 37 tỷ USD. Ngày nay con số này đạt gần 2,5 nghìn tỷ USD tiền gửi, thị phần cũng tăng lên gấp 10 lần, từ 1,5% lên 14,4%. Chris Kotowski, nhà phân tích ngân hàng tại Oppenheimer, cho biết: "JPMorgan đã sáp nhập nhiều ngân hàng tại địa phương và tạo nên các thương hiệu toàn quốc".

Thị phần của JPMorgan trong ngành ngân hàng Mỹ (nguồn: Financial Times)

Thế nhưng, khi Jamie Dimon đảm nhận vị trí CEO vào năm 2004 sau thương vụ mua lại Bank One, JPMorgan mới thực sự trở thành ngân hàng hàng đầu. Hiện nay, JPMorgan là ngân hàng lớn nhất tại Hoa Kỳ về tài sản, tiền gửi và vốn hóa thị trường, với các chi nhánh của Chase Bank tại 48 tiểu bang. Đồng thời kiếm được nhiều tiền hơn từ các khoản phí của ngân hàng đầu tư hơn bất kỳ ngân hàng trên phố Wall nào khác, luôn vượt trội so với các đối thủ cạnh tranh như Goldman Sachs, Morgan Stanley và Bank of America.

Cuộc khủng hoảng tài chính năm 2008 đã mang đến một cơ hội đặc biệt cho JPMorgan. Sở hữu hơn 10% tiền gửi của Hoa Kỳ đã hạn chế JPMorgan thu mua các ngân hàng khác, trừ những trường hợp khẩn cấp. Tuy nhiên, việc mua lại Bear Stearns và Washington Mutual cũng như thành công vượt qua cuộc khủng hoảng tài chính đã mang lại danh tiếng cho CEO Jamie Dimon. Chính cựu Tổng thống Barack Obama cũng đã thừa nhận điều này vào năm 2012 khi miêu tả Dimon là "một trong những chủ ngân hàng thông minh nhất mà chúng tôi có".

Tương tự như vậy, tình trạng hiện tại của các ngân hàng khu vực có thể tạo cơ hội cho JPMorgan mở rộng hơn nữa phạm vi hoạt động của mình.

Bất chấp một số sự cố làm hoen ố thành tích của JPMorgan dưới sự lãnh đạo của Dimon, chẳng hạn như vụ bê bối giao dịch Cá voi ở London trị giá 6 tỷ đô la và các vụ kiện đang diễn ra liên quan đến mối quan hệ của ngân hàng với tội phạm tình dục bị kết án Jeffery Epstein, Dimon vẫn luôn được tôn trọng trong ngành.

Bên cạnh đó, những án phạt từ những mảng kinh doanh cũ của Bear Stearns và WaMu khiến Dimon từng thú nhận với các cổ đông năm 2015 rằng 2 thương vụ này là “những bài học đắt giá mà tôi sẽ không bao giờ quên…” Ông từng cam kết sẽ không lặp lại 1 vụ tương tự như Bear Stearns.

"Giải cứu" First Republic Bank

Bộ trưởng Tài chính Janet Yellen.

Dimon là bến cảng đầu tiên khi Bộ trưởng Tài chính Janet Yellen đang tìm kiếm sự giúp đỡ đối với First Republic Bank hồi tháng 3, sau khi khách hàng rút hơn 100 tỷ USD tiền gửi ra khỏi nhà băng này. Vào thời điểm đó, mặc dù là ngân hàng lớn thứ 14 của Hoa Kỳ nhưng First Republic Bank cũng có những lỗ hổng tương tự như các ngân hàng đã phá sản trước đó, bao gồm sự phụ thuộc vào tiền gửi không được bảo hiểm, mối quan hệ chặt chẽ với ngành công nghệ và tổn thất trên giấy đối với tài sản dài hạn.

Các nhân viên của JP Morgan đã tư vấn các lựa chọn cho First Republic Bank vào thời điểm đó, bao gồm cả những yêu cầu ban đầu từ một ngân hàng Canada về một giao dịch thu mua tiềm năng.

Tuy nhiên, lo ngại First Republic Bank sẽ là “nạn nhân” tiếp theo sau SVB và Signature Bank đã khiến Dimon phải đưa ra những hàng động mạnh mẽ hơn. Trong hai ngày, ông đã tập hợp các CEO của 10 ngân hàng lớn khác để gửi chung 30 tỷ USD vào First Republic Bank, nhằm kéo dài thời gian cho người cho vay nhỏ hơn tìm giải pháp trong khu vực tư nhân.

Theo những cá nhân quen thuộc với vấn đề, thay vì thúc đẩy việc tiếp quản, một số quan chức cấp cao trong chính phủ Hoa Kỳ đã khuyến nghị một số ngân hàng khác xem xét việc mua lại First Republic Bank. Kết quả là, ngân hàng này liên tục gặp khó khăn khi giá cổ phiếu tụt dốc không phanh trong khi khách hàng đồng loạt rút tiền gửi.

Đáp lại, người sáng lập First Republic Bank và các cố vấn của ông tại Lazard và Sullivan & Cromwell đã gấp rút ngăn chặn việc tiếp quản và cố gắng đảm bảo nguồn vốn cổ phần tư nhân, bán bớt một số tài sản với giá tăng cao và nhận được sự hỗ trợ của chính phủ.

FDIC được tư vấn bởi Jim Millstein, một nhà đầu tư ngân hàng lâu năm và cựu quan chức của chính quyền Obama đã tỏ ra thất vọng với giải pháp yêu cầu hỗ trợ từ chính phủ, bởi điều này không phù hợp với tinh thần của luật cải cách Dodd-Frank được thông qua sau khủng hoảng tài chính.

Vào ngày 24/4, First Republic đã tiết lộ khoản rút tiền khổng lồ của khách hàng và Giám đốc điều hành Michael Roffler đã từ chối trả lời các câu hỏi liên quan, khiến giới đầu tư chìm trong lo lắng. Đến ngày 27/4, FDIC cảnh báo First Republic Bank sắp bị chính quyền tiếp quản, hàng chục tổ chức tài chính đã được yêu cầu cung cấp các hồ sơ dự thầu vào ngày hôm sau. Các cố vấn của FDIC tại Guggenheim Securities đã cung cấp cho các tổ chức lọt vào vòng thứ hai quyền truy cập kỹ thuật số vào cổng thông tin về tài sản và nợ của First Republic Bank.

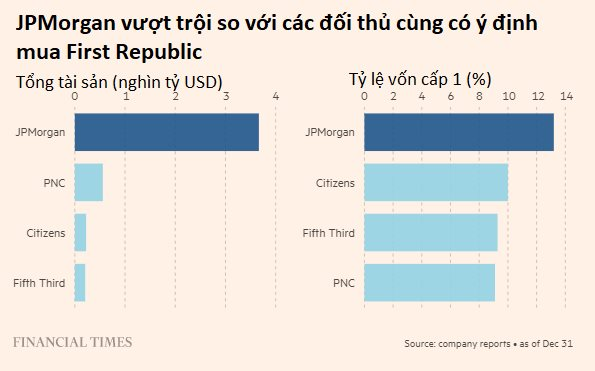

Bốn ngân hàng lớn nhất Hoa Kỳ, bao gồm PNC, Citizens Bank, Fifth Third và JPMorgan nổi lên như những nhà thầu hàng đầu cho First Republic Bank. Tuy nhiên, các nhà thầu ngày càng thất vọng khi các yêu cầu của FDIC dường như vô tình ủng hộ các ngân hàng toàn cầu có vốn hóa lớn.

So sánh JPMorgan và các đối thủ mua lại First Republic Bank.

FDIC bị ràng buộc bởi một đạo luật năm 1992 là phải chọn một giải pháp gây ra chi phí thấp nhất cho quỹ bảo hiểm tiền gửi, và nhiều nhân viên của họ vẫn còn ám ảnh với số dư âm của quỹ sau cuộc khủng hoảng tài chính năm 2008. Do đó, họ tập trung vào việc giảm thiểu chi phí và loại bỏ khả năng số dư âm trong tương lai, ít xem xét đến các ưu đãi của nhà thầu.

Theo những người tham gia, FDIC rất khó so sánh các hồ sơ dự thầu phức tạp, đặc biệt là khi hồ sơ dự thầu có sự tham gia của nhiều bên. Chẳng hạn, để làm cho lời đề nghị hấp dẫn hơn, PNC đã đề xuất bán một phần sổ cho vay của First Republic cho BlackRock hoặc Apollo. Cuối cùng, JPMorgan trở thành người chiến thắng với lợi thế là một ngân hàng lớn, giá thầu đơn giản và rẻ hơn, với khoản lỗ ước tính 13 tỷ USD cho quỹ tiền gửi.

“Lòng yêu nước vụ lợi”?

Giám đốc tài chính của JPMorgan, Jeremy Barnum, gần đây đã bác bỏ cáo buộc về xung đột lợi ích trong thương vụ mua lại First Republic Bank, cho biết các nhóm riêng biệt đã tư vấn cho First Republic và sau đó làm việc để mua lại.

Jamie Dimon mô tả thỏa thuận này như một nghĩa vụ đối với đất nước, hay còn gọi là “dịch vụ công”, bổ sung khoảng 500 triệu USD vào thu nhập hàng năm của ngân hàng. Tuy nhiên, Richard Sylla, giáo sư kinh tế tại Trường Kinh doanh Stern của NYU, Elizabeth Warren cho rằng đây có thể là một ví dụ về "lòng yêu nước vụ lợi" hay “chủ nghĩa yêu nước có lợi nhuận”. Bà cho biết Văn phòng Kiểm soát Tiền tệ lẽ ra nên từ chối ký kết thỏa thuận với tư cách là cơ quan quản lý chính của JPMorgan.

Elizabeth Warren đã yêu cầu Quyền Giám đốc OCC Michael Hsu giải thích đầy đủ về lý do tại sao ông chấp thuận việc sáp nhập JPMorgan và First Republic Bank trong khi bỏ qua các giá thầu khác ít rủi ro hơn cho nền kinh tế. Tuy nhiên, OCC tuyên bố rằng việc phê duyệt giao dịch nhằm giảm bớt sự không chắc chắn và ngăn chặn sự mất niềm tin vào hệ thống ngân hàng.

Cựu chủ tịch FDIC Bill Isaac thừa nhận rằng JPMorgan đã thực hiện một dịch vụ công tuyệt vời bằng cách mua lại một số ngân hàng thất bại. Nhưng ông cũng đặt câu hỏi liệu đây có phải là kết quả mong muốn như một vấn đề của chính sách công hay không. Ông lập luận rằng thương vụ này chỉ khiến JPMorgan vốn đã lớn mạnh nay càng lớn mạnh hơn, làm giảm các lựa chọn cho khách hàng và cả lựa chọn của FDIC trong tương lai.

Trong khi đó, cũng có những người lạc quan về thương vụ mua lại First Republic Bank của JPMorgan.

Chính quyền Tổng thống Joe Biden bày tỏ sự hài lòng với kết quả của việc mua lại First Republic Bank và lưu ý rằng những hành động này sẽ đảm bảo an toàn cho hệ thống ngân hàng. Mặc dù Tổng thống Biden khẳng định sẽ đưa ra lập trường cứng rắn hơn đối với việc sáp nhập ngân hàng, nhưng chính quyền đã kết luận rằng việc để một ngân hàng lớn tiếp quản một ngân hàng nhỏ đang phá sản có thể là giải pháp ít gây gián đoạn nhất trong một số tình huống nhất định.

Trong khi đó, các đảng viên Cộng hòa ca ngợi thỏa thuận này vì đã tránh được bảo đảm tiền gửi toàn bộ của chính phủ đối với các tài khoản rất lớn, như đã xảy ra với SVB. Một số đảng viên Đảng Dân chủ cũng cho rằng xét đến hoàn cảnh, việc mua lại First Republic Bank là giải pháp tốt nhất hiện có.

Chủ tịch Cục Dự trữ Liên bang Mỹ, Jay Powell.

Quỹ bảo hiểm FDIC có 90 tỷ USD để quản lý hậu quả từ hệ thống ngân hàng với hơn 17 nghìn tỷ USD tiền gửi. Brad Sherman, một đảng viên Đảng Dân chủ tại Hạ viện, cho rằng mặc dù JPMorgan là một ngân hàng quá lớn để thực hiện hoạt động thu mua nhưng việc giảm thiểu chi phí trong tình huống này là cần thiết. Chủ tịch Cục Dự trữ Liên bang Jay Powell cũng chia sẻ quan điểm tương tự, nói rằng kết quả này là tốt nhất cho hệ thống ngân hàng.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường