Tỷ giá 'leo thang', khối ngoại có 'tháo chạy' khỏi chứng khoán?

Liên tục những ngày gần đây, thông tin tỷ giá USD tăng so với đồng VNĐ, khiến thị trường chứng khoán nhanh chóng liên kết với diễn biến bán ròng trở lại của nhà đầu tư nước ngoài.

Nhìn lại quãng thời gian từ tháng 8 tới tháng 11-2023, tỷ giá cũng leo dốc chóng mặt sau khi lãi suất tiết kiệm đồng loạt giảm, và NĐT nước ngoài có chuỗi tháng bán ròng hàng chục ngàn tỷ đồng trên TTCK.

Tỷ giá áp sát đỉnh 2023

Khoảng một tuần trước kỳ nghỉ Tết Nguyên đán 2024, tỷ giá USD/VNĐ đã bắt đầu nhích lên, nhưng chỉ leo thang rõ nét từ khoảng giữa tháng 2-2024 đến nay. Theo tỷ giá Vietcombank ngày 22-2, mức bán ra vào khoảng 24.760 đồng/USD, tăng khoảng 0,73% so với mức đầu tháng. Nếu tính từ đầu năm 2024, tỷ giá cũng đã tăng khoảng 1,39%.

Trong năm 2023, tỷ giá có diễn biến leo thang chóng mặt và đạt đỉnh vào cuối tháng 10, đầu tháng 11 với khoảng 24.750 đồng/USD. Tỷ giá cũng đã một lần nhích qua đỉnh này vào ngày 25-1 vừa qua với khoảng 24.770 đồng/ USD.

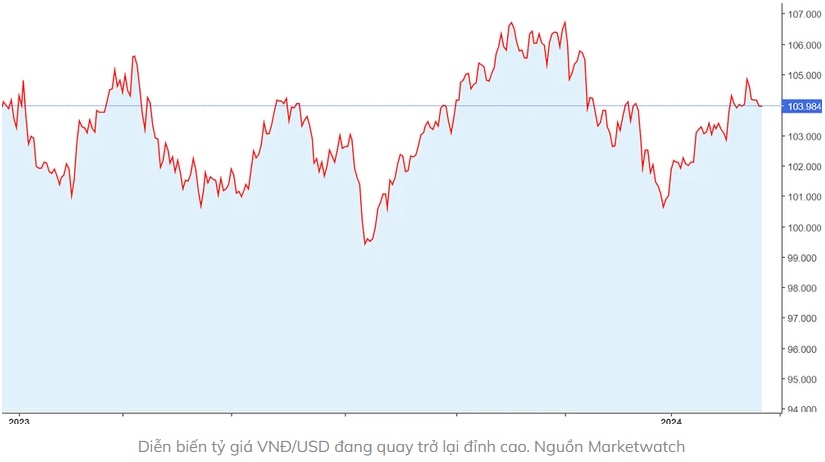

Một trong những nguyên nhân khiến tỷ giá nóng trở lại, do đồng USD đã tăng giá trên toàn cầu. Chỉ số USD Index từ đầu năm 2024 đến ngày 13-2-2024, đã có nhịp tăng chóng mặt tới 3,8%, lên cao nhất 104,9 điểm trước khi tụt nhẹ xuống quanh 104 điểm vào ngày 21-2 vừa qua.

Trước đó, năm 2023, chỉ số này cũng phản ánh kỳ vọng tiếp tục tăng lãi suất của Fed với đỉnh cao nhất tới 107 điểm hồi đầu tháng 11-2023. Tuy nhiên, chỉ trong 2 tháng cuối năm 2023, đồng USD đã có nhịp lao dốc mạnh và USD Index chạm đáy ngày 28-12-2023, với mức thấp nhất khoảng 100,3 điểm.

Thống kê tại sàn HoSE trong tháng 1, khối ngoại mua ròng khoảng 1.305 tỷ đồng giá trị cổ phiếu. Thế nhưng, dòng vốn này bắt đầu đảo chiều từ đầu tháng 2-2024, và tính đến ngày 21-2 đã bán ròng trở lại gần 974 tỷ đồng.

Lý do khiến đồng USD phục hồi mạnh từ đầu năm 2024, là biên bản cuộc họp hồi tháng 12-2023 của Fed được công bố ngày 4-1-2024, cho thấy Ngân hàng trung ương Mỹ vẫn chưa thực sự sẵn sàng cho việc giảm lãi suất.

Tại cuộc họp này, Fed dự báo có 3 đợt cắt giảm lãi suất, mỗi đợt giảm 0,25 điểm phần trăm trong năm 2024, nhưng khẳng định “duy trì phương pháp tiếp cận cẩn trọng và dựa vào dữ liệu kinh tế cụ thể, đồng thời tái khẳng định rằng sẽ là phù hợp nếu chính sách tiền tệ duy trì trạng thái thắt chặt trong một khoảng thời gian cho tới khi lạm phát giảm một cách rõ ràng và bền vững về mục tiêu”.

Tiếp đến, báo cáo chỉ số giá nhà sản xuất (PPI) tháng 1-2024 của Mỹ được công bố giữa tháng 2-2024, cho thấy lạm phát giá hàng hóa tại cổng nhà máy là 0,3% so với tháng trước, thay vì 0,1% như dự báo, và nếu không tính giá thực phẩm và năng lượng, PPI lõi tăng 0,5%, cao hơn nhiều so với mức dự báo tăng 0,1%.

Điều này phù hợp với báo cáo CPI tháng 1-2024 của Mỹ tăng 0,3% so với tháng trước, và tăng 3,1% so với cùng kỳ, cao hơn các mức dự báo 0,2% và 2,9%. Nếu căn cứ vào quan điểm tiếp cận trong cuộc họp tháng 12-2023 của Fed, các số liệu kinh tế cho thấy khả năng giảm lãi suất ngay trong tháng 3 rất thấp. Giới đầu tư ban đầu đặt cược Fed sẽ giảm lãi suất ngay từ đầu năm 2024, nhưng hiện đã lùi tới tận tháng 6-2024.

Việc Fed có khả năng duy trì mức lãi suất cao đủ lâu cho tới khi các chỉ báo kinh tế hạ nhiệt, là động lực neo giữ đồng USD, trái ngược hoàn toàn với kỳ vọng hồi cuối năm 2023. Việc tỷ giá trong nước cũng phản ánh kỳ vọng tương tự và phục hồi trở lại sát đỉnh cao năm 2023 là bình thường, và chừng nào diễn biến thế giới chưa thay đổi, sẽ rất khó để tỷ giá trong nước hạ nhiệt thật sự.

Vốn ngoại lại bắt đầu xoay chiều?

Tỷ giá trong nước khá ổn định trong tháng 1-2024, và việc kết thúc năm tài chính 2023 nhiều biến động đã phần nào phản ánh vào một đợt mua ròng trở lại khá mạnh của NĐT nước ngoài trên TTCK Việt Nam.

Thống kê tại sàn HoSE trong tháng 1, khối ngoại mua ròng khoảng 1.305 tỷ đồng giá trị cổ phiếu. Thế nhưng, dòng vốn này bắt đầu đảo chiều từ đầu tháng 2-2024, và tính đến ngày 21-2 đã bán ròng trở lại gần 1.894 tỷ đồng.

Có một chút trái ngược khá lạ trong tháng 1-2024, là dòng vốn ETF lại bị rút ròng mạnh khoảng 2.528 tỷ đồng - theo số liệu của FiinTrade, trong đó các quỹ ETF ngoại bị rút đi 1.139 tỷ đồng, và các quỹ ETF nội bị rút khoảng 1.389 tỷ đồng. Các quỹ bị rút nhiều là KIM ACE Vietnam (-676, tỷ đồng), iShare MSCI (-518,5 tỷ đồng), VFM Diamond (-1.156 tỷ đồng) và SSIAM Finlead (-306 tỷ đồng).

Như vậy lượng mua ròng trong tháng 1 của khối ngoại có thể đến từ các quỹ chủ động. Trong tháng 2-2024, các quỹ ETF tiếp tục bị rút đi khoảng 328 tỷ đồng nữa.

Mặc dù về mặt số liệu, giao dịch bán ròng của NĐT nước ngoài trên TTCK Việt Nam có sự tương thích với diễn biến tỷ giá, nhưng cũng không hẳn là quan hệ nguyên nhân - kết quả. Một đợt tái cơ cấu danh mục lớn đã diễn ra trong năm 2023 và sức ép lớn nhất đã qua. Dù đồng USD vẫn được nâng đỡ bởi kỳ vọng Fed sẽ duy trì mặt bằng lãi suất cao lâu hơn, nhưng nguy cơ tăng lãi suất là chắc chắn không xảy ra, vấn đề chỉ còn là khi nào sẽ giảm lãi suất.

Trong nước, tất cả các phân tích dự báo đều không cho rằng Ngân hàng Nhà nước sẽ giảm thêm lãi suất điều hành, và mặt bằng lãi suất tiết kiệm không giảm thêm nữa. Vì vậy rủi ro tái diễn một đợt rút vốn lớn như năm 2023 rất khó xảy ra.

Hoạt động bán ròng trong thời điểm tháng 2-2024 có thể chỉ là các giao dịch thông thường, nhất là khi thị trường đang xuất hiện một nhịp tăng đáng chú ý với biên độ VN Index tới +5,7% chỉ từ đầu tháng 2 đến nay, và so với cuối năm 2023 là khoảng +8,9%. Cũng phải nhắc lại khối này đã giải ngân mua ròng khá lớn trong tháng 1-2024.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận