Từ vòng xoáy ‘xù nợ’ đến khung pháp lý về cho vay tiêu dùng

Những cụm từ như “hội nhóm xù nợ”, “bùng nợ có tổ chức” đang trở thành đề tài được bàn tán liên tục trên các diễn đàn, hội nhóm liên quan đến tài chính trên mạng xã hội. Sự gia tăng tình trạng nêu trên không chỉ khiến hoạt động thu hồi nợ gặp nhiều khó khăn, mà còn ảnh hưởng đến uy tín và hoạt động cho vay của các tổ chức chính thức. Giới phân tích cho rằng đây cũng là lúc nhìn nhận và xây dựng lại khung pháp lý bền vững hơn cho mối quan hệ giữa người vay tiêu dùng và các bên cho vay.

Gia tăng tình trạng “bùng nợ có tổ chức”

Tín dụng đen không phải là vấn đề mới, nhưng được nhắc đến nhiều trong thời gian gần đây lại vì xu hướng “bùng nợ” trên thị trường tài chính, đặc biệt là trong bối cảnh thu nhập người dân suy giảm đáng kể, tín dụng tiêu dùng trên kênh chính thức suy giảm mạnh.

Chia sẻ tại hội thảo “Xóa sổ tín dụng đen bằng cách nào?” diễn ra ngày 30-11 do Báo Tuổi Trẻ tổ chức, Thượng tá Lê Vinh Tùng, Phó phòng trọng án, Cục Cảnh sát hình sự (Bộ Công an), cho biết gần đây xuất hiện tình trạng các đối tượng thành lập doanh nghiệp gồm công ty tài chính, doanh nghiệp, công ty luật rồi mua lại các khoản nợ xấu, rồi đi đòi nợ, thực chất là thực hiện các thủ đoạn nhằm cưỡng đoạt tài sản.

Cơ quan điều tra cũng cho biết có tình trạng các đối tượng người nước ngoài (Trung Quốc, Nam Phi, Nga, Latvia) đến Việt Nam thành lập, thu mua, thuê người đứng tên doanh nghiệp có chức năng cầm đồ, tư vấn, kinh doanh tài chính. Các đối tượng này sau đó tuyển dụng nhân viên, sử dụng các ứng dụng, website cho vay lãi nặng lên đến trên 1.000%/năm.

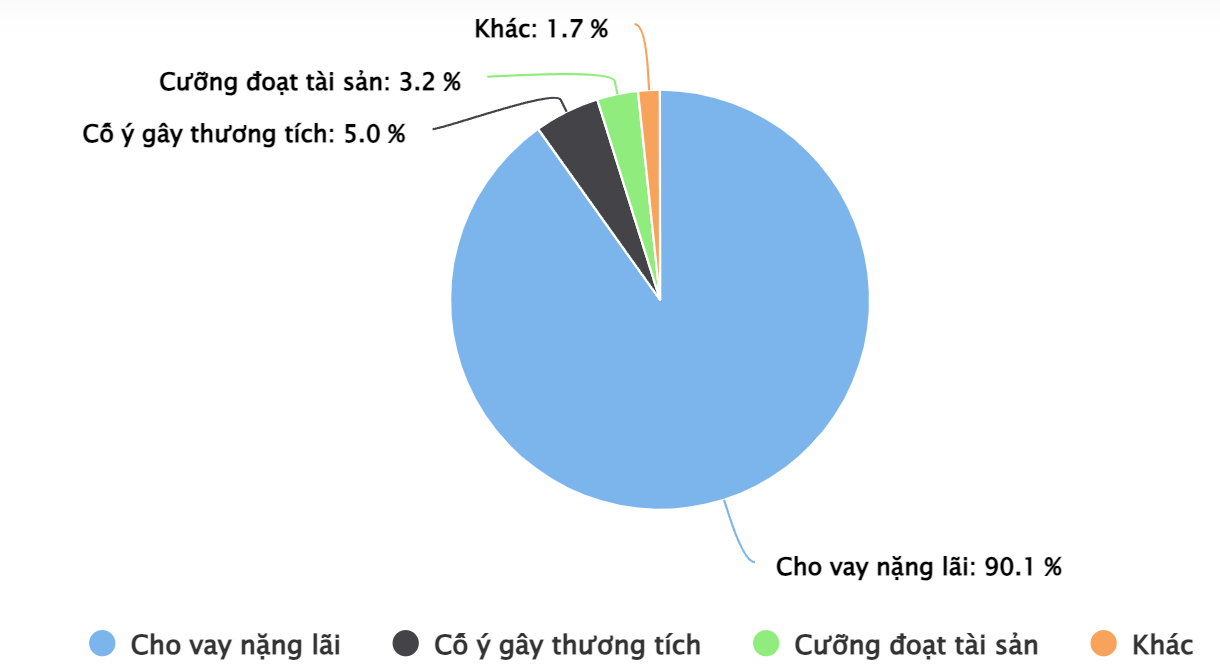

Tỷ lệ vụ án/bị can liên quan hoạt động tín dụng đen đã bị khởi tố, xử lý trong năm 2023. Nguồn: BCA.

Tình trạng “bùng nợ có tổ chức” cũng được ghi nhận gia tăng. Trên mạng xã hội xuất hiện nhiều hội nhóm kín, đăng tải các bài viết, video hướng dẫn, lôi kéo cách “bùng nợ” khi vay qua ứng dụng của các ngân hàng, công ty tài chính.

Chia sẻ tương tự, ông Marcin Figlus, Giám đốc Khối quản trị rủi ro, Công ty tài chính Ngân hàng Việt Nam Thịnh Vượng SMBC (FE Credit), cho biết hoạt động bùng nợ có tổ chức đang “bộc phát” trong xã hội. “Một bộ phận khách hàng đang cố tình đánh đồng hoạt động thu hồi nợ chính đáng của các công ty được cấp phép là phạm pháp để tẩy chay và chây ỳ trả nợ”, ông Marcin nói.

Thậm chí, khách hàng còn cản trở hoạt động thu hồi nợ bằng các hành vi đe dọa, khủng bố ngược tinh thần nhân viên thu hồi nợ. “Tình trạng này đặc biệt trở nên nghiêm trọng trong hai năm qua. Nếu như năm 2019 và 2020, công ty chúng tôi chỉ ghi nhận có 2 trường hợp nhân viên thu hồi nợ bị hành hung, thì năm 2022 và 2023 có tới 24 vụ việc được ghi nhận”, ông Marcin cho biết.

Trong khi đó, theo TS Đỗ Thiên Anh Tuấn, Giảng viên Đại học Fulbright Việt Nam, việc “bùng nợ” tăng lên không chỉ khiến người dùng mất niềm tin vào các tổ chức chính thức, mà còn khiến tăng chi phí đi vay của xã hội.

Các chuyên gia cũng cho rằng việc bùng nợ đã dẫn tới “vòng lặp” khi người dân sẽ tiếp tục gặp khó khi tiếp cận nguồn vốn vay chính thức, sau đó dễ bị các đối tượng lôi kéo vào “bẫy tín dụng đen”, chưa kể đến việc khó khăn tài chính dễ dẫn tới phát sinh các hành vi phạm tội khác, lãnh đạo Cục hình sự đánh giá.

Tìm điểm cân bằng cho hai bên

Giải pháp được nhắc đến nhiều nhất là tăng cường nhận thức của người dân, tăng cường khả năng tiếp cận tín dụng các kênh chính thức, và quan trọng hơn là hoàn thiện khung pháp lý, giải quyết mối quan hệ giữa người đi vay và người vay theo hướng cân bằng.

Trong câu chuyện này, vấn đề lỗ hổng pháp lý được các chuyên gia nhắc đến nhiều nhất, từ khâu thu hồi nợ, nhưng cũng là câu chuyện của lãi suất, vốn được phản ánh là ở mức quá cao.

Với các công ty tài chính, vấn đề lãi suất cao được lý giải là do chi phí huy động vốn cao (không phải nguồn huy động từ dân cư), chi phí hoạt động, bao gồm cả thu hồi nợ đều ở cao. Tính toán cả các rủi ro thị trường, lãnh đạo nhiều công ty tài chính cũng cho rằng muốn giảm lãi suất nhưng cũng rất khó.

Tuy nhiên, góc nhìn từ người đi vay cũng được nhắc đến, TS Lê Thị Hoàng Thanh, Phó vụ trưởng Vụ Pháp luật dân sự – kinh tế (Bộ Tư pháp), cho rằng cần có quy định giới hạn chi phí đi vay, bao gồm trần lãi suất cho vay và các loại phí liên quan. Có thể tham khảo kinh nghiệm tại Nhật Bản khi mức trần lãi suất cho vay tiêu dùng là 20%/năm, ở Ấn Độ là khoảng12- 48%/năm, Trung Quốc áp dụng từ 10-40%/năm. Trong khi đó, các khoản vay tại Việt Nam có mức lãi suất dao động 40-85%/năm.

Do đó, bà Thanh kiến nghị cơ quan chức năng đưa ra quy định khung để kiểm soát chi phí, xác định đâu là chi phí bất hợp lý. Bà Thanh dẫn chứng trường hợp Nhật Bản thì các khoản phí hoa hồng, phí kiểm tra,… đều tính chung là lãi suất.

“Pháp luật chưa có quy định cụ thể mức lãi suất trần và mức lãi suất tối đa đối với hình thức vay tiêu dùng của các tổ chức tài chính. Trên thực tế nhiều trường hợp người vay không đồng ý trả gốc và lãi vì cho rằng tiền lãi quá cao vượt quá khả năng gánh vác của họ”, TS. Thanh nói.

Tuy nhiên, để xây dựng thị trường tài chính tiêu dùng lành mạnh thì cũng cần phải xử lý câu chuyện bùng nợ ở trên, tức phải có khung pháp lý nhằm nâng cao nghĩa vụ của người đi vay, không thể chây ỳ trả nợ.

Theo ông Marcin, trong khi tỷ lệ khách hàng “vay mà không trả” gia tăng nhanh chóng, chế tài xử phạt thì chưa có và hoạt động khởi kiện gặp khó với các khoản vay giá trị thấp.

Theo đó, FE Credit đã nộp đơn khởi kiện hàng nghìn khách hàng ra Trung tâm Trọng tài và Tòa án trong năm 2022 và 2023, nhưng vẫn chiếm tỷ lệ “rất nhỏ” trong tổng số khách hàng không trả nợ. “Chỉ khoảng một nửa trong số đó là đã khởi kiện thành công. Nguyên nhân là thời gian xử và ra phán quyết với một vụ kiện như vậy rất lâu, có thể kéo dài tới 12 tháng”, lãnh đạo FE Credit chia sẻ thêm.

Câu chuyện giải quyết mối quan hệ giữa người vay và người đi vay vì vậy sẽ cần thêm thời gian đáng kể, vì phải giải quyết gốc rễ vấn đề là khung pháp lý vay tiêu dùng.

Trong bối cảnh này, các chuyên gia cho rằng giải pháp chung khi hoạt động bùng nợ tăng nhanh là đẩy mạnh hoạt động truyền thống, sự xuất hiện của kênh chính thức, lồng ghép vào các chương trình an sinh xã hội, tăng cường quản lý ở các cơ quan chức năng liên quan như Bộ Công an, Ngân hàng Nhà nước, Bộ thông tin truyền thông (sim rác, sim ảo,…) và nhiều bên liên quan khác.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường