Triển vọng nào cho bất động sản khu công nghiệp trong năm 2023?

Phân khúc bất động sản khu công nghiệp (KCN) được đánh giá là ít chịu ảnh hưởng nhất bởi các biến động của thị trường bất động sản nói chung trong năm 2022. Không những thế, phân khúc này còn được đánh giá là rất triển vọng khi đón đầu dòng vốn FDI vào Việt Nam. Vậy liệu năm 2023 sẽ là một năm bùng nổ của phân khúc bất động sản KCN?

Theo CTCP Colliers Việt Nam, bên cạnh phân khúc bất động sản văn phòng, bất động sản công nghiệp năm 2023 tiếp tục thu hút sự quan tâm của các nhà đầu tư nước ngoài nhờ vào chi phí thấp, và được kỳ vọng sẽ tăng trưởng đáng kể nhờ các ngành công nghiệp hỗ trợ, sản xuất ô tô, linh kiện điện tử, thương mại điện tử và chính sách đầu tư của Nhà nước vào các vùng kinh tế trọng điểm.

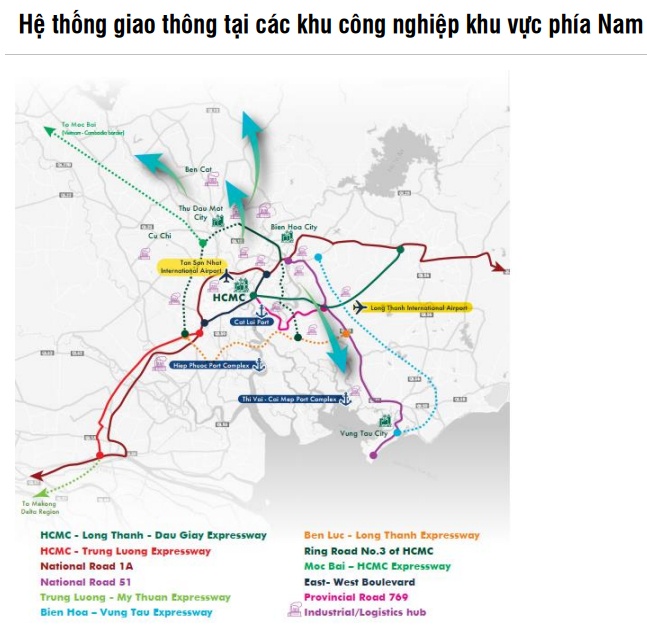

Công ty Chứng khoán Mirae Asset cho rằng, một yếu tố khác cũng đóng vai trò quan trọng trong việc thu hút đầu tư là giải ngân vốn đầu tư công, cụ thể là hoàn thiện kết nối hạ tầng giao thông vì sẽ trực tiếp ảnh hưởng đến sự hấp dẫn của các KCN (liên quan đến chi phí logistic).

Theo Chứng khoán Mirae Asset, việc hoàn thành các tuyến cao tốc Bắc – Nam, Vành đai 3 TPHCM, Biên Hòa – Vũng Tàu,… sẽ tác động đáng kể đến lợi thế cạnh tranh của các KCN có quỹ đất thương phẩm lớn trong khu vực được kết nối hạ tầng.

Về mặt chính sách, Công ty Chứng khoán KB (KBSV) kỳ vọng thời gian phê duyệt pháp lý các khu công nghiệp sẽ được rút gọn.

KBSV đánh giá cao Nghị định 35/2022/NĐ-CP về quản lý KCN do Nghị định đã cho thấy nỗ lực của Chính phủ trong việc đơn giản hóa quy trình đầu tư vào các KCN.

Bộ phận nghiên cứu của CTCK SSI – SSI Research cũng đưa ra 3 yếu tố cho thấy việc đầu tư vào các KCN Việt Nam là hấp dẫn so với các nước trong khu vực.

Đầu tiên là đồng VND mất giá ít hơn so với đồng tiền của các nước trong khu vực như Indonesia, Thái Lan, Ấn Độ và Malaysia và các thị trường trọng điểm khác của Châu Á Thái Bình Dương như Nhật Bản.

Thứ hai, các chính sách thu hút FDI của Việt Nam cũng giúp thu hút các nhà đầu tư bằng cách đưa ra nhiều ưu đãi như miễn thuế thu nhập doanh nghiệp trong 4 năm đầu hoạt động, giảm 50% thuế thu nhập doanh nghiệp trong 5 năm tiếp theo và các ưu đãi hỗ trợ doanh nghiệp khác.

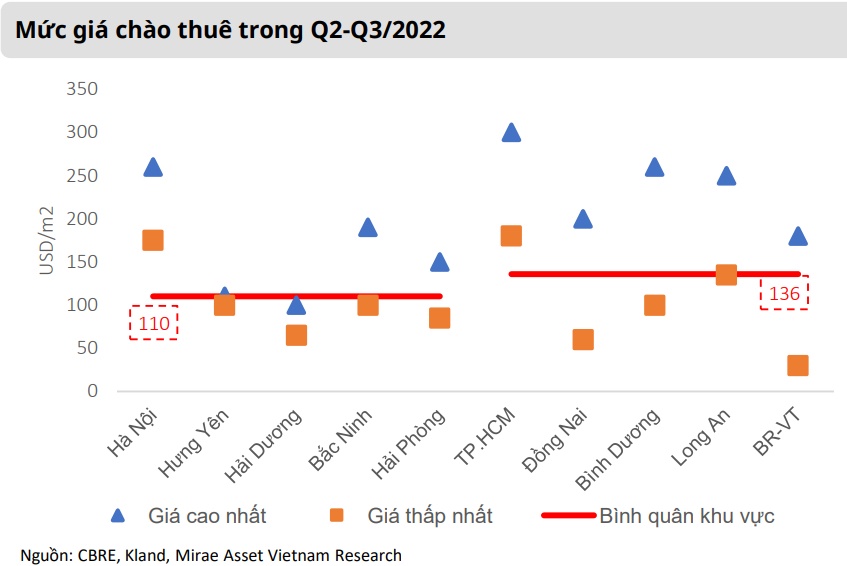

Thứ 3, giá cho thuê đất khu công nghiệp tại Việt Nam vẫn ở mức thấp so với các nước ASEAN, cụ thể thấp hơn 30 - 36% so với Indonesia và Thái Lan. Theo Colliers, tại các trung tâm KCN như Bogor -Sukabumi, Tangerang và Bekasi của Indonesia, giá đất trung bình dao động trong khoảng 164 USD/m2/chu kỳ thuê, cao hơn 36% so với giá đất tại các trung tâm KCN của Việt Nam như Bình Dương, Đồng Nai, Bắc Ninh, Hải Phòng.

Colliers cho rằng phân khúc bất động sản công nghiệp tại Việt Nam đang được đánh giá là nhóm ngành triển vọng, nhờ vào làn sóng vốn FDI tích cực. Tuy nhiên, theo số liệu ghi nhận từ Tổng cục Thống kê, tổng vốn đầu tư nước ngoài đăng ký vào Việt Nam tính đến ngày 20/12/2022 ước đạt gần 27.72 tỷ USD, giảm 11% so với cùng kỳ năm trước. Điều này cho thấy rằng, Việt Nam vẫn đang phải cạnh tranh thu hút FDI với các quốc gia khác trong khu vực như Indonesia, với tổng số vốn FDI trong 9 tháng 2022 là 31 tỷ USD, tăng 46% so với cùng kỳ năm trước, phần lớn đến từ các doanh nghiệp phát triển chuỗi cung ứng xe điện.

Vì vậy, dù có những lợi thế như vị trí gần Trung Quốc, giá thuê đất thấp, chi phí năng lượng cạnh tranh và lao động lành nghề, Việt Nam vẫn có thể bị giảm sức hấp dẫn trong việc thu hút dòng vốn FDI do dòng vốn được rót vào các ngành xe điện và bán dẫn tại các quốc gia khác trong khu vực, đây là hai ngành quan trọng sẽ định hình bối cảnh đầu tư các khu vực Đông Nam Á.

Bên cạnh việc cạnh tranh với các nước khác, Mirae Asset cho rằng biến động của thị trường trong nước như chi phí đền bù tăng mạnh là yếu tố rủi ro hiện hữu nhất đối với các nhà phát triển KCN vì khiến biên lợi nhuận của các dự án mở mới bị thu hẹp trong dài hạn do không còn lợi thế quỹ đất giá rẻ.

Theo SSI Research, nguyên nhân của việc nguồn cung bị hạn chế là do khó khăn trong công tác đền bù giải tỏa mặt bằng, đặc biệt đối với các hộ dân hiện hữu. Việc chuyển đổi đất trồng cao su sang đất khu công nghiệp cũng gặp khó khăn do quy định về đấu thầu.

Ngoài ra, Nghị quyết số 115/NQ-CP ban hành ngày 05/09/2022 về Quy hoạch sử dụng đất quốc gia 5 năm giai đoạn 2021 - 2025 yêu cầu hạn chế và kiểm soát chặt chẽ việc chuyển đổi đất trồng lúa, đặc biệt khi chuyển đổi sang đất công nghiệp.

CTCK Vietcombank (VCBS) dự báo trong năm 2023 sẽ có thêm khoảng hơn 1,000 ha đất công nghiệp tại Bình Dương, Đồng Nai; còn miền Bắc là gần 1,000 ha, chủ yếu tại Bắc Ninh, Hải Dương, Hải Phòng. Nguồn cung mới trong tương lai có thể tăng chậm cho tới ít nhất 2024 – 2025.

Dù vậy, VCBS đánh giá đây sẽ là cơ hội cho các KCN có sẵn quỹ đất cho thuê lớn khi tận dụng được cơ hội thị trường, ít cạnh tranh khi nguồn cung còn hạn chế.

Mirae Asset cho biết các dự án mở rộng tại thị trường Việt Nam sẽ ưu tiên thuê đất tại các KCN mà nhà máy trước đó đã hiện hữu như Foxconn mở rộng hoạt động tại KCN Quang Châu, LG tiếp tục mở rộng tại KCN Tràng Duệ… Hiện Heneiken đang đầu tư nhà máy tại KCN Mỹ Xuân A (đã lấp đầy), vì vậy Mirae Asset kỳ vọng Heineken sắp tới sẽ đầu tư tại khu vực Mỹ Xuân, cụ thể là KCN Mỹ Xuân B1 mở rộng.

Về mặt bằng giá, các CTCK đều dự báo giá cho thuê sẽ tiếp tục tăng tại một số khu vực trọng điểm kinh tế bao gồm TPHCM và các khu vực lân cận.

Trong đó, Mirae Asset cho biết nguyên nhân tăng giá là do quỹ đất tại những địa phương này thuận lợi về hạ tầng kết nối. Bên cạnh đó, 6 tháng đầu năm 2023, nguồn cung đất công nghiệp chưa có thay đổi trong khi FDI giải ngân đang tăng mạnh sau trì trệ trong năm 2021.

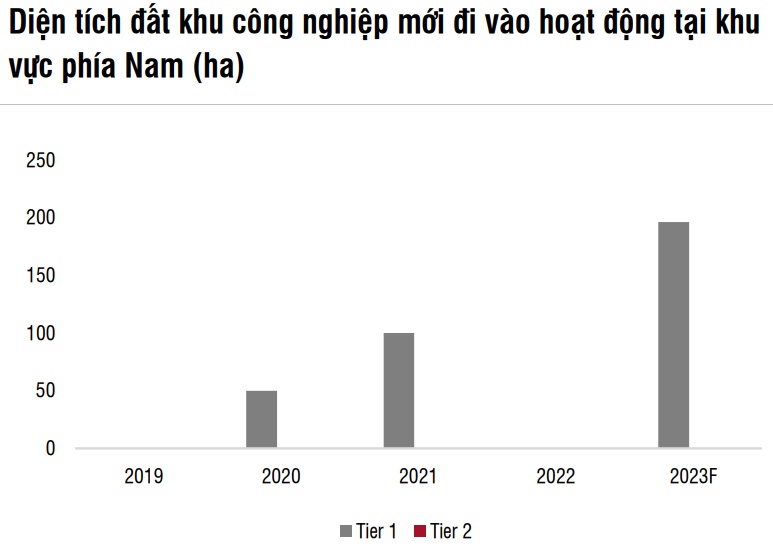

SSI Research dự đoán giá đất khu công nghiệp khu vực phía Nam sẽ tăng với tốc độ chậm lại ở mức 1 - 2%, khi nguồn cung bất động sản tại các thành phố cấp 1 (TPHCM, Bình Dương, Đồng Nai, Long An) hạn chế, và nguồn cung mới tại các thành phố cấp 2 (Bà Rịa – Vũng Tàu, Bình Phước, Tây Ninh,…) chỉ tăng 5 - 6% so với cùng kỳ.

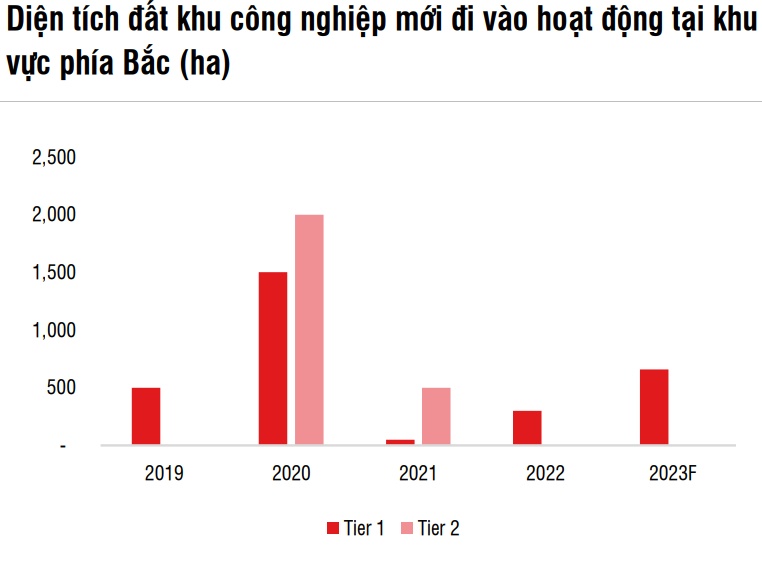

Còn tại khu vực phía Bắc, Hải Phòng và Bắc Ninh sẽ tiếp tục dẫn đầu về nguồn cung đất công nghiệp cho thuê, theo đó Khu công nghiệp Tiến Thành (Hải Phòng) và Gia Bình 2 (Bắc Ninh) với diện tích lần lượt là 410 ha và 250 ha sẽ đi vào hoạt động vào năm 2023 với giá cho thuê trung bình tại các khu công nghiệp khu vực phía Bắc có thể sẽ tăng 1 - 2% trong năm.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận