24HMONEY đã kiểm duyệt

24HMONEY đã kiểm duyệt

04/04/2023

Tín hiệu hồi phục xuất hiện?

FED đưa ra thông điệp bớt “diều hâu hơn” về chính sách tiền tệ.

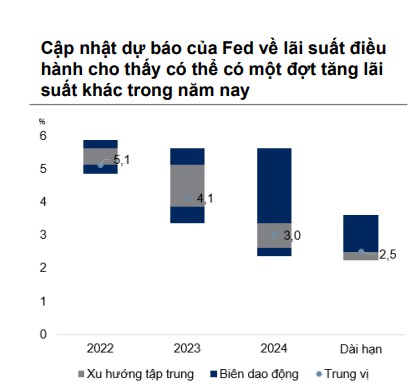

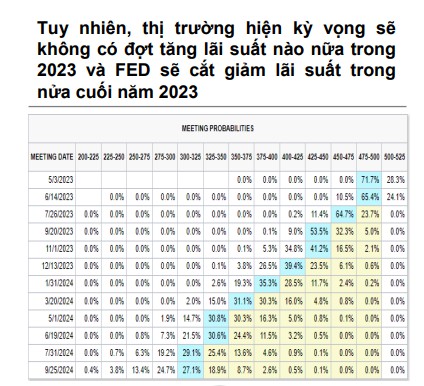

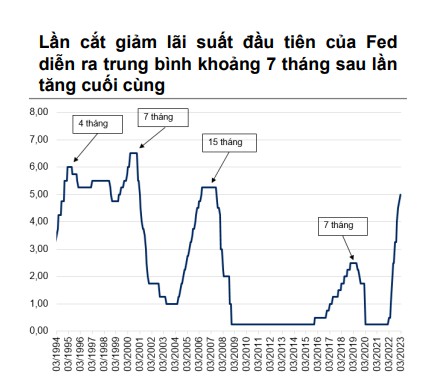

Trong cuộc họp tháng 3, FED đã quyết định nâng phạm vi mục tiêu cho lãi suất điều hành lên 4,75% - 5%. Quan điểm của FED đã bớt “diều hâu” hơn. Những thay đổi đáng chú ý bao gồm việc FED không còn tuyên bố việc "tăng lãi suất liên tục" là phù hợp do tác động của khủng hoảng ngân hàng. FED cho biết họ để ngỏ khả năng tăng lãi suất thêm một lần nữa và không cắt giảm lãi suất vào năm 2023. Tuy nhiên, dự báo thị trường có phần tích cực hơn trong việc nới lỏng so với quan điểm của FED. Cụ thể, thị trường hiện kỳ vọng sẽ không có thêm đợt tăng lãi suất điều hành nào nữa trong năm nay và FED sẽ cắt giảm lãi suất sớm nhất là vào nửa cuối năm 2023 do khả năng xảy ra suy thoái.

Sự đảo chiều trong chính sách tiền tệ của NHNN.

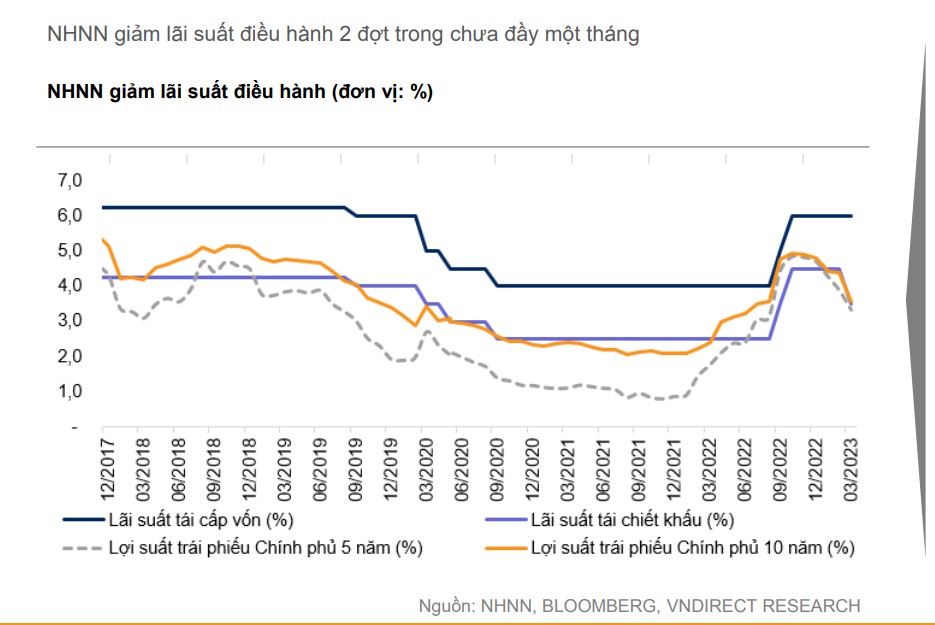

Chỉ trong vòng chưa đầy một tháng, NHNN đã có 2 đợt giảm lãi suất điều hành, theo đó lãi suất tái chiết khấu giảm 1 điểm % xuống 3,5%/năm; lãi suất tái cấp vốn giảm 0,5 điểm % xuống 5,5%, lãi suất cho vay qua đêm của NHNN đối với các tổ chức tín dụng cũng được hạ xuống 6%/năm từ 7%, trần lãi suất cho vay ngắn hạn bằng VND của tổ chức tín dụng đối với một số lĩnh vực ưu tiên giảm 1 điểm % xuống 4,5%/năm, lãi suất tối đa tiền gửi bằng VND không kỳ hạn dưới 1 tháng và kỳ hạn từ 1 đến dưới 6 tháng giảm 0,5 điểm %.

La bàn đầu tư đa kênh tài sản

Về thị trường tiền tệ: Vẫn là lựa chọn an toàn do rủi ro rất thấp. Tuy nhiên, Vndirect cho rằng lãi suất tiền gửi sẽ tiếp tục giảm thêm trong năm nay và dần kém hấp dẫn hơn do: (1) nhu cầu tín dụng giảm do tăng trưởng kinh tế giảm tốc và thị trường bất động sản ảm đạm, (2) Chính phủ thúc đẩy đầu tư công qua đó bơm thêm tiền vào nền kinh tế và (3) NHNN có thể giảm thêm lãi suất điều hành nếu FED đảo chiều chính sách tiền tệ trong nửa cuối năm 2023.

Về thị trường trái phiếu doanh nghiệp (TPDN): Tín hiệu tích cực ban đầu sau NĐ08. Hoạt động phát hành TPDN riêng lẻ bắt đầu có sự cải thiện hơn khi có 9 trên tổng 11 đợt phát hành riêng lẻ trong Q1/23 được phát trong khoảng thời gian này và chiếm hơn 97% tổng giá trị trong Q1/23.

Về thị trường bất động sản (BĐS): Một số chính sách hỗ trợ được ban hành. Sự ra đời của Nghị định 08 và Nghị quyết 33 có thể giúp xoa dịu áp lực thanh khoản trong ngắn hạn. Bên cạnh đó, lãi suất hạ nhiệt giúp giảm bớt áp lực chi phí tài chính. Tuy nhiên để thị trường bất động sản phục hồi thực sự cần có thêm động thái tháo gỡ pháp lý, khơi thông dòng vốn, khôi phục niềm tin người mua nhà từ các cơ quan quản lý. Về thị trường hàng hóa: Giá vàng thế giới được hỗ trợ từ đà giảm của đồng USD sau hàng loạt chính sách hỗ trợ ngành ngân hàng của FED

Về thị trường chứng khoán: Tín hiệu hồi phục xuất hiện. Nhìn lại lịch sử, chính sách tiền tệ nới lỏng và lãi suất thị trường giảm là chất xúc tác khá mạnh cho thị trường chứng khoán. Trong tháng 4, VN-INDEX được hỗ trợ bởi (1) lãi suất trong nước giảm và (2) dòng vốn từ các quỹ ETF nước ngoài. Tuy nhiên, triển vọng thu nhập Q1/23 khá tiêu cực trong bối cảnh tăng trưởng kinh tế giảm tốc, đây là yếu tố cản trở đà tăng mạnh của thị trường. Do các yếu tố tác động trái ngược, Vndirect kỳ vọng VN-INDEX sẽ duy trì xu hướng tăng lên từ từ trong tháng 4 với biên độ dao động trong khoảng 1.030-1.110 điểm. Nhà đầu tư dài hạn có thể xem xét mua vào một phần danh mục khi lãi suất giảm, trong khi nhà đầu tư ngắn hạn nên kiên nhẫn đợi cho đến khi thị trường hình thành một xu hướng rõ ràng.

Bình luận