Tích cực đàm phán, 60 doanh nghiệp thành công lùi thời hạn trả nợ trái phiếu

Trong báo cáo mới công bố, Công ty Chứng khoán VnDirect cho biết, hoạt động đàm phán thay đổi điều khoản và điều kiện trái phiếu giữa các tổ chức phát hành và các trái chủ vẫn diễn ra tích cực trong tháng 10/2023.

Tính đến ngày 27/10/2023. đã có khoảng hơn 60 tổ chức phát hành đạt được thỏa thuận gia hạn thời hạn trái phiếu với trái chủ và đã có báo cáo chính thức lên HNX với tổng giá trị trái phiếu doanh nghiệp được gia hạn là khoảng 107 nghìn tỷ đồng.

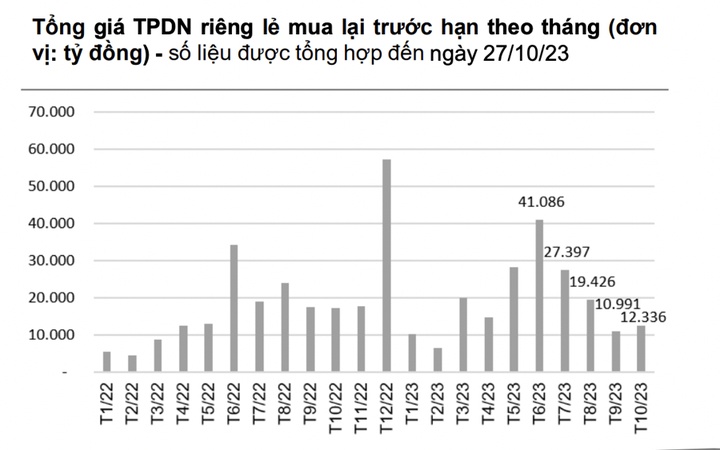

Bên cạnh đó, giá trị trái phiếu doanh nghiệp riêng lẻ được mua lại trước hạn trong tháng 10 đạt khoảng 12.336 tỷ đồng, tăng 12,2% so với tháng trước. Theo ước tính của VnDirect trong tháng 11/2023 sẽ có khoảng hơn 8,8 nghìn tỷ đồng trái phiếu doanh nghiệp riêng lẻ đáo hạn, thấp hơn đáng kể so với giá trị đáo hạn trong các tháng vừa qua.

Về tình hình phát hành mới, trong tháng 10/2023, có 17 đợt phát hành trái phiếu doanh nghiệp riêng lẻ thành công với tổng giá phát hành đạt khoảng 18.326 tỷ đồng, giảm 50,2% so với tháng trước, lưu ý số liệu tháng 10 chưa đầy đủ và có thể cải thiện đáng kể khi có số chính thức.

Lũy kế 10 tháng năm 2023 tổng giá trị phát hành trái phiếu doanh nghiệp riêng lẻ đạt khoảng 188.816 tỷ đồng giảm 23,3% so với cùng kỳ.

Trong tháng 10/2023, ngân hàng vẫn là nhóm ngành có giá trị phát hành trái phiếu doanh nghiệp riêng lẻ lớn nhất với tổng giá trị phát hành đạt khoảng 8.626 tỷ đồng, chiếm 47,1% tổng giá trị phát hành. Theo sau là nhóm bất động sản với tổng giá trị phát hành đạt khoảng 7.070 tỷ đồng, chiếm 38,6% tổng giá trị phát hành.

Theo giới chuyên môn, việc các ngân hàng tích cực phát hành trái phiếu trong 10/2023 nhằm đáp ứng tỷ lệ vốn ngắn hạn cho vay trung và dài hạn từ mức 34% xuống 30%, áp dụng từ ngày 1/10/2023 theo Thông tư 08/2020.

Trái lại, tính đến ngày 25/10, đã có khoảng 99 doanh nghiệp thông báo về việc chậm/hoãn thanh toán gốc, lãi trái phiếu. Công ty Chứng khoán MBS ước tính, tổng giá trị trái phiếu doanh nghiệp chậm các nghĩa vụ thanh toán vào khoảng 190 nghìn tỷ đồng, chiếm 18% dư nợ trái phiếu doanh nghiệp của toàn thị trường, trong đó nhóm ngành bất động sản tiếp tục chiếm tỷ trọng lớn nhất khoảng 70% giá trị chậm trả.

Cũng liên quan đến trái phiếu nhóm bất động sản, các doanh nghiệp bất động sản tại Việt Nam đã huy động khoảng 55,6 nghìn tỷ đồng (2,28 tỷ USD) trái phiếu thông qua phát hành riêng lẻ trong 9 tháng đầu năm 2023.

Theo Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) cho biết, thị trường bắt đầu năm mới trong tình trạng ảm đạm, nhưng bắt đầu hồi phục vào tháng 7. Trong quý 3/2023, hơn 10 doanh nghiệp bất động sản hoàn tất phát hành trái phiếu riêng lẻ, huy động được gần 31,4 nghìn tỷ đồng (1,29 tỷ USD).

Capitaland Tower Co., Ltd. là đơn vị phát hành thành công nhất với tổng giá trị 12,24 nghìn tỷ đồng (502 triệu USD). Công ty đã phát hành 4 lô trái phiếu, tất cả đều vào ngày 25/7, kỳ hạn 60 tháng và lãi suất cố định 1%/năm… Công ty TNHH Đầu tư và Phát triển Đô thị Hưng Yên cũng huy động thành công 7,2 nghìn tỷ đồng trái phiếu kỳ hạn 1 năm, lãi suất 0%/năm.

Các công ty khác đã huy động được hơn 4 nghìn tỷ đồng (164 triệu USD) từ phát hành trái phiếu bao gồm Công ty Cổ phần Đầu tư và Thương mại Nam An, Công ty Cổ phần Ngôi Sao Phương Nam, Công ty TNHH Bất động sản Lan Việt và Công ty Cổ phần Bất động sản và Hậu cần Tân Liên Phát Tân Cảng, lãi suất từ 10% đến 13,3%/năm.

Tháng trước, các doanh nghiệp thuộc nhà phát triển bất động sản công nghiệp Becamex IDC đã hoàn tất việc chào bán trái phiếu trị giá 4 nghìn tỷ đồng (164 triệu USD). Becamex IDC phát hành 2 nghìn tỷ đồng với kỳ hạn 4 năm và lãi suất 12%/năm, trong khi Công ty TNHH Liên doanh Khu công nghiệp Việt Nam – Singapore (VSIP) phát hành 2 nghìn tỷ đồng với kỳ hạn 7 năm và lãi suất 10,5%/năm.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận