Thuế bất động sản: Cần đặt đúng mục tiêu

Bộ Tài chính vừa có văn bản đề nghị các bộ, ngành, địa phương cho ý kiến về nội dung sửa đổi Luật Thuế sử dụng đất nông nghiệp và Luật Thuế sử dụng đất phi nông nghiệp, trong đó có đề nghị góp ý về việc bổ sung đánh thuế đối với nhà, nghiên cứu xây dựng Luật Thuế tài sản hay bất động sản (nếu có).

Năm 2018, Bộ Tài chính từng lấy ý kiến góp ý dự án Luật Thuế tài sản với đối tượng chịu thuế chính là đất, nhà – công trình xây dựng trên đất và ô tô, nhưng không nhận được sự đồng thuận rộng rãi của xã hội. Trong bối cảnh kinh tế – xã hội hiện nay, vấn đề này nên được tiếp cận như thế nào? Tạp chí Kinh tế Sài Gòn lần lượt giới thiệu các bài viết trao đổi của các chuyên gia kinh tế, luật, chính sách công…

Từ năm 2007 tôi đã bắt đầu đọc được chuyện Bộ Tài chính đề nghị đánh thuế để ổn định thị trường bất động sản. Từ đó đến nay, cứ một hoặc hai năm thì tôi lại nghe đến chuyện đánh thuế bất động sản một lần. Nhưng hầu như không có tiến triển gì. Có lẽ, một trong những nguyên nhân nằm ở cách truyền thông mục tiêu thuế chưa “gãi đúng chỗ ngứa” của dân.

Thuế bất động sản khó có thể đạt mục tiêu hạn chế đầu cơ bất động sản ở các đô thị lớn

Từ các nước phát triển như Anh, Mỹ, Canada, Úc cho tới những thị trường gần hơn với Việt Nam như Trung Quốc đều áp dụng thuế bất động sản. Tuy nhiên, có những bằng chứng nghiên cứu khoa học lẫn thực tiễn cho thấy thuế bất động sản không phải là một công cụ hữu hiệu để ngăn chặn đầu cơ nhà đất.

Chẳng hạn, nếu nói đánh thuế bất động sản, đánh thuế căn nhà thứ 2, thứ 3 để chặn đầu cơ thì đó là mục tiêu khó đạt được. Ví dụ ở Anh đánh rất nhiều thứ thuế, trong đó có thuế bất động sản mỗi năm và ngay khi mua căn nhà thứ 2 họ cũng đánh một số thuế cao hơn bình thường so với căn nhà thứ nhất 3-5 lần (và thậm chí hiện nay thì người mua nhà đầu tiên không cần đóng thuế giao dịch – stamp duty tax – trong trường hợp mua nhà dưới 300.000 bảng Anh, trong khi người mua từ căn thứ 2 có thể phải đóng với thuế suất lũy tiến từ 5-12%). Tuy nhiên, người dân vẫn mua nhà để đầu tư bởi họ hoàn toàn có thể giữ dài hạn, tiền thuế tăng thêm sẽ cộng vào giá bán cuối cùng. Như vậy, miễn kỳ vọng giá nhà cứ tăng, họ vẫn mua bởi đằng nào cũng lời. Gần đây nhất, thành phố Vancouver của Canada áp thuế chống đầu cơ bất động sản trong ba năm, đến năm 2021 họ làm một phân tích lại kết quả đạt được thì giá nhà bình quân đã tăng hơn 22%, mức tăng nhanh nhất của một thập kỷ. Tóm lại, ở nhiều nơi trên thế giới, thuế vẫn áp, đầu cơ vẫn không giảm nên sẽ không có chuyện áp thuế xong triệt được đầu cơ.

Mục tiêu chủ yếu của thuế bất động sản là tạo ra nguồn thu cho chính quyền để có thể giảm bớt chênh lệch giàu nghèo và xây dựng nguồn cung nhà ở cho người thu nhập thấp. Chặn được đầu cơ nhà hay không chỉ là mục tiêu phụ.

Đó là những quan sát thực tế. Còn một nghiên cứu gần đây của Đại học University College London cho thấy việc áp dụng thuế bất động sản với căn nhà thứ 2 trở đi tại thành phố Trùng Khánh và Thượng Hải (Trung Quốc) không có tác dụng chặn được đầu cơ, mà thực tế còn xuất hiện đầu cơ nhiều hơn(1). Ngoài ra, một nghiên cứu đăng trên tạp chí khoa học uy tín Journal of Economic Behavior & Organization năm 2017 cũng cho kết quả là thuế nhà đất tác động rất ít tới diễn biến giá nhà ở Thụy Điển(2).

Chuyện này nghe có vẻ vô lý, nhưng với dân đầu tư bất động sản ở nhiều nước thì dễ giải thích. Đơn giản là ở các đô thị lớn, tập trung nhiều dân, thiếu nguồn cung nhà mới thì giá nhà chỉ tăng, vậy thì người mua nhà đầu cơ chỉ việc nắm giữ và chuyển số thuế họ phải nộp vào trong giá bán sau này. Đây là một trường hợp xảy ra do nguồn cung nhà hầu như “cứng” (sticky), hoặc không tăng kịp với nhu cầu của dân nhập cư ở các đô thị lớn trên thế giới.

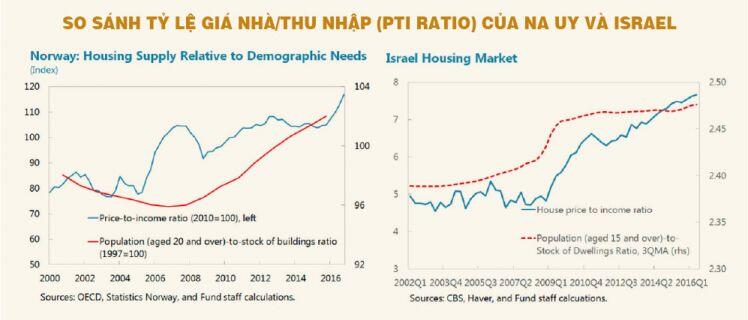

Một nghiên cứu của Quỹ Tiền tệ quốc tế (IMF) chỉ ra ba nhân tố cơ bản ảnh hưởng đến giá nhà là xu thế dân số, mức độ co giãn của nguồn cung và mức thu nhập khả dụng (disposable income).

Ở những nước dân số trẻ đông, số người 20 tuổi trở lên cần mua nhà tạo thành một nguồn cầu mua nhà lớn, thì sẽ đẩy tỷ lệ giá nhà/thu nhập lên cao. Ngược lại dân số già thì xu thế của tỷ lệ giá nhà/thu nhập sẽ có xu thế tăng chậm hơn nhiều.

Yếu tố thứ hai là nguồn cung nhà ở. Nguồn cung càng có độ co giãn mạnh so với giá, nghĩa là nếu giá tăng thì nhiều nhà phát triển sẽ xây nhiều nhà bán kiếm lời, thì sẽ khống chế được mức tăng giá và khiến không nhiều nhà đầu cơ dám thu gom nhà quá mạnh vì họ sợ sẽ có nhà mới xây ở khu vực gần mình làm cho lợi nhuận đầu cơ sẽ không đạt được.

Yếu tố cuối cùng là thu nhập khả dụng. Thu nhập khả dụng cao thì người dân có thể dùng một phần đó để tích lũy mua nhà. Nói đơn giản là dân giàu, nước mạnh, đẩy giá nhà cao.

Theo lý luận đó mà đưa vào thì ở nhiều đô thị lớn của Việt Nam, chúng ta vừa ở giai đoạn dân số vàng vừa nhận đầu tư trực tiếp của nước ngoài (FDI) nhiều, số chuyên gia nước ngoài vào tăng lên nhiều lần, nhu cầu sở hữu nhà thông qua giao dịch cá nhân hoặc lập công ty mua bán đầu tư bất động sản cho người nước ngoài thuê tăng lên. Đây là cầu tự nhiên do đặc tính dân số vàng của Việt Nam và sự tăng trưởng mạnh của dòng vốn FDI.

Trong khi đó nguồn cung nhà tăng chậm ở các đô thị lớn theo các báo cáo của Savills, và đặc biệt chúng ta gặp một “cơn khát” nguồn cung nhà bình dân ở những thành phố như TPHCM.

Điều đó cho thấy những đô thị lớn của chúng ta hội đủ điều kiện để người đầu cơ mua nhà và kỳ vọng giá lên vì lực cầu nhà tự nhiên do dân số và kinh tế phát triển gặp sức cung ít co giãn do nguồn cung giới hạn. Bất cứ mức thuế mới nào cũng sẽ được họ chuyển vào giá bán hoặc giá cho thuê trong tương lai. Miễn là nguồn tài chính tài trợ cho mua nhà còn vận động suôn sẻ, thì hoạt động mua nhà đầu cơ còn tiếp tục.

Đó là chưa kể khi tiến hành thí điểm thuế bất động sản, thuế giao dịch nhà ở hay thuế đánh vào lợi nhuận bán nhà, thì người ta còn có xu hướng đưa ra thuế suất ban đầu thấp, khung thuế hẹp và có nhiều trường hợp ngoại lệ như ở Trùng Khánh và Thượng Hải. Vì lý do đó, nhiều hoạt động đầu cơ không những không bị dập tắt mà còn thông qua lỗ hổng thuế mà khuếch đại.

Còn vì sao không làm chặt và mạnh tay từ đầu? Đó là vì một luật thuế mới khó tránh những sai sót và chênh lệch so với thực tế, làm mạnh tay từ đầu dễ dẫn đến các tình huống cán bộ thực thi không linh hoạt, lạm quyền kiểu “bánh mì không phải thiết yếu”. Vì vậy, với hầu hết các nước, thuế bất động sản có thuế suất thấp và có nhiều ngoại lệ. Điều đó nghĩa là nếu cơ quan soạn thảo của Việt Nam học tập kinh nghiệm Anh, Mỹ, Canada, Úc, Trung Quốc hay Hàn Quốc đều có nguy cơ đi vào trường hợp tương tự. Mà đi lối riêng khác với những nước này thì liệu ai có thể dám đặt ra nền tảng lý luận và gánh chịu sai sót nếu luật thuế đi “trật đường ray”? Cái khó ở đó, trong lúc hình thành luật thuế khiến cho các vấn đề đã xuất hiện ở các nước nhiều khả năng sẽ lặp lại ở Việt Nam, và khiến thuế bất động sản khó mà ngăn cản được mục tiêu hạn chế đầu cơ bất động sản ở các khu đô thị lớn nơi giá bất động sản tăng nóng.

Nên đặt lại mục tiêu ưu tiên của thuế bất động sản cho đúng

Một cách tiếp cận khác là xác định mục tiêu chủ yếu của thuế bất động sản là tạo ra nguồn thu cho chính quyền để có thể giảm bớt chênh lệch giàu nghèo và xây dựng nguồn cung nhà ở cho người thu nhập thấp. Chặn được đầu cơ nhà hay không chỉ là mục tiêu phụ.

Đặt trên nền tảng là bất động sản tăng trưởng nóng ở các khu đô thị lớn của ta được thúc đẩy do sự giới hạn nguồn cung nhà và nhu cầu tự nhiên do xu thế dân số và kinh tế, thì có thể đặt vấn đề tăng nguồn thu cho ngân sách để tạo công bằng, ai có lợi nhuận lớn từ bất động sản đắc địa ở các thành phố lớn thì cần chia sẻ để làm an sinh xã hội.

Nếu đặt góc nhìn như vậy thì vẫn đánh thuế bất động sản, để tạo ra nguồn thu làm an sinh xã hội, làm đẹp môi trường sống, và quay lại làm tăng giá trị các bất động sản ở những khu đô thị đẹp. Bên cạnh đó, chính quyền có nguồn thu để có thể đưa vào xây dựng nhà ở xã hội cho người có thu nhập thấp cũng như tăng nguồn cung nhà cho những người trẻ muốn mua nhà lần đầu, từng bước làm tăng nguồn cung nhà ở các đô thị lớn.

Song phải lưu ý thuế bất động sản có hiệu ứng phụ, nếu không lường trước được sẽ gây ra hệ lụy là nếu đánh thuế diện rộng, đánh cả vào một số người không thật sự giàu có nhưng có một vài bất động sản, thì đột nhiên thu nhập của một bộ phận người dân bị co lại. Họ sẽ giảm chi tiêu, như vậy tổn thất chung của nền kinh tế lớn hơn lợi ích mang lại từ thuế.

Do đó, tôi cho rằng thuế phải được xây dựng một cách khoa học, cần có những đánh giá tác động đến chi tiêu xã hội và ảnh hưởng tới nền kinh tế chứ không nên chỉ dừng lại ở việc ngân sách thu được bao nhiêu tiền. Thời điểm đánh thuế cũng cần tính toán phù hợp. Vào thời điểm mà kinh tế đang đứng trước rủi ro lạm phát và suy thoái toàn cầu, đưa ra một đề xuất thuế có thể làm giảm chi tiêu của những người không thật sự giàu có, khiến sức cầu vừa gượng dậy từ dịch Covid-19 bị bóp nghẹt trở lại là một điều khá rủi ro. Có người sẽ nói nếu thiết kế chính sách đúng thì sẽ không có chuyện đó. Họ lại quên những sai sót từ khâu thi hành chính sách kiểu “bánh mì không phải thiết yếu” rồi.

Điều cuối cùng phải xác định đó là thuế bất động sản ở nhiều nước có xu hướng giữ nguồn thu lại cho địa phương tạo ra nguồn thu đó, để họ có tiền chăm lo cho an sinh xã hội, tạo cảnh quan, môi trường sống tốt hơn, cũng như tạo điều kiện cho chính quyền địa phương xây dựng thêm nhà xã hội ở những đô thị lớn. Nguồn thu từ thuế bất động sản ở những thành phố lớn của Anh và thuế chống đầu cơ ở Vancouver của Canada chính là được sử dụng như vậy. Khi chất lượng sống của thành phố tốt lên, cảnh quan, môi trường sống, phương tiện di chuyển công cộng được cải thiện, người thu nhập thấp có thêm chỗ ở tử tế, và giá trị nhà cửa ở khu vực đó cũng tăng lên thì người nộp thuế cũng sẽ hài lòng đóng thuế hơn.

|

Trong đề cương báo cáo nghiên cứu rà soát, đánh giá và đề xuất sửa đổi, Bộ Tài chính cho biết, chính sách thu hiện hành liên quan đến bất động sản gồm: Các khoản thu khi xác lập quyền sở hữu, quyền sử dụng và thu khi đăng ký quyền sở hữu, quyền sử dụng tài sản (bao gồm tiền sử dụng đất, tiền thuê đất, tiền bán nhà thuộc sở hữu nhà nước, lệ phí trước bạ). Ngoài ra, còn có các khoản thu trong quá trình sử dụng tài sản (gồm thuế sử dụng đất nông nghiệp, thuế sử dụng đất phi nông nghiệp); các khoản thu khi chuyển quyền sở hữu, quyền sử dụng tài sản (bao gồm thuế thu nhập doanh nghiệp khi người chuyển quyền là cơ sở kinh doanh, thuế thu nhập cá nhân khi người chuyển quyền là hộ gia đình, cá nhân). |

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận