Thu nhập ngân hàng phụ thuộc vào tín dụng trong nửa đầu năm?

Luôn đẩy mạnh đa dạng hóa nguồn thu nhập, nhưng trong bối cảnh kinh tế khó khăn của nửa đầu năm 2023, thu từ tín dụng lại là nguồn thu đóng góp chính trong tăng trưởng cơ cấu thu nhập của ngân hàng.

Thu nhập lãi thuần làm trụ đỡ lợi nhuận

Dữ liệu từ VietstockFinance cho thấy, nguồn thu chính trong 6 tháng đầu năm trở thành trụ đỡ trong cơ cấu nguồn thu của ngân hàng. Số liệu tại 29 ngân hàng đã công bố BCTC cho thấy, tổng thu nhập lãi thuần trong 6 tháng đầu năm tăng 8% so với cùng kỳ, trong khi tổng thu nhập ngoài lãi giảm 13%.

Có 8/29 ngân hàng giảm thu nhập lãi thuần 6 tháng so với cùng kỳ, với tỷ lệ giảm bình quân 12%.

Các ngân hàng còn lại tăng trưởng thu nhập lãi thuần với tốc độ bình quân trên 20%. Trong đó, Sacombank (STB) là ngân hàng tăng mạnh nhất, gấp 2.6 lần cùng kỳ khi thu được 11,588 tỷ đồng. Kế đến là BaoVietBank (+52%), VAB (+32%), NAB (+32%)…

Xét về số tuyệt đối, quy mô lớn dĩ nhiên đi kèm với nguồn thu nhập chính từ nhóm ngân hàng quốc doanh dẫn đầu hệ thống. Dẫn đầu là Agribank với 29,696 tỷ đồng thu nhập lãi thuần, dù con số này chỉ tăng gần 6% so với cùng kỳ. Vietcombank (VCB) xếp ngay sau đó khi thu được 28,224 tỷ đồng (+14%), BIDV (BID) thu được 27,743 tỷ đồng (+1%) và VietinBank (CTG) thu được 25,424 tỷ đồng (+15%).

MB dẫn đầu trong nhóm ngân hàng tư nhân khi thu được 19,709 tỷ đồng thu nhập lãi thuần sau 6 tháng, tăng gần 14% so với cùng kỳ. Kế đến là VPBank (VPB, 18,296 tỷ đồng) và Techcombank (TCB, 12,822 tỷ đồng).

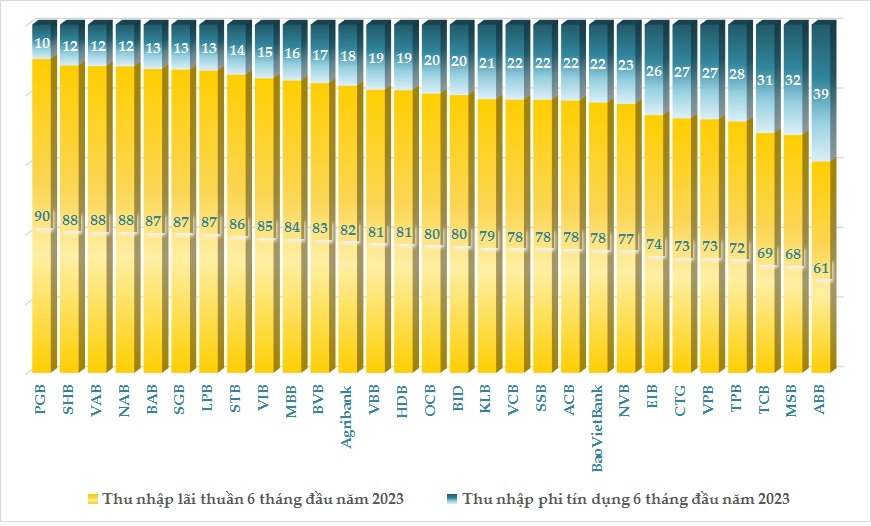

Cơ cấu thu nhập của các ngân hàng 6 tháng đầu năm 2023 (Đvt: Tỷ đồng)

Trong 6 tháng đầu năm, thu nhập ngoài lãi của các ngân hàng chiếm từ 10-40% tổng thu nhập hoạt động. Có 14/21 ngân hàng báo giảm thu nhập ngoài lãi với tốc độ bình quân 36%.

Trong khi đó, dù thu nhập phi tín dụng chỉ chiếm từ 10-20% tổng thu nhập hoạt động nhưng một số ngân hàng ghi nhận tăng trưởng nguồn thu ngoài lãi bằng lần như BaoVietBank (gấp 7 lần), BAB (gấp 3 lần), OCB (gấp 2 lần).

Một số ngân hàng vẫn còn phụ thuộc vào tín dụng khi tỷ trọng thu nhập lãi thuần trong tổng thu nhập hoạt động trên 80% như PGB (90%), VAB (88%), SGB (87%)…

Tỷ lệ thu nhập tín dụng và phi tín dụng trong thu nhập hoạt động ngân hàng 6 tháng đầu năm 2023 (Đvt: %)

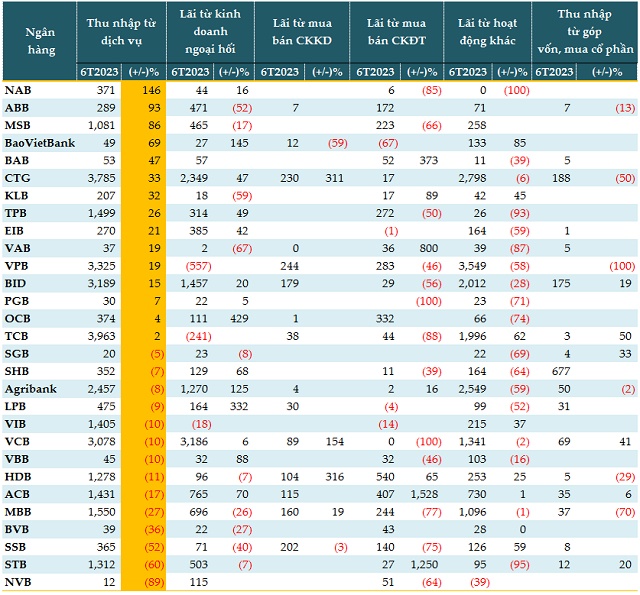

Thu dịch vụ giảm tốc

Lãi từ hoạt động dịch vụ thường chiếm tỷ trọng cao nhất trong cơ cấu nguồn thu ngoài lãi của các ngân hàng. Tuy nhiên, trong 6 tháng đầu năm, nguồn thu từ dịch vụ lại sụt giảm, tổng lãi thuần từ hoạt động dịch vụ tại 29 ngân hàng ghi nhận được là 32,341 tỷ đồng, giảm 3% so với cùng kỳ năm trước.

Trong đó, có 14/29 ngân hàng báo giảm lãi từ dịch vụ. NCB (NVB) là ngân hàng giảm lãi từ dịch vụ mạnh nhất (89%), chỉ thu được 12 tỷ đồng, do giảm thu khác từ 173 tỷ đồng còn 19 tỷ đồng. Theo sau là Sacombank (-60%), SeABank (SSB, -52%), BVBank (BVB, -36%)…

Ở chiều ngược lại, NAB là ngân hàng tăng trưởng thu từ dịch vụ mạnh nhất, gấp 2.5 lần cùng kỳ với 371 tỷ đồng. Kế đến là ABBank (ABB, +93%), MSB (+86%)…

Xét về giá trị tuyệt đối, TCB (3,963 tỷ đồng), CTG (3,785 tỷ đồng) và VPB (3,325 tỷ đồng) là 3 ngân hàng thu được lãi từ dịch vụ cao nhất.

Cơ cấu thu nhập phi tín dụng của các ngân hàng 6 tháng đầu năm 2023 (Đvt: Tỷ đồng)

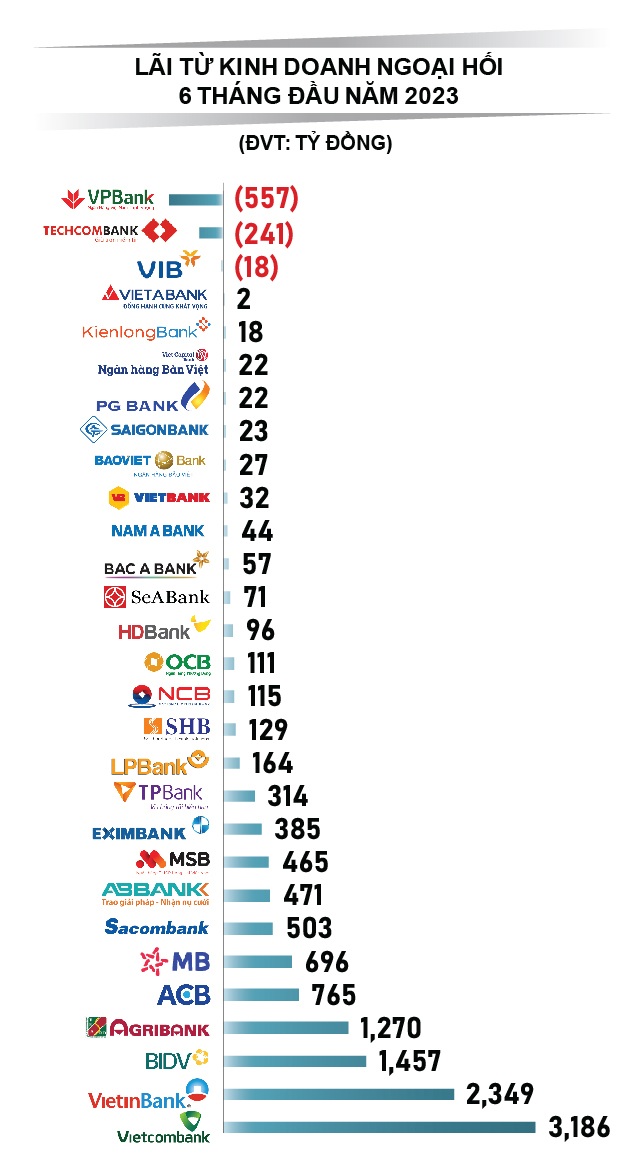

Tăng thu nhờ kinh doanh ngoại hối

Trong cơ cấu thu nhập phi tín dụng của các ngân hàng, lãi từ hoạt động kinh doanh ngoại hối trong 6 tháng đầu năm cũng “thắng lớn” tuy nhiên lại có sự phân hóa mạnh.

Nguồn thu từ ngoại hối chủ yếu đến từ mở tài khoản thanh toán ở nước ngoài để cung cấp dịch vụ thanh toán, chuyển tiền quốc tế; mua bán ngoại tệ giao ngay; bao thanh toán quốc tế và bảo lãnh bằng ngoại tệ; phát hành trái phiếu ở nước ngoài…

Theo thuyết minh thu nhập từ hoạt động kinh doanh ngoại hối tại một số ngân hàng, phần lớn lãi thuần đến từ hoạt động mua bán ngoại tệ giao ngay. Có thể hiểu nguồn thu nhập đến từ chênh lệch giữa giá mua vào và giá bán ra. Mặc dù tỷ giá VND/USD trong 6 tháng đầu năm dao động hẹp (+0.6% so với đầu năm) và trong xu hướng ổn định, nhưng các ngân hàng vẫn có thể thu được lãi lớn từ hoạt động kinh doanh này nếu dự đoán đúng được xu hướng tỷ giá để đưa ra các sản phẩm phù hợp.

Xét về tốc độ tăng trưởng, OCB là ngân hàng có tốc độ tăng lãi từ ngoại hối cao nhất hệ thống, gấp 5.3 lần cùng kỳ khi thu được 111 tỷ đồng. Kế đến là LPB thu được 164 tỷ đồng, gấp 4.3 lần, BaoVietBank thu được 164 tỷ đồng, gấp 2.5 lần.

Xét về giá trị tuyệt đối, các ngân hàng quốc doanh với lợi thế về quy mô vẫn đứng đầu hệ thống. VCB dẫn đầu khi thu được 3,186 tỷ đồng lãi từ kinh doanh ngoại hối (+6%), CTG xếp thứ hai với 2,349 tỷ đồng (+47%), BIDV thu được 1,457 tỷ đồng (+20%) và Agribank thu được 1,270 tỷ đồng (gấp 2.2 lần).

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận