Thị trường tài chính: Bước ngoặt trong thập kỷ

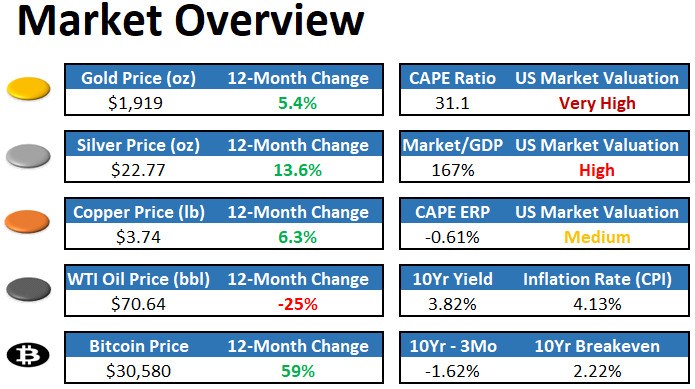

Một trong những chủ đề lớn kể từ năm 2020 là chính sách tài khóa mà chúng ta đang thấy trong thập kỷ này sẽ là lạm phát và không giống như các chu kỳ kinh doanh gần đây, lãi suất có thể không phải là công cụ chính sách tốt nhất để đối phó với lạm phát đó. Và mặc dù điều đó đúng, nhưng thách thức vẫn là định hướng con đường cụ thể khi chúng ta trải qua những khúc ngoặt khác nhau của một môi trường kinh tế vĩ mô bất thường như vậy.

Một bước ngoặt

Năm 2022 là năm khó khăn đối với hầu hết các nhà đầu tư. Cục Dự trữ Liên bang bắt đầu nhanh chóng thắt chặt chính sách tiền tệ, trong khi thâm hụt tài chính kích thích năm 2020/2021 cũng thắt chặt đáng kể trở lại mức xấp xỉ năm 2019 tính theo phần trăm GDP. Trong khi mức giảm của S&P 500 là vừa phải, giá trái phiếu giảm nhanh chóng cùng với cổ phiếu, và do đó, đây là một trong những năm tồi tệ nhất trong lịch sử hiện đại đối với danh mục đầu tư kết hợp 60/40 cổ phiếu/trái phiếu.

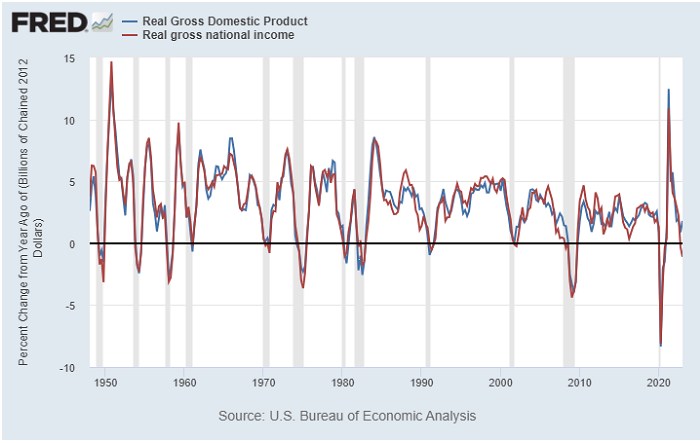

Hầu hết các chỉ số kinh tế cũng giảm tốc. Nửa đầu năm 2022 chứng kiến hai quý liên tiếp tăng trưởng GDP thực tế âm. Chỉ số kinh tế hàng đầu của Conference Board nhanh chóng giảm, chỉ số của người quản lý mua hàng nhanh chóng giảm, và đường cong lợi suất phẳng và cuối cùng bị đảo ngược. Khi viết bài này, GNI thực tế hiện đang ở mức âm trên cơ sở hàng năm, điều mà từ năm 1948 chỉ xảy ra trong thời kỳ suy thoái. Hầu hết các chỉ số chuyển tiếp tiếp tục gợi ý rằng suy thoái đang ở phía trước.

Vào cuối quý 3 năm 2022, thị trường Kho bạc Hoa Kỳ bắt đầu trở nên kém thanh khoản và thị trường trái phiếu chính phủ của Vương quốc Anh bị phá vỡ hoàn toàn và cần có sự can thiệp của Ngân hàng Trung ương Anh.

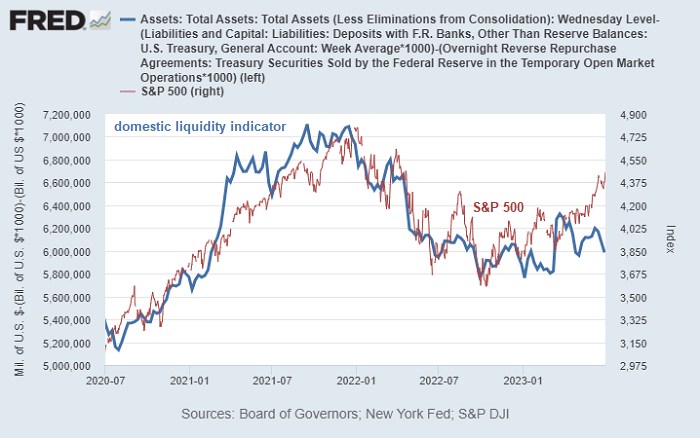

Nhưng sau đó, một số thứ bắt đầu thay đổi vào đầu Quý 4 năm 2022. Kho bạc Hoa Kỳ bắt đầu bán thanh khoản trở lại thị trường và bù đắp cho việc thắt chặt định lượng của Fed, và chỉ số đô la giảm. S&P 500 đã tìm thấy đáy và bắt đầu ổn định. Thanh khoản trên thị trường trái phiếu chính phủ bắt đầu giảm bớt. Nhiều tài sản định hướng thanh khoản như bitcoin đã tăng trở lại.

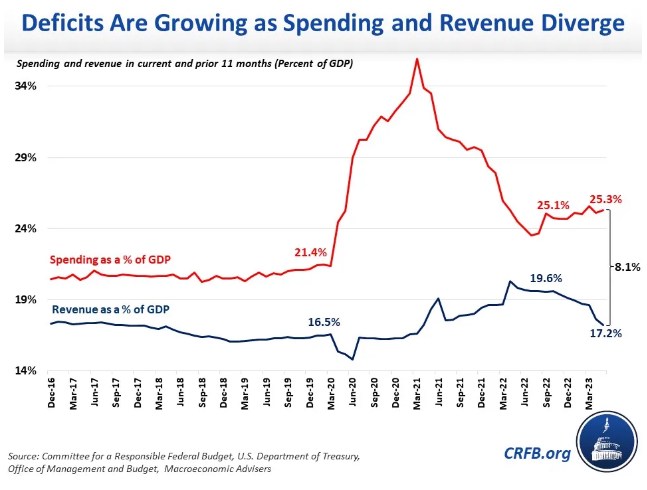

Và quan trọng là, thâm hụt ngân sách của Hoa Kỳ về mặt tuyệt đối và tính theo phần trăm GDP bắt đầu tăng trở lại . Thâm hụt ngân sách lên tới 8% GDP trong khi tỷ lệ thất nghiệp dưới 4% là rất bất thường.

Lãi suất vs Lạm phát

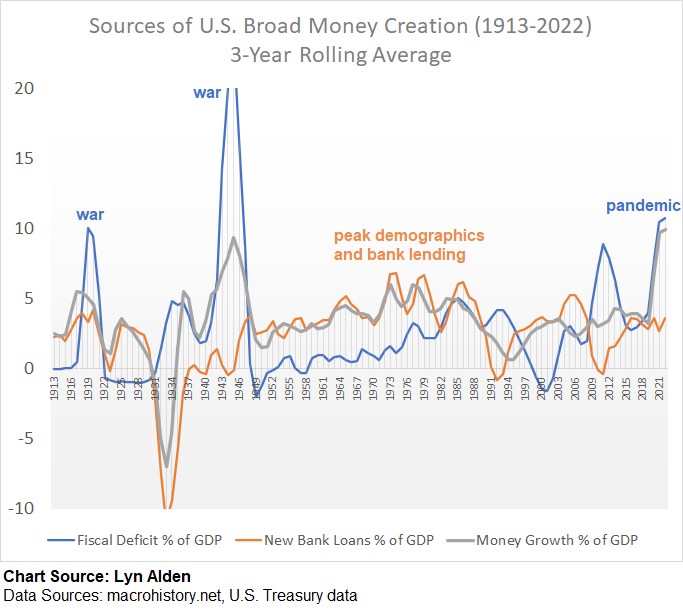

Có hai nguyên nhân chính dẫn đến tăng trưởng cung tiền rộng hơn bình thường, có xu hướng gây lạm phát cho giá tiêu dùng khi nó xảy ra.

Nguyên nhân đầu tiên là tốc độ cho vay của ngân hàng tăng nhanh, có xu hướng gắn liền với nhân khẩu học. Những năm 1970 là ví dụ điển hình của loại lạm phát này, xảy ra khi những thành viên đầu tiên của thế hệ baby boomer to lớn (sinh vào cuối những năm 1940 và đầu những năm 1950) bắt đầu bước vào tuổi mua nhà (họ bắt đầu bước sang tuổi 25 trong suốt những năm 1970), mà có nghĩa là rất nhiều hình thành tín dụng.

Nguyên nhân thứ hai là thâm hụt ngân sách tiền tệ lớn, có xu hướng gắn liền với xung đột. Những năm 1910 (Chiến tranh thế giới thứ nhất), những năm 1940 (Chiến tranh thế giới thứ hai) và những năm 2020 (COVID-19) là những ví dụ về thâm hụt ngân sách lớn bất thường và việc tạo ra tiền mới không gắn với việc tạo tín dụng ngân hàng. Ngoài các trường hợp xung đột, thâm hụt ngân sách lớn cũng có thể liên quan đến nhân khẩu học, chẳng hạn nếu một thế hệ lớn bước vào tuổi nghỉ hưu, điều này hiện đang xảy ra với thế hệ bùng nổ trẻ em.

Biểu đồ này cho thấy các nguồn tạo tiền theo thời gian:

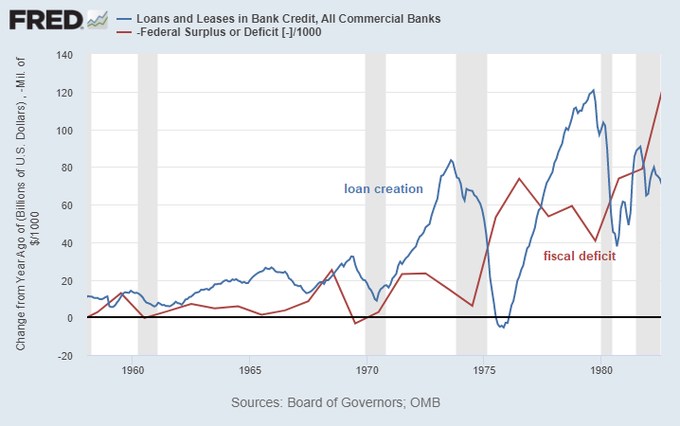

Chúng ta có thể phóng to các khoảng thời gian nhất định để làm cho điều này rõ ràng hơn. Giai đoạn những năm 1970 đã tạo ra khoản vay ngân hàng hàng năm lớn hơn tính theo đồng đô la tuyệt đối so với mức tăng nợ liên bang hàng năm. Nói cách khác, hoạt động cho vay của ngân hàng nằm ở vị trí người điều khiển:

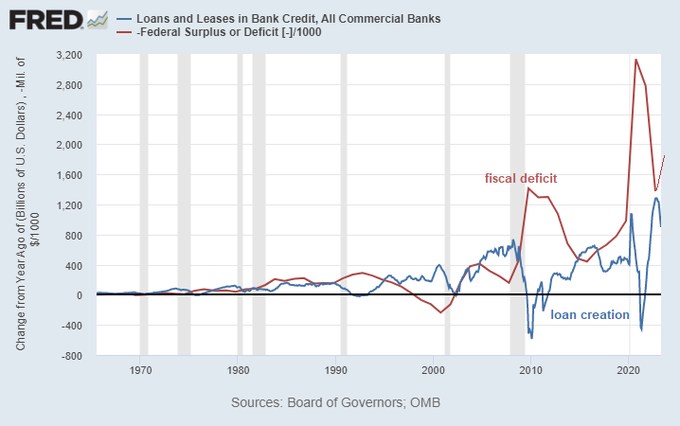

Ngược lại, trong giai đoạn gần đây, mức tăng nợ liên bang hàng năm lớn hơn so với khoản vay ngân hàng tạo ra hàng năm. Thâm hụt ngân sách đang ở vị trí của người lái xe:

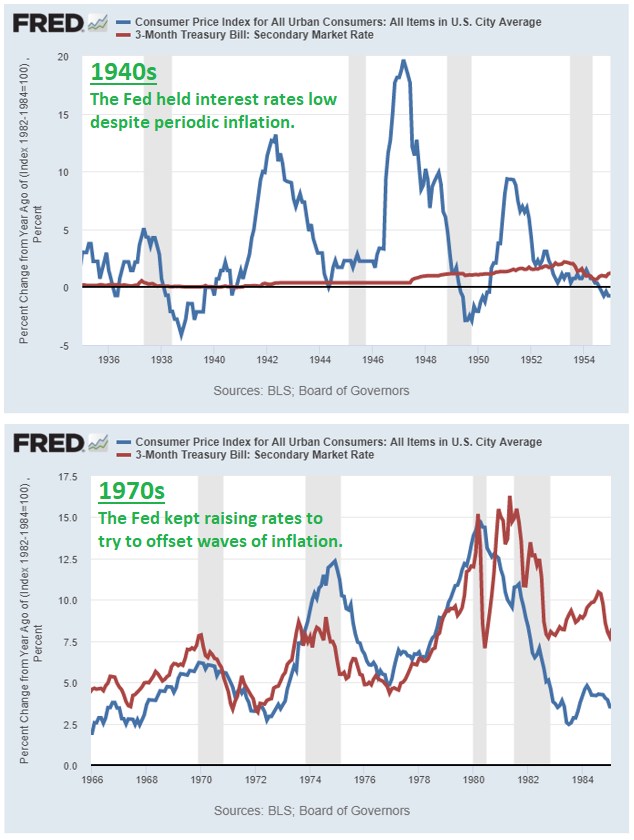

Trong những năm 1940, lãi suất không được sử dụng như một công cụ chính sách để chống lạm phát, bởi vì đó là lạm phát do tài khóa thúc đẩy chứ không phải lạm phát do cho vay. Thay vào đó, các công cụ chính sách cơ bản tập trung vào việc chấm dứt chiến tranh, chấm dứt thâm hụt tài chính và quay trở lại thời kỳ thắt lưng buộc bụng về tài chính.

Trong những năm 1970, tăng lãi suất và thực hiện các hành động khác để giảm tỷ lệ cho vay ngân hàng cao là một chiến lược chống lạm phát thành công, bởi vì nó giải quyết được vấn đề ngay từ đầu. Các chính sách phi tiền tệ khác bao gồm cải thiện phía cung, chẳng hạn như giải quyết hoặc vượt qua các lệnh cấm vận dầu mỏ địa chính trị. Nợ liên bang tính theo tỷ lệ phần trăm của GDP chỉ là 30%, do đó, tỷ lệ nợ công cao hơn có thể kiểm soát được so với tỷ lệ tạo khoản vay giảm trong khu vực tư nhân dẫn đến tỷ lệ nợ cao hơn.

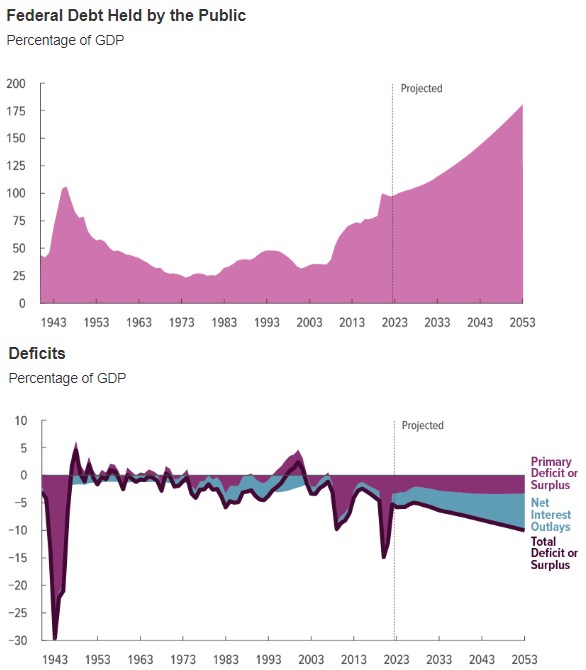

Trong những năm 2020, chúng tôi có một vấn đề khác. Hầu hết lạm phát là do thâm hụt ngân sách lớn kiểu những năm 1940 gây ra, tuy nhiên Cục Dự trữ Liên bang chủ yếu sử dụng chiến lược tăng lãi suất theo kiểu những năm 1970 để đối phó với nó, mặc dù đó chủ yếu là một công cụ để hạn chế cho vay. Tuy nhiên, việc tăng lãi suất khi nợ liên bang trên 100% GDP sẽ làm tăng đáng kể các khoản thâm hụt đó với tốc độ tương đương hoặc lớn hơn tốc độ làm giảm việc tạo ra các khoản vay trong khu vực tư nhân.

Một vấn đề ở đây là Cục Dự trữ Liên bang không thực sự biết phải làm gì khác, bởi vì các công cụ của họ không thực sự giải quyết được lạm phát do thâm hụt; các công cụ của họ nhằm đối phó với lạm phát do cho vay. Đó là một vấn đề tài chính, và do đó, điều tốt nhất mà Cục Dự trữ Liên bang có thể làm là cố gắng đàn áp khu vực tư nhân để bù đắp phần nào những gì đang xảy ra trong khu vực công, mặc dù điều đó không giải quyết được vấn đề cốt lõi.

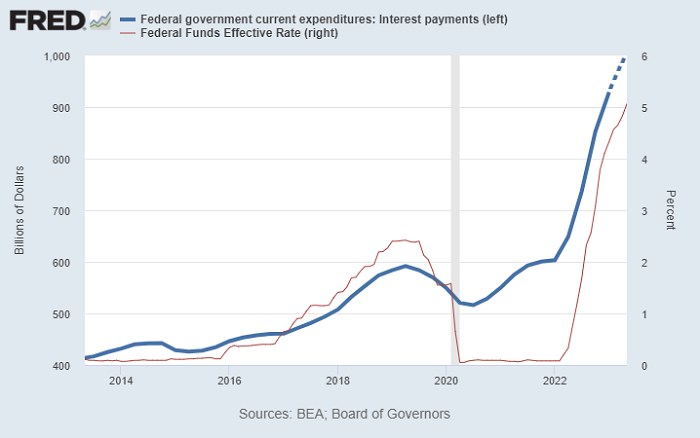

Vì vậy, khi Cục Dự trữ Liên bang tăng lãi suất, chi phí lãi suất liên bang tăng lên và thâm hụt liên bang tăng lên một cách trớ trêu vào thời điểm mà thâm hụt là nguyên nhân chính gây ra lạm phát ngay từ đầu. Nó có nguy cơ giống như cố gắng dập tắt ngọn lửa dầu mỡ trong nhà bếp bằng nước, điều này có ý nghĩa trực quan nhưng không hiệu quả như mong đợi.

Lãi suất liên bang hiệu quả tăng theo độ trễ, vì nó bao gồm nhiều khoảng thời gian khác nhau. Khoản nợ ngắn hạn của họ được tái cấp vốn với lãi suất cao hơn trong vòng vài tháng hoặc vài năm, trong khi khoản nợ dài hạn của họ vẫn bị khóa cho đến khi đáo hạn và cần được tái cấp vốn với lãi suất mới cao hơn. Nếu tất cả các khoản nợ liên bang mang lại những gì mà tín phiếu kho bạc hiện đang mang lại, chi phí lãi vay hàng năm sẽ là hơn 1,6 nghìn tỷ đô la và tổng thâm hụt tài khóa sẽ vào khoảng 10% GDP.

Để định lượng nó theo một cách khác, cứ mỗi 1% tăng lãi suất bình quân gia quyền của khoản nợ liên bang trị giá 32 nghìn tỷ đô la sẽ dẫn đến chi phí lãi vay bổ sung hàng năm trị giá 320 tỷ đô la. Điều đó tương đương với việc chính phủ thuê 2 triệu người với giá 160.000 USD/công nhân/năm. Hoặc, nó tương đương với việc cộng thêm 10 khoản chi tiêu hàng năm của NASA.

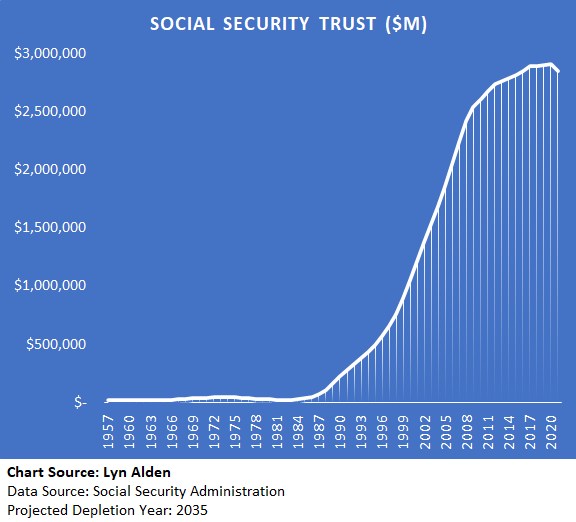

Ngay cả khi chúng tôi cắt giảm con số 320 tỷ đô la trong phân tích của mình để tính phần nợ hiện do Quỹ An sinh xã hội nắm giữ, v.v., thì phần chảy vào nền kinh tế vẫn vô cùng lớn. Ngoài ra, trong 12 năm tới, quỹ An sinh xã hội trị giá 2,9 nghìn tỷ đô la được xây dựng trong nhiều thập kỷ qua sẽ được đưa vào nền kinh tế, vì ngày càng có nhiều người cao niên rút tiền từ quỹ này so với số lượng người lao động đóng góp vào quỹ.

Xu hướng chi tiêu khác nhau

Phần khó của phân tích này là cố gắng vạch ra và cân nhắc các lực đẩy lẫn nhau.

Chính sách tiền tệ thắt chặt hơn thực sự đã gây áp lực giảm lạm phát lên các bộ phận của khu vực tư nhân và chúng ta đã thấy điều đó trong năm qua. Các công ty bất động sản và công nghệ thua lỗ nói chung đang gặp khó khăn với tỷ lệ lãi suất cao hơn, điều này gây áp lực giảm giá tài sản và chi tiêu của người tiêu dùng. Điều đó được bù đắp bằng thu nhập lớn hơn mà một số thực thể nhận được từ thâm hụt ngân sách cao hơn (bao gồm cả thâm hụt cơ bản cũng như chi phí lãi vay liên bang cao hơn). Vì vậy, câu hỏi trở thành: mỗi lực lượng đó có tác động như thế nào?

Nếu chính phủ cấp cho mọi người 10.000 đô la và họ nhanh chóng chi tiêu số tiền đó, thì hầu hết các mức giá sẽ bị lạm phát, bởi vì sẽ có rất nhiều tiền theo đuổi một lượng hàng hóa và dịch vụ hữu hạn. Mặt khác, nếu chính phủ cấp cho mọi người 10.000 đô la và vì lý do nào đó không ai tiêu số tiền đó, thì giá sẽ không thay đổi nhiều.

Đây là một cách khác để khái niệm hóa nó. Nếu chính phủ trao 10 tỷ đô la cho mỗi người trong 100 tỷ phú giàu nhất nước (tổng cộng 1 nghìn tỷ đô la), thì điều đó khó có thể xảy ra lạm phát đối với giá của hầu hết các mặt hàng tiêu dùng. 100 người đó đã chi tiêu cho tiêu dùng cá nhân nhiều như họ muốn; bất kỳ khoản tiền bổ sung nào họ nhận được thường sẽ được dùng để tiết kiệm và đầu tư vào các tài sản tài chính, có thể một chút dành cho một số mặt hàng xa xỉ cực kỳ cao cấp (ví dụ: chúng ta có thể thấy một số lạm phát ở các căn hộ áp mái ở Manhattan và giá của những chiếc siêu du thuyền). Mặt khác, nếu chính phủ cấp 5.000 đô la mỗi người cho 200 triệu người ở 2/3 mức thu nhập thấp nhất (cũng là tổng cộng 1 nghìn tỷ đô la), thì họ có thể sẽ chi số tiền đó cho tiền thuê nhà, thực phẩm, nhiên liệu, ô tô, v.v., có khả năng làm tăng giá của những thứ đó.

Điều mà những ví dụ cực đoan này minh họa là khi xác định mức độ lạm phát của một khoản chi tiêu thâm hụt ngân sách nhất định, chúng ta phải xem xét tỷ lệ phần trăm trong số đó có khả năng nhận được 1) chi tiêu cho hàng tiêu dùng so với 2) tiết kiệm/đầu tư vào tư liệu sản xuất so với 3) chi tiêu cho hàng xa xỉ. Nó hướng tới những người trẻ hơn và ít giàu có hơn hay nó hướng tới những người lớn tuổi và giàu có hơn? Không phải tất cả đều lạm phát như nhau, hay cụ thể hơn, nó không lạm phát như nhau đối với cùng một nhóm hàng hóa.

Trong trường hợp hiện tại, việc tăng chi phí lãi vay của chính phủ lên tổng cộng 1 nghìn tỷ đô la chủ yếu gửi số tiền đó cho tầng lớp giàu có hơn, nhưng không phải theo cách cực đoan như ví dụ đầu tiên với các tỷ phú. Những khoản thâm hụt lớn hơn này do chi phí lãi vay cao hơn chảy vào các quỹ trái phiếu lớn, tới các công ty bảo hiểm, tới các ngân hàng, tới các tập đoàn giàu tiền mặt, tới các quỹ tài trợ lớn và tới các chủ nợ quốc tế (và về tổng thể, khoảng ba phần tư trái phiếu Kho bạc được nắm giữ trong nước và khoảng một phần tư được tổ chức quốc tế).

Tuy nhiên, nó cũng dành cho tầng lớp trung lưu và những người đã nghỉ hưu thuộc tầng lớp trung lưu, những người có xu hướng chi tiêu cho du lịch, nhà hàng, chăm sóc sức khỏe, bất động sản và nhiều thứ khác. Những người giàu có hơn cũng có thể giúp con và cháu của họ mua nhà, đám cưới và các sự kiện lớn khác, và do đó tiêu tiền vào nền kinh tế thông qua kênh đó. Vì vậy, xu hướng chi tiêu tiền lãi trái phiếu thấp hơn xu hướng chi tiêu séc kích thích kinh tế hoặc tín dụng thuế trẻ em, nhưng không phải là không đáng kể.

Độ nhạy lãi suất

Khi đánh giá mức độ ảnh hưởng của việc tăng lãi suất đối với việc cắt giảm hoạt động của khu vực tư nhân, một biến số lớn cần xem xét là liệu quốc gia đó dựa vào nợ có lãi suất cố định hay lãi suất thay đổi cho lĩnh vực nhà ở của mình.

Trong phạm vi Úc tăng lãi suất và giữ chúng ở mức cao, nó bắt đầu gây áp lực nghiêm trọng lên tài chính của các hộ gia đình khi các khoản thanh toán nhà ở có lãi suất thay đổi hàng tháng của họ tăng lên. Nhưng tại Hoa Kỳ, hơn 90% các khoản thế chấp có lãi suất cố định. Các hộ gia đình đã khóa hầu hết các khoản thế chấp của họ ở mức dưới 4% trong vài thập kỷ tới.

Vì vậy, khi Cục Dự trữ Liên bang Hoa Kỳ tăng mạnh lãi suất, nó chủ yếu gây tổn hại cho các ngân hàng khu vực, bất động sản thương mại, các doanh nghiệp nhỏ dựa vào các khoản vay ngân hàng, các công ty được xếp hạng rác dựa vào trái phiếu thời hạn tương đối ngắn, cổ phiếu công nghệ không sinh lời và bất kỳ ai muốn mua nhà hoặc chuyển, đổi nhà. Trong số đó, áp lực lãi suất đối với các doanh nghiệp nhỏ có thể là áp lực lớn nhất đối với nền kinh tế. Lãi suất cao hơn cũng ảnh hưởng tiêu cực đến những người hoặc doanh nghiệp có thu nhập phụ thuộc vào doanh thu nhà ở, bởi vì đó là giảm (vì những người có khoản thế chấp lãi suất cố định không bao giờ muốn bán nhà của họ bây giờ, nếu họ có thể giúp được). Nó không ảnh hưởng đáng kể đến hầu hết các chủ sở hữu nhà ở Hoa Kỳ với các khoản thế chấp hiện tại, cũng như không ảnh hưởng đáng kể đến các cổ phiếu blue-chip lớn và có lợi nhuận cũng có khoản nợ lãi suất thấp dài hạn hiện có.

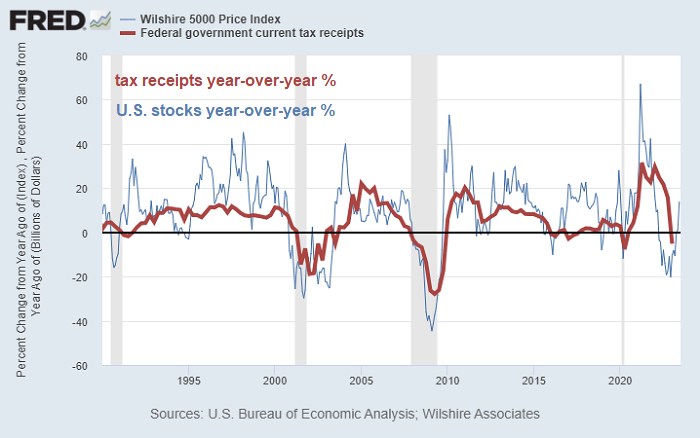

Mặt khác, nền kinh tế Hoa Kỳ được tài chính hóa nhiều hơn đối với thị trường chứng khoán so với hầu hết các quốc gia khác. Bồi thường điều hành gắn chặt với hiệu suất vốn chủ sở hữu, và do đó, bằng cách mở rộng, biên lai thuế thu nhập gắn liền với hiệu quả vốn chủ sở hữu. Vì vậy, trong phạm vi lãi suất cao hơn gây áp lực lên giá cổ phiếu, nó cũng gây áp lực lên doanh thu thuế của Hoa Kỳ, nghĩa là thâm hụt tài khóa lớn hơn. Dù cố ý hay không, về cơ bản, chúng ta có sẵn các công cụ ổn định lạm phát tự động của khu vực công để bù đắp các nguồn giảm lạm phát khác nhau của khu vực tư nhân có thể xảy ra.

Nếu chúng ta tóm tắt các bộ phận chuyển động cùng nhau đối với Hoa Kỳ, thì những gì chúng ta có thể nhận được là một loại lạm phát dài hơn và nặng nề hơn, và một nền kinh tế vẫn ở tốc độ chững lại hoặc bước vào suy thoái nhẹ thay vì trải qua thời kỳ bùng nổ hoặc phá sản. Giá tiêu dùng tăng đột biến vào năm 2022 sau khi nguồn cung tiền tăng mạnh trong năm 2020/2021. Bây giờ, chúng ta có một loại chi tiêu thâm hụt lớn ít tác động hơn nhưng dai dẳng hơn, vì vậy chúng ta không nên mong đợi lạm phát 9% nhưng chúng ta cũng phải cẩn thận khi dự đoán giảm phát lớn.

Trong phần lớn thời gian của năm 2022, áp lực giảm đối với khu vực tư nhân do chính sách tiền tệ thắt chặt hơn đã thắng thế. Nó đã ép khá nhiều giá tài sản và làm mọi thứ chậm lại đến mức đình trệ. Đặc biệt, việc Cục Dự trữ Liên bang đã và vẫn đang thực hiện thắt chặt định lượng (giảm bảng cân đối kế toán) đã và đang tạo thêm sức mạnh cho việc tăng lãi suất của họ.

Tuy nhiên, vào năm 2023, có những dấu hiệu cho thấy phần lãi suất trong chính sách tiền tệ thắt chặt hơn của Cục Dự trữ Liên bang có thể đã đi hết một vòng và tác động lạm phát đang diễn ra của chính sách này đối với khía cạnh tài khóa đang bắt đầu cạnh tranh với những tác động giảm lạm phát đó đối với khu vực tư nhân. Các chủ sở hữu nhà và các tập đoàn lớn bị ràng buộc với lãi suất cố định, và việc tăng thêm lãi suất cuối cùng sẽ gây ra ngày càng nhiều thâm hụt tài chính cho nền kinh tế bằng cách tăng chi phí lãi vay trung bình của Kho bạc, điều này trớ trêu thay lại kích thích ở một mức độ nhất định.

Kết quả cho đến nay là lạm phát cao và trì hoãn suy thoái. Lạm phát mất nhiều thời gian hơn để giảm xuống so với nhiều người nghĩ, nhưng đồng thời, khả năng suy thoái tiếp tục bị đẩy lùi qua từng quý lâu hơn nhiều người nghĩ, do tác động kích thích liên tục của thâm hụt lớn đang đẩy lùi tác động suy thoái đối với một số bộ phận của khu vực kinh tế tư nhân.

Khi chúng ta nhìn vào tương lai trong nhiều năm qua biểu đồ sau đây từ Văn phòng Ngân sách Quốc hội, các khoản nợ và thâm hụt liên bang ngày càng tăng sẽ khiến chi phối tài chính tiếp tục tăng, điều đó có nghĩa là lãi suất ngày càng trở thành một công cụ chống lạm phát ít hữu ích hơn theo thời gian.

---------------------------------------------

Quan điểm đang hình thành rằng Fed sẽ cố gắng giữ lãi suất ở mức này để đánh giá những gì xảy ra với nền kinh tế, tức là lãi suất đỉnh cao sẽ được duy trì trong một thời gian dài. Do đó, việc cắt giảm lãi suất hiện đang được ước tính trong khoảng thời gian từ cuối năm 2023 đến năm 2024 sẽ được đưa ra.

Mặc dù các thị trường tài chính đã thoát khỏi mức thấp gần đây, nhưng đây vẫn là một thị trường hoạt động kém do thanh khoản yếu.

Sự sụt giảm sâu hơn vẫn có thể xảy ra, khi điều kiện tài chính toàn cầu cực kỳ thắt chặt và những sóng gió toàn cầu tăng lên đối với thu nhập của Mỹ, đặc biệt là sự cô lập kinh tế ngày càng tăng của Trung Quốc.

Hiện nay Sở giao dịch hàng hóa VN mới được cấp phép liên thông trên thị trường hàng hóa quốc tế. Thông qua Sở mình có thể đầu tư trực tiếp trên các sàn hàng hóa thế giới, với các sản phẩm thiết yếu như là: Dầu thô, Bạc, Cà phê, Đường, ...

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận